第一,主权货币国际化之锚是什么?其实是两个前后关联的问题,货币的根本属性以及主权货币国际化程度深浅、进程快慢的决定因素。教科书对货币属性的定义是一般等价物,基本功能有三:交易媒介(Medium of Exchange)、价值储藏(Store of Value)和价格尺度(Unit of Price)。设若货币的使用和流动仅在一国边界之内,上述结论大体成立。不过,货币之所以可以充分发挥作用,相应的信任和信用机制不可或缺,归根结底,主权货币的国家信用背书是货币成为经济活动核心介质的关键。

再进一步,如果主权货币跨出国界成为国际经贸往来的载体,那么,支撑货币的是也只能是国家利益。1944年布雷顿森林体系的建立是国际货币体系的里程碑事件,但经常被忽略的细节是主挂钩货币也就是锚货币之争。代表英国的是凯恩斯,其建议是超主权货币班柯(BANCOR);代表美国的是怀特,其建议是美元。角力的结果不言自明,以美国利益作为后盾的美元成为国际货币体系锚货币的不二选择,而更为合理的超主权货币选项即便有凯恩斯的庇佑也铩羽而归。

所以,货币的根本属性是国家利益,货币是国家利益的价值符号。一旦货币启动国际化进程,主权货币的地位则取决于综合国力。不管如何设计国际货币格局,主要锚货币的话语权取决于主权国家的核心竞争力。美元成为全球储备货币的主体,美国综合国力的基础作用是不可或缺的要件。1971年8月15日的“尼克松冲击”是金本位向信用货币本位过渡的标志,美国敢于单方面放弃美元与黄金挂钩的原因就在于其不可替代的超级大国实力,虽然之后对美元地位的质疑从未平息,加上1999年欧元作为挑战者的出现,均未动摇美元的国际储备主货币角色,不仅份额未有降低,反而有加强的趋势。可见,综合国力对主权货币的锚定依然是国际货币竞争的主脉络。

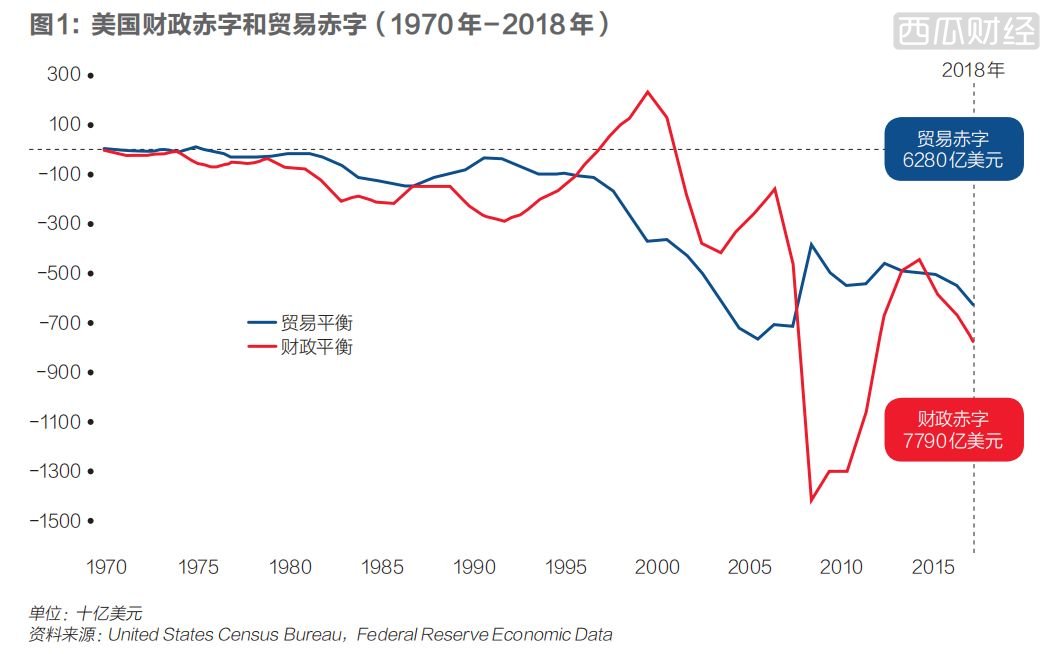

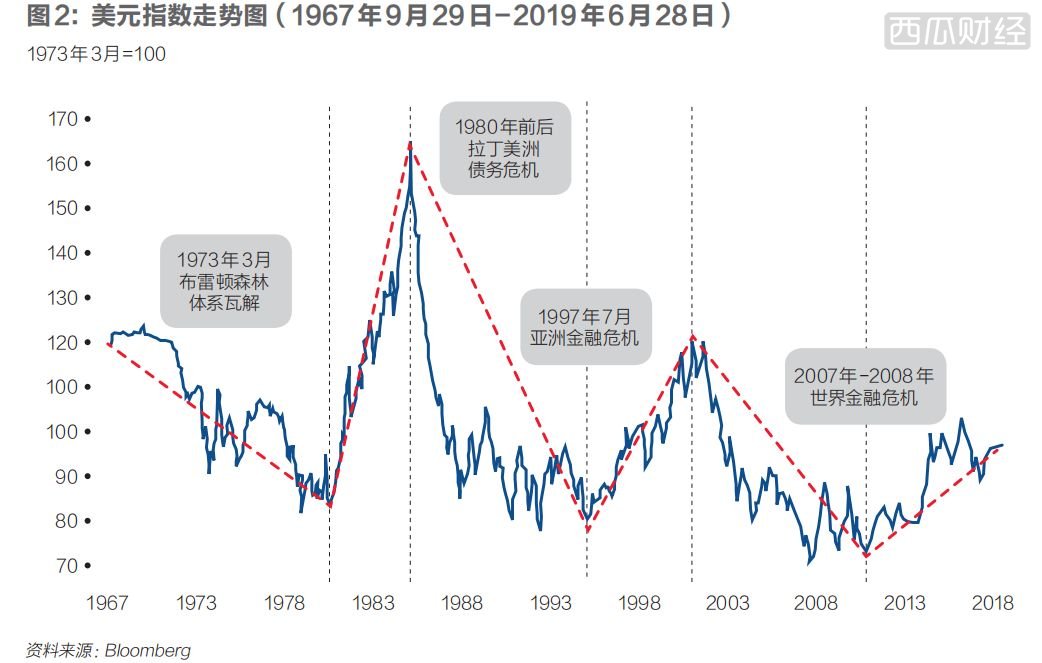

第二,是否货币国际化的经典理论始终具有颠扑不破的真理性?理论之一是特里芬两难(Triffin Dilemma),主要观点是如果美元成为世界货币,必须维持一定程度的经常项目赤字,让其他国家可以使用流出国界的美元,与此同时,美元的流出和持续增长的赤字又会影响美元持有国对美元的信心,一旦市场出现具有危机特征的转变,恐慌性抛售美元或许是大概率事件。任何两难都是权衡,美国以及美元的表现不仅是权衡中有控制,而且控制中再权衡。美元在取得全球铸币权优势之后,美国的财政赤字和贸易赤字均始终“双峰耸立”(见图一),如果基于理论,强美元或许无从实现。然而,现实中的美元强货币地位岿然不动,美元指数始终坚挺(见图二),可见,美国单极超级大国的实际让理论显得苍白。

理论之二是不可能三角(Impossible Trinity),主要观点建立在“蒙代尔-弗莱明模型”基础之上,经克鲁格曼修订表述为固定汇率、独立的货币政策和资本流动无法同时实现。首先,独立货币政策之“独立”无法精准定义,即便美联储也只是“政府内的独立”,绝对意义的独立央行或许只存在于“理想国”,主要经济体央行的量化宽松(Quantitative Easing)政策已然证明完全独立的不可得;其次,固定与浮动汇率机制严格意义上是相对的概念,没有纯粹的自由浮动,也没有纯粹的绝对固定,主要经济体的汇率机制介乎两者之间;最后,资本的自由流动也不是毫无约束,必要的管制是主权国家货币监管的必选项,美国通过税收政策促使境外美元回归也是一种非自由的管制,只不过更为间接也更为隐蔽。如是观,不可能三角也未必不可能,使之成为可能的动因在于实践需求和市场状况。

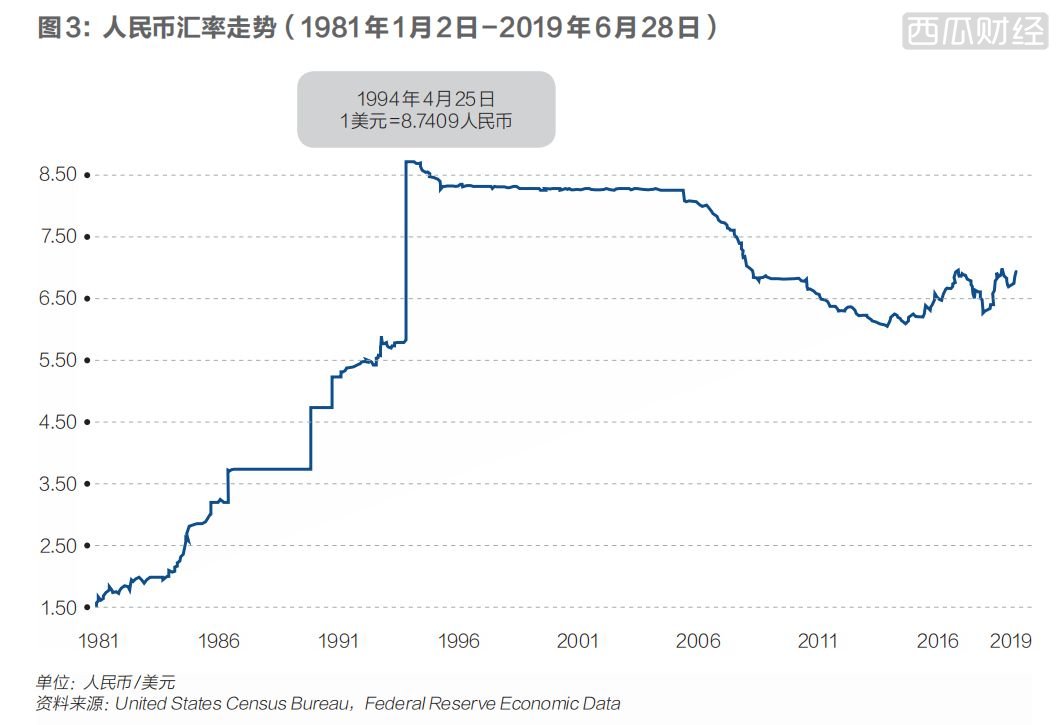

上述两个问题的答案或可给与人民币国际化必要的借鉴,至少如下结论可以成立且可供参考。其一,人民币国际化已成现实,即便2016年以来人民币国际化指数有所波动甚至下降,人民币作为国际货币体系有机组成部分的现实不容否定;其二,人民币的真正国际化只是时间问题,只要中国经济向好的态势没变,只要中国参与国际经贸活动的力度未减,只要中国开放的大门愈开愈大,只要中国对世界经济增长的贡献不减速,人民币成为主要贸易货币、投资货币和储备货币的前景可期;其三,人民币国际化进程中必要的政策工具必须坚定运用,汇率、资本账户管制和储备至少应根据市场变化单一使用或组合使用,不要囿于批评者的苛责,政策调控的结果可以反向验证其合理性;其四,无须过于执着人民币汇率的洁净浮动,洁净本身就难以精确量化,何况百分之百的洁净汇率机制根本不存在,美国特朗普政府对美元汇率的“推特干预”亦佐证汇率形成机制中“看不见的手”和“看得见的手”同时发挥作用,人民币汇率的市场化轨迹便是明证(见图三),况且主权货币价值的确定已经从原来的绝对价值标准即黄金或强货币,演变为相对价值标准即经济体之间实力的相对比较,人民币和中国经济的相对价值不低是基本的事实;其五,资本账户的开放需戒急用忍,无须过于在意外部的压力,毕竟中国自身资本市场的发展尚不完善,且金融市场的国内与国际联动效应显著,因此,自主、渐进、可控地开放资本账户是水到渠成的智慧所在,切莫逆势而为。

人民币国际化的大背景是全新的数字经济,传统的继承之外必然会面对全新的挑战,以下问题便聚焦新经济环境下人民币国际化的颠覆和建设因素。

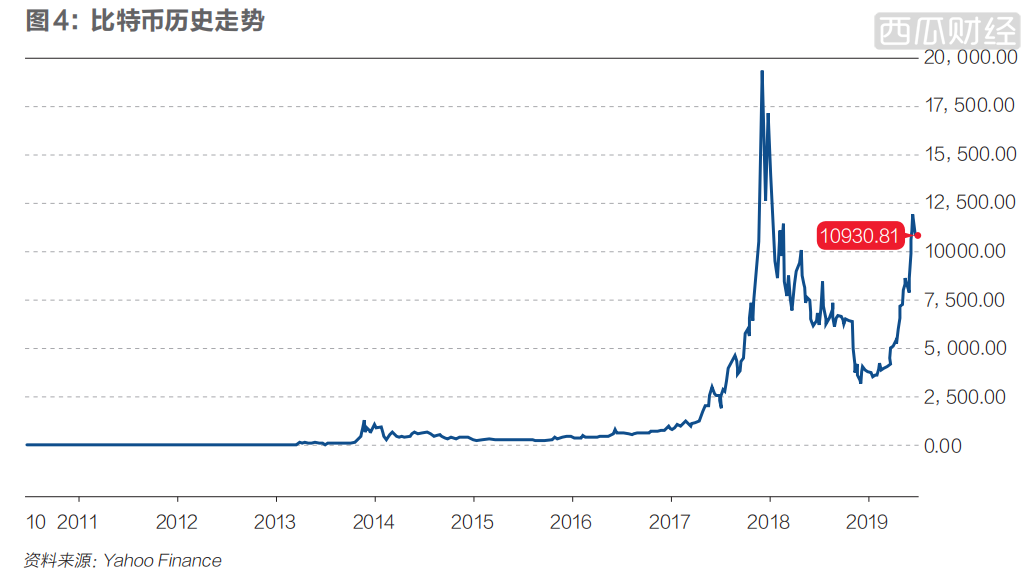

第三,人民币国际化2.0版是原有体系内的货币竞争还是注入新元素的体系竞争?主权货币国际化的语境是纸币和法币的物理形态,货币之间的竞争实质是主权货币的地位之争,简言之就是美元、欧元、日元、英镑、人民币等之间的竞争。但是,这是过去时。一个截至目前仍然无法确定身份的中本聪以比特币(Bitcoin)打开了数字货币的“潘多拉盒子”,虚拟货币、电子货币、加密货币(Cryptocurrency)等纷至沓来,成为数字化时代的颠覆者。比特币作为代表,其币值也成为国际市场投资或投资的一个新的风向标,虽然其间不乏大涨大跌的曲线疯狂(见图四)。

虚拟货币的出现映射传统金融的短板,即货币超发、金融抑制等,目标显然不仅是“脱媒”,而是建立“去中心化”“去媒介”的新货币。其底层的区块链技术和分布式记账也使得虚拟货币的信任机制得以建立,欺诈抑或作假在智能账户体系之下无处遁形。更为重要的是,在“一切皆互联”的场景下,虚拟货币在初生之时就是国际货币,就定位于全球货币流动的宏大叙事,所以,主权货币国际化当下面临的不仅有现存国际货币的挑战,而且还有新货币形态的体系性冲击。

第四,是否虚拟货币一定是“去中心化”“去主权”“去央行”的独特存在?答案存在分歧,一方认为即便是比特币的分叉(Fork)和分片(Sharding)也不能否定“去中心化”的初衷;而另一方认为虚拟货币只不过以“去中心化”之名行“多中心化”之实,“破”的过程是“立”以不同算法和技术支撑的不同的平台化中心,实际是以社交媒体为中心塑造出一个又一个的生态系统,货币在现实世界中的主权中心在虚拟世界重新排列组合出新的非物理中心。该结论被脸书新近推出的天秤币(Libra)再次印证,并且还更进一步说明主权利益对虚拟货币同等重要。深入研究天秤币以及其发挥货币功能所建立的钱包(Calibra)和相应组织Libra协会,不难发现天秤币仍然盯住一篮子物理货币和主权资产,本质是价值挂钩的信用货币体系,只不过信用的来源更多的是对脸书技术的信任。货币价值的稳定之锚本是主权国家的综合国力,对相应货币的信任皆源于此,而数字化时代国家信任或国力信任一定程度上又加入了技术信任甚至技术崇拜(Techno-worship),虚拟货币与法币的同时存在也体现了货币信任机制的嬗变。

第五,是否人民币国际化是脱离数字货币的独立叙事?显然不是。人民币国际化的进程已然启动,虽然不乏波折,但趋势向好且动能巨大。不过,在充分考虑与美元等国际主流货币相互作用的同时,须兼顾数字货币的发展和变化。与人民币对应,中国数字货币的产生、发展与监管也须尽早提上议事日程。在全面规划人民币国际化时,同步规划数字货币的应用和管理,因为,未来的国际货币体系不只是主权货币的组合,而且是数字货币与主权货币共生和相互交织的新格局。

那么,上述三个问题的答案自然导出以下建议。

其一,鉴于数字化技术的发展,人民币国际化的广度、深度、程度须进一步加强,并且必须融合数字化思维;其二,科技特别是金融科技(Fintech)对人民币国际化有一定的扰动,其中有颠覆的成分亦有建设的成分;其三,主权货币国际化须多目标迭代推进,在动态调整国际化战略的同时从主权货币和数字货币两个维度发力;其四,多元市场参与者的培育和引进以及多层次资本市场的建设是人民币国际化的保证,人民币在国内市场的使用与国际市场的地位高度关联,没有差异化的市场参与者,没有不同功能定位的资本市场体系,货币的作用就无法充分发挥,在国际市场发挥作用的可能性也就更加渺茫;其五,国际货币体系需要货币监管的国际协调机制,同时,监管科技(Regtech)的与时俱进也不可或缺,即便监管无法在现实中领先市场,也不阻碍监管前瞻性和针对性能力的建设,差市场半步的监管就是到位且不越位的适宜监管。

数字化时代的不确定性是实然,以人民币国际化路径的确定性应对其不确定性是应然,那么,人民币和与其对应的数字货币成为国际货币就是必然。

(作者:刘珺,中国投资有限责任公司副总经理、CF40成员、中国人民大学国际货币研究所学术委员;编辑:袁满)

(本文首刊于2019年7月22日出版的《财经》杂志)

本文地址: https://www.xiguacaijing.com/news/guandian/2019/10725.html

赞助商