“加密交易所第一股”Coinbase财报不及预期,将新增狗狗币交易,盘后转涨 | 财报见闻

作者: 杜玉

Coinbase一季报虽逊于预期,但符合公司指引,单季数据超越去年全年,收入环比翻三倍。尽管财报显示其业务快速增长且早已实现盈利,还获木头姐连续加持,股价仍深陷技术位熊市,今日还因币安被调查报道牵连而一度大跌11%。

5月13日周四美股盘后,成立于2012年的美国最大加密货币交易所Coinbase的母公司Coinbase Global(交易代码COIN)公布了今年4月中旬上市以来的首份季度财报。

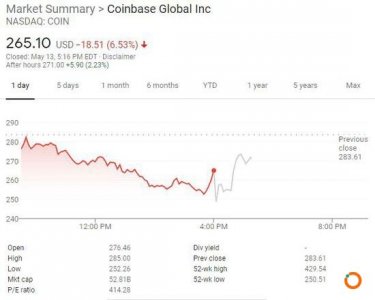

Coinbase周四收跌6.5%,报收265.10美元,创5月7日来最低,由于季度财报逊于预期,盘后再跌5%。作为在Coinbase上交易的两大主流数字货币,比特币今日跌破4.6万美元,以太币跌破3600美元,日内均跌超10%。

当Coinbase管理层提及“计划在未来6-8周提供狗狗币交易服务”后,股价止跌转涨并涨超2%。此前批评人士便指出,Coinbase没有提供今年涨势更猛的狗狗币交易,不利于刺激交易量。

一向看涨Coinbase的BTIG分析师Mark Palmer认为,投资者“误解”了今日币安交易所被美国司法部等调查报道对Coinbase的影响,从而导致后者被抛售,日内最深跌11%。

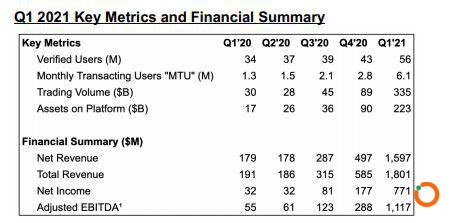

一季度营收和盈利逊于预期,但单季数据均超越去年全年,收入环比翻三倍

财报显示,今年一季度Coinbase营收为18亿美元,逊于市场预期的18.1亿美元,去年同期为1.91亿美元,去年四季度为5.85亿美元。净收入7.71亿美元,逊于预期的8亿美元,去年同期为3200万美元,去年四季度为1.77亿美元;每股收益3.05美元,逊于预期的3.09美元。

不过,公司当季的营收和净收入均已超过2020年全年。去年其总营收为12.8亿美元,净收入3.22亿美元,符合公司一个多月前的官方指引。

Coinbase曾在4月6日、即通过直接上市的方法公开发行股票前一周透露,由于比特币和以太坊大涨,预计一季度的利润和收入超越去年全年,净收入为7.3亿至8亿美元,营收为18亿美元。

今年一季度,比特币价格翻了一倍多,最高站上6.1万美元,散户对数字货币的兴趣和NFT等利用以太坊区块链的应用需求激增,也令Coinbase辅助交易的以太币等其他加密货币急剧上涨。

公司还称,一季度的交易总额达3350亿美元,平台上拥有5600万经过验证的用户,其中包括610万“月度交易用户MTU”,平台上的资产增至2230亿美元,其中1220亿美元来自机构用户,占加密货币市场总份额的11.3%。

上市前的招股书显示,Coinbase去年经调整后EBITDA为5.27亿美元,净收入11.4亿美元,每股收益1.64美元,经认证用户达4300万,较2019年增长34%,每月有交易用户为280万,较2019年增长180%。其中去年四季度的每股收益猛增743%至0.90美元,营收为5.85亿美元。

股价深陷技术位熊市,华尔街尚无卖出评级,目标均价420亿美元

Coinbase上市被视为加密货币行业的分水岭,既表明该行业已进入主流视野,也代表Coinbase通过了美国证监会SEC的审查,成为第一家上市的大型加密货币交易服务商。市场正密切关注其股价变动,以评估投资者对其背后加密货币的胃口。

Coinbase曾在4月14日上市首日盘中触及历史最高429.54美元,较发行参考价250美元飙升72%,市值近900亿美元,但随即进入下行通道并跌破300美元关口,上周四触及上市以来最低并几乎“破发”。截至周四收盘较历史最高下跌38%,陷入技术位熊市,市值528亿美元。

在周四财报发布前,Compass Point首次覆盖Coinbase并给予“中性”评级,对散户端交易费率压缩和无法开发其他收入来源的担忧,难敌近期交易量增长和更有吸引力的估值水平,目前华尔街平均目标股价为420亿美元,6个分析师“非常看好”,3人评级“中性”,没有卖出评级。

唱空观点:加密货币交易竞争加剧,Coinbase将压缩零售端费率损害利润

目前,Coinbase已经发展出托管、投资、订阅等多项业务,但核心业务仍是撮合加密资产的在线交易,共提供约50种加密资产的交易服务,收取的相关费用和存储服务费占营收比例九成。

这一收入结构恰好是唱空人士批评的焦点。一方面,Coinbase的命运与加密货币市场波动紧密相连,其招股书也承认,由于加密数字资产具有高度波动性,公司经营业绩可能会大幅波动。Coinbase也没有提供今年涨势更猛的狗狗币交易,不利于刺激交易量。

同时,高盛、大摩等传统金融巨头进军币圈,以及PayPal、Square和其他加密货币交易平台抢夺客户,都会加剧Coinbase核心业务的竞争,进而影响市场份额和压缩利润空间,可能迫使公司不得不“压缩零售端费率”。

投资研究公司New Constructs首席执行官David Trainer认为,加密货币交易平台的竞争加剧将削弱Coinbase市场份额和定价能力,令其不太可能实现当前股价计入的过高盈利预期,当前估值意味着公司将超过纽交所母公司洲际交易所集团和纳斯达克的收入总和。任何显示利润率已经下降的迹象都可能导致抛售,股价可能跌至100美元甚至更低,即较现有价格腰斩。

看涨观点:Coinbase为机构服务潜力增长,获“牛市女皇”木头姐不断加持

唱多人士则担心错失Coinbase发展潜力,毕竟公司已建立了一个快速增长且实现盈利的业务。

Oppenheimer分析师Owen Lau给出“买入”评级,认为对Coinbase费率压缩的担忧过分夸大,其商业模式不像传统交易所或经纪商那样易于复制,Coinbase建立的更全面服务套装会产生经常性收入,管理客户所持加密货币不被黑客攻击或丢失也不像股票那么容易,这令Coinbase成为“加密技术创新的推动者”,具有先发优势。

BTIG分析师Mark Palmer也重申“买入”评级并维持500美元目标价,认为唱衰者过于狭隘地聚焦零售端交易佣金,而没有足够关注Coinbase为机构投资者和对冲基金服务的潜力。例如今年2月,Coinbase的机构交易部门处理了特斯拉对比特币15亿美元投资,还有许多企业客户在其平台购买加密货币,“随着投资者对其商业模式熟悉和了解,股价会像Facebook上市后先跌后涨。”

在一众唱多者中最引人瞩目的肯定是“牛市女皇”木头姐Cathie Wood,她旗下Ark Investment多只ETF都在不断加持Coinbase股票。

华尔街见闻曾提到,截至4月16日,Cathie Wood管理的ARKK、ARKW和ARKF等ETF在Coinbase上市两天内买入超109万股,价值3.52亿美元。在买入Coinbase的同时,她对传统交易所甚至是科技巨头苹果都转向卖出,狂砍逾三成苹果持仓后,本周一增持3.33万股Coinbase,占旗舰基金ARKK持股比例增至3%。

她在接受采访时表示,即便面临巨大的市场波动性,Coinbase的前景依然非常乐观,目前投资Coinbase是低位买进,未来还有很大的增长空间。

本文地址: https://www.xiguacaijing.com/news/guandian/2021/37551.html

赞助商