在放了整个币圈半年多的鸽子后,人们终于迎来了好消息——美国比特币期货交易所Bakkt比特币期货合约正在测试,预期于9月末正式上线。

一年多前,Bakkt高调宣布获得12家顶级机构的1.83亿美元融资,即使在熊市诞生,其估值也突破了7.4亿美元 。

人们将 Bakkt 视作熊市之光。市场相信,传统机构们正在等待一种进入市场的正规渠道;只要市场给予传统机构合规工具的支持,未来加密货币市场一定将十倍乃至百倍地扩张,币价也将随着入场资金的增长而上涨。

但这并非易事,从去年 8 月开始,多次推迟上线的 Bakkt 面临着多重监管难关。此次 Bakkt 开启测试,似乎意味着,合规的比特币期货产品推出就在眼前。业内解读:

“监管机构已为 Bakkt 开启绿灯”。当监管、合规不再是问题时,接受市场的考验,成了其一大新挑战。有了合规的渠道,机构真的会进场吗?在投资中,机构投资者们的心态到底是怎么样的?

纽交所母公司杀进加密货币圈

纽交所母公司杀进加密货币圈

2018 年 8 月,ICE洲际交易所宣布计划成立子公司 Bakkt。在 ICE 的期望中,Bakkt 旨在为数字资产市场打造一个开放、受监管的全球生态系统。

ICE洲际交易所的进军,显然是 Bakkt 挑动人们的第一根神经。作为全球第二大受监管交易所和清算所运营网络,ICE 旗下业务涵盖了包括纽交所、加拿大期货交易所、巴黎证券交易所、伦敦国际金融期货交易所在内的等 14 家证券及期货交易所,以及 5 家结算所。

推出比特币期货是 Bakkt 的第一步。与已经推出比特币期货产品的 CME、CBOE 不同,Bakkt 的比特币期货以真实的比特币交割而非美元交割。

不久,野心不小的 Bakkt 宣布获得来自 12 名投资者的 1.83 亿美元融资,投资方包括李嘉诚旗下的维港投资、腾讯背后第一大股东 Naspers、微软风投 M12、币圈高盛 Galaxy Digital、波士顿咨询集团、洲际交易所(ICE)等等。

这份含金量十足的投资方名单显然足以成为引爆金融世界的第二根导火索。市场看中的,是其作为传统金融行业的正规军,不仅能够带领 Bakkt 在合规的进程,更有着打开华尔街资本阀门的无限潜力。

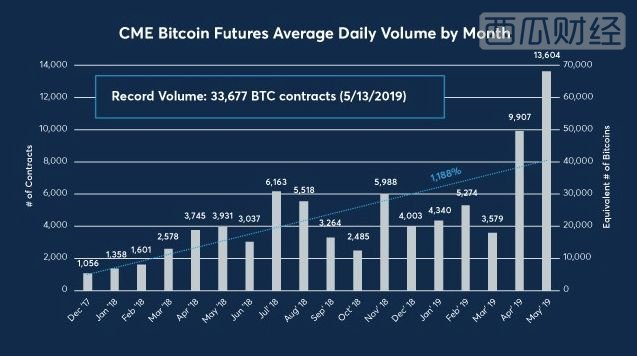

这个场景如此熟悉,两年前,同样正值熊市,芝加哥商业交易所集团(CME,“芝商所”)正式上线比特币期货产品,轰动加密圈。

这个全球最大、最古老的期货交易所对比特币敞开怀抱。此后,比特币迎来了整个加密货币圈长达一年的大牛市。

两年后,Bakkt 带着升级版本的比特币期货产品回归,无疑也加码了人们对其开启牛市的厚望。

Bakkt为传统机构进场铺平道路?

Bakkt为传统机构进场铺平道路?

在过去一年,比特币的收益率继续跑赢几乎所有资产。然而,包括合规、资金安全等在内的考虑,使得传统金融机构资金对加密货币踟蹰不前。

含着金汤匙出生的 Bakkt,背负着成为合规的典范,以及为大机构进场铺平道路的使命。

加密货币交易所眼红的合规牌照

“传统基金不配置比特币的原因,首先就是合规,无法配置。”传统证券从业者刘洋向 Odaily星球日报透露,“大机构国家追得很紧的,首先在缴税流程上就被卡住了,可以说你不是金融产品。”

合规的重要性不言而喻。此前,在有华尔街金融背景的 Gemini 交易所上线之初,业内人士曾向 Odaily星球日报透露,其估值之所以比第一大加密货币交易所币安还高,正是因为其合规和牌照。

但相较比特币ETF,Bakkt 准备推出的比特币期货产品显然有着更加乐观的监管预期。前苏宁金融区块链负责人洪蜀宁对 Odaily星球日报表示,负责监管期货产品的 CFTC 对比特币的态度一向更为开明,之前也有 CME 和 CBOE 的非实物交割期货获批的先例,前提是交易所解决好实物交割过程中涉及的托管、确权、反洗钱等环节。

市场预期中,不论是 CFTC 更为开明的态度,还是纽交所母公司等 Bakkt 强大的资方背景,都使业内对于其合规进程的态度颇为乐观。

不同于 CME 和 CBOE 的实物交割模式

此前并非没有合规的比特币期货,芝加哥期权交易所(CBOE)和芝加哥商品交易所(CME)均在此前相继推出比特币期货。可惜被后来者 CME 追上的 CBOE ,交易量愈发惨淡。并在北京时间 6 月 20 日结束了最后一个比特币期货合约的交易。

相比于 CME 和 CBOE 以现金结算的比特币期货产品,Bakkt 比特币期货使用比特币进行结算。后者亮点在于在合约交割平仓的时候,必须使用真实的 BTC,需要储备大量的比特币,这对现货市场来说无疑也是一大利好。

完善资产托管的基础解决方案

实物交割对交易所的要求更高,以比特币结算的期货交易所需要供托管和仓储、交付的解决方案。

此外,加密货币资产托管的缺位也一直是阻碍机构资金进入加密货币市场。加密资产当前面临着私钥丢失、黑客盗币等风险,亟需专业的第三方托管机构进行资产托管,才能使机构用户打消疑窦,从容入局。

合规的托管方案,不仅是全球资管巨头富达、科技巨头 IBM、全球最大的数字货币交易 Cinbase 正在布局的领域,也是 Bakkt 正在努力的方向。

但负责托管的信托牌照,就是目前 Bakkt 正式上线的最大不确定因素。

Bakkt 上线时间曾经一再推迟。美国商品期货交易委员会(CFTC)主席 J. Christopher Giancarlo 在接受采访时曾谈及 Bakkt 提案受阻原因,他表示机构面临挑战之一就是评估期货交易所如何存储加密货币。

为了符合监管要求,今年 1 月,Bakkt 推出了交割仓库(即“Bakkt Warehouse”),并于今年 4 月向纽约州金融服务管理局(NYSDFS)提出 BitLicense 的申请,作为自有的交割仓库获取合格托管人身份的主要合规方案。但至今未取得CFTC 认可的合格托管人身份。

对于迟迟未通过的问题,币安研究院向 Odaily星球日报表示,由于加密数字资产的合规托管、仓储等需求出现的比较晚,美国监管机构并没有先例可以参考,所以对资质的审批极为谨慎,且由于加密数字资产的匿名性掩盖了其保管和所有权。

对于交易所来说,比起现金交割,实物交割可能还有额外风险:

1、仓库违约。即交割仓库不能在期限内向标准仓单持有人交付符合期货合约要求的数字资产,可能包括仓库丢失了比特币、仓库传送错了地址等。

2、缺少对冲手段。目前市面上提供数字资产保险的公司凤毛麟角,交易所很难将这部分风险转嫁出去。

3、或缺乏足够的注册入库的比特币。不少实物比特币持有人可能并不愿意为交易数字货币交税,一旦进入市场,登记入库的实物比特币将完全纳入财政系统的视野之下,这可能导致交易所仓库里未必有足够可供交易的注册比特币,或造成价格异常波动。这与价差合约不同,后者可以凭空创造出来。

4 月 29 日,Bakkt 宣布收购数字资产托管公司(DACC)。CEO Adam White 表示,DACC 对 13 个区块链和 100 多个资产的原生支持将成为 Bakkt 一个重要的加速器。显然,在新推托管服务获得监管允许之前,DACC 就是一个重要的补充方案。

另外,Bakkt 表示也将与纽约梅隆银行(BNY Mellon)进行合作,该银行将为 Bakkt 建立“地理分布”的私钥存储系统。 为对冲风险,Bakkt 还将为离线存储的资金提供保险。White 说,Bakkt 已经为冷钱包中的资产购买了全球领先的保险公司1 亿美元的保单。数字货币分析师 Joseph Young 对此曾评论:预计 Bakkt 将通过合规的托管和保险,改变比特币市场的格局。

最新的消息是,比特币期货结算平台 Bakkt 将于 7 月 22 日开始测试。7 月 18 日,纽约证交所(NYSE)董事会已举行比特币结算期货启动仪式。外媒认为此次活动的举办表明,Bakkt 已经通过自我认证获得了美国商品期货交易委员会(CFTC)的批准,经过长时间的谈判,旧的规章制度也得到了政策上的调整。

这至少是一个好的兆头,这艘掘金船终于缓慢航行了。

机构投资者真的愿意进场吗

机构投资者真的愿意进场吗

假如 Bakkt 的合规方案真的实现,那对于机构投资者而言,合规入场已不再是难题。

但作为金融圈中的野生派系,比特币对于传统投资机构而言更多是新兴事物,我们真的能寄希望于 Bakkt 的比特币期货为整个数字货币行业带来更多 old money 吗?

币安研究院总结,传统投资机构谨慎投资比特币主要是出于三点:

1、对于传统投资机构最重要的原因是缺少合规化的标准产品以及托管机构,导致比特币更类似红酒、画作一类的另类资产,很难被基金类的组织纳入资产标的。

2、根据机构投资人属性的不同,多数基金的投资标的是被限定的,比如股票型、债券型、私募股权基金,这些基金在一开始跟投资人是有签署合约约定了可以投资哪些资产,所以即便基金经理个人看好加密数字货币,也是不可以投资的。

3、加密数字货币表面上看起来是没有内在价值的,或者说无法用传统的估值方法计算内在价值,导致很多投资人“看不懂”,或认为其投资的安全边际极低,导致他们提不起兴趣。

Bakkt 正在努力解决前两点,但第三点,“Bakkt们”无法一时改变。

“通常来说,一个机构投资者在投资一项新的品类时会进行定性及定量分析。定性是看行业,会考虑行业趋势和当前利好于该行业的政策,定量则就是细化去看其估值模型。”一位业内人士向 Odaily星球日报这样解析机构投资者们在参与投资时的心态。

价值投资是大多数传统金融机构的投资理念。通过估值模型对投资标的进行计算分析,投资机构在投资决策时需要寻求更理性的数据支撑。

事实上,当前股市中的股票的估值模型已经十分完备,DCF(现金流折现法)、P/E(市盈率)和 EV/EBITDA(企业价值倍数)三种常用估值方式是兵家常见的路数。黄金在估值时也有一套适用的成本收益率的估值方法。

但到了比特币的世界,当前并没有任何一家机构作出了适用于比特币的估值模型,这也正是当前比特币难以走入传统金融机构的一大门槛。

“个人觉得比特币还是挺难估值的,关键是按什么(种类)估,按货币还是按资产。如果货币得看它对应的经济体的价值,资产得看稀缺性或未来的现金流等。”证券行业的分析师王芳认为,当前比特币并没有合适的估值方式,因此机构们无法对其进行投资。

“我们投一个东西需要知道整个环境,即对于整个比特币运作能自行判断和觉察出风险,不能依赖外部机构给的建议或者指导。”另外一位传统证券从业人士张建则坦言,大部分传统机构还没想好如何为比特币进行估值。

“甚至没有人能具体说出每一次比特币价格升降背后的原因。”一投资人士评价,

“在这个 24 小时交易的市场,有着几千个投资标的,牛市是无从定义的。”不过,也有人持不同观点。通证通项目CEO 宋双杰持有完全不同的观点:

“比特币还是有估计模型的,数字黄金,最差的情况,估值可以向黄金看齐。”在他看来,将一个低相关性资产纳入到投资组合,将显著改善投资组合的表现。并且机构将比特币纳入到机构的投资组合,基于简单的历史数据回测就可做出决策。

事实上,将比特币作为数字黄金的概念,并未被全金融行业认可,比特币的估值难题,仍是一大悬而未决的痛点。

币安研究院则认为,目前只有成本估值法,稍微可为比特币的估值做些参考,但成本估值也受到币价本身的影响,即币价影响算力,继而算力影响挖矿难度;且由于比特币挖矿难度调整是 2 周为一周期,成本估值法能用来估算一两周之内的价格下线,因此这一估值方式只在一两周内有意义,对于看长线的投资机构而言,意义并不大。

机构投资者已进场,或是假象?

机构投资者已进场,或是假象?

一直以来,机构的进军总是被人们认作是一个行业步入疯狂增长的开端。

人们在为比特币暴涨寻找背后的上涨逻辑时,有关“机构投资者入场”的猜测总是第一个被提起。

但这一说法除了来自灰度投资(Grayscale Investments)的信息外,几乎无迹可寻。灰度创始人虽是传统二级市场出身,但是其本身即为原生新兴加密货币基金。如今看起来,真正意义上的传统金融机构未能进场。

2019 年 5 月末,灰度公司发布的一份图表显示,在该公司总共管理了价值大约 21 亿美元的加密资产,比特币投资信托基金(GBTC)达到了 19.7 亿美元,占据近 94% 的份额。币安研究院表示,

“20 亿美元的规模在美国 2294 只 ETF(主要是公募基金)里可以排到 200-300 名,也就规模是大概超过了 90% 的美股 ETF。”

(截至2019年5月31日,灰度所发布的投资基金种类及每个基金所投资的产品)

(截至2019年5月31日,灰度所发布的投资基金种类及每个基金所投资的产品)

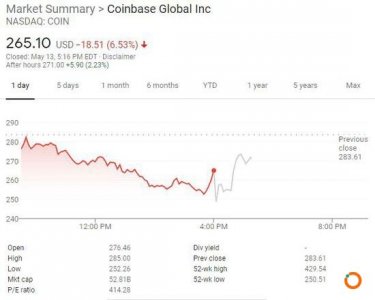

在最近一次比特币上涨行情发生后,BitMEX 联合创始人兼首席执行官 Arthur Hayes 也推翻了机构助推的观点,他表示:

“这次上涨还是散户助推的结果,我对比了一下 CME 和其他交易所的交易量。如果机构投资者真的相信加密货币的前景,他们一定会直接在 CME 上购买期货,那边未平仓合约都要爆炸了。”币安交易所CEO 赵长鹏持有类似观点,他曾表示,散户仍在推动比特币价格大幅上涨方面发挥着关键作用,并没有看到机构以更快的速度增长,尽管币安的机构和零售交易都在增长,但散户在交易量中所占比例约为 60%,与去年大致相同。

Arthur Hayes 分析机构投资者的心态称:

“他们肯定更期望在一个数十亿美金交易量的市场交易,而不是一个百万级美金市场。机构投资者完全可以在 CME 上购买比特币期货来获利,但是他们并没有这么做,说明这对他们或者传统投资者来说没太大价值。”Arthur Hayes 点出了一个基本事实:加密货币市场对传统机构来说,太小了。

比特币市值才 1700 多亿美元;相比之下苹果一家公司的市值就接近万亿美元,比整个加密货币市场大多了。显然,加密货币市场这个规模,承载不了巨量资金。

一位前华尔街从业者认为,对于传统机构投资者来说,不投资数比特币是因为传统业务足够赚钱,不需要去开拓新市场:“但很多基金不需要配置 BTC 也很赚钱。”

“盲目地认为 Bakkt 的推出就解决所有问题是过于乐观,因为传统的机构投资者进场是一个系统的工程。”宋双杰说。上述的传统基金从业人员张建也认可这一观点,他认为新增的投资者,其实是一些“大的个人投资者,或者是大机构资金投一部分。”前者能够快速做出决策,但是金融机构就“非常慢”。

如今比特币暴涨暴跌式的市场走势下,对于想要进行重资产配置的机构投资者而言,不确定的风险因素只会更多。且对于传统机构而言,比特币现有的估值模式,更适合分析短期收益。

显然,传统大资金投入比特币矿业,三大交易所、富达、摩根大通和 Facebook 等金融和科技巨头都在布局加密货币,但在监管和决策方面,远没有设想中迅速。

也许,等到掘金船真正起航且高速前行之际,人们才会发现,船能够承载的容量,远远比不上人们疯涨的欲望。

(注:本文中刘洋、王芳、张建均为化名)

文 | 昕楠 芦荟

出品 | Odaily星球日报(ID:o-daily)

本文地址: https://www.xiguacaijing.com/news/guandian/2019/10998.html

赞助商