【编者注】本文作者Rickkk提及“央行加密货币”(CBCC),通常表述为“央行数字货币”(CBDC),为尊重作者原意本文保留“央行加密货币”的称法,敬请读者留意。

以下为正文:

在不到10年的时间里,“比特币”已经变成了一个家喻户晓的名字。截止到2019年7月,它的价格已经从刚开始的几美分,涨到了一万美元左右。与此同时,也有数百种其他加密货币也相应出现。在我看来,虽然比特币或者其他加密货币不太可能取代主权货币,更多的像是一种“电子黄金”的存在,但它们的出现,已经证明了底层区块链或分布式账本技术(DLT)的可行性。2017年或许是区块链最疯狂的一年,许多大型风险投资机构以及金融机构在行业中注入了大量的资金,目标不但是为了提供新型金融服务,而且同是提高旧金融服务的效率。这篇文章主要想带大家了解中央银行加密货币Central Bank Crypto Currencies(后文用CBCC代替),在最近也成为了行业内的焦点。本文就来回答这一个直接的问题——什么是中央银行加密货币?

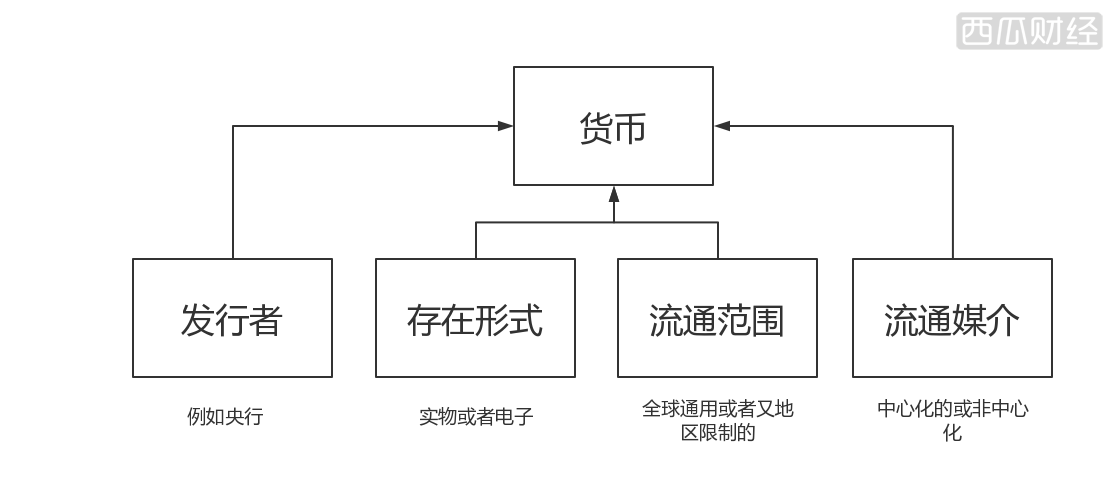

对于这个问题的答案,读者们不禁会想到,顾名思义,央行加密货币不就是中央银行授权发行的一种加密货币吗?的确,这是对问题的最直接的回答。如果我们仔细的阅读这个问题,“货币”两个字可太讲究了。如果我们从货币的一些基本属性对CBCC进行分类。(见图1)

(图1)

那么CBCC可以定义为中央银行货币的一种电子形式,可以通过一种称为点对点(peer-to-peer)的去中心化方式进行流通,这意味着交易直接发生在付款人和收款人之间,不需要中央中介。这将CBCC与央行现有的其他电子货币形式(例如准备金)区分开来。

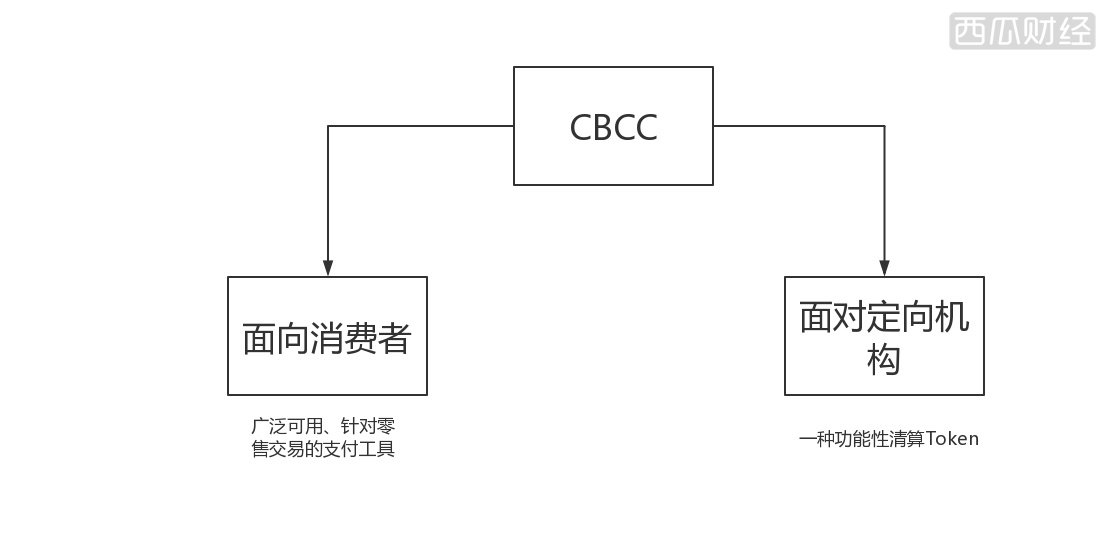

准备金【1】的流通媒介是在央行的多个账户之间以一种集中的方式进行交换的。不仅如此,这样的分类还可以区分两种可能的CBCC形式:(见图2)

图2

但这两种类型的CBCC对于现有的央行发行的货币有什么优势呢?

对于面向消费者的CBCC,新技术的点对点(peer-to-peer)支付将很有潜力提供匿名功能,这些功能类似于现金,但以数字形式存在。但是,如果一些央行不视为匿名为一个重要的因素,那么所谓的面相消费者的CBCC的大部分好处都可以通过让公众进入央行的账户来实现。

面对定向机构的CBCC,大部分情况取决于它们是否能提高工作效率和降低结算成本(关于清算可以阅读我之前的文章《开放金融——探讨比特币的清算系统和支付过程》)。在这里,我的答案取主要决于一些仍然需要解决的技术问题。一些央行已经尝试了大规模的CBCC,但还没有一家央行宣布准备采用这项技术。

那么下面,我结合历史实例以及现在正在进行的项目,更深入的讨论这两种CBCC,回答什么是CBCC这个问题。

CBCC——一种新的中央银行货币形式

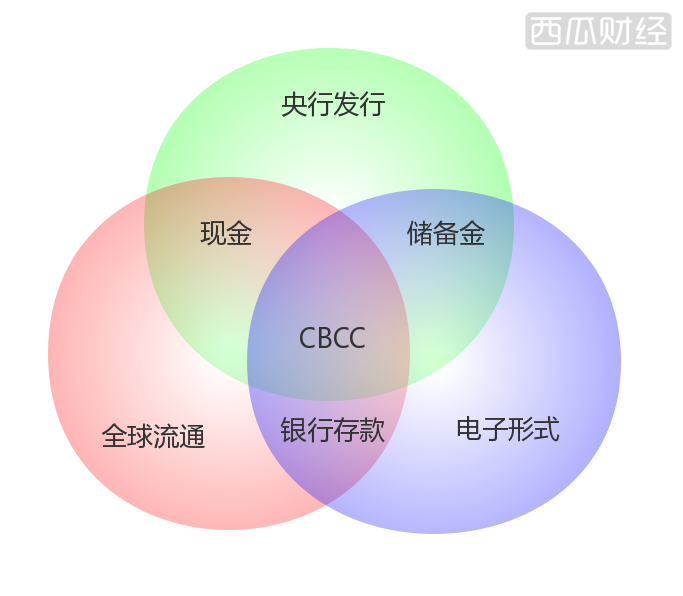

首先,我们如果追溯到CBCC的最早的定义,是由CPMI在2015年发表的一份关于加密货币的报告【2】。报告主要指出了加密货币的三个主要特征:它们是电子货币;不对任何人负责;提供点对点交换功能。这些特征在其他形式的货币中也很常见(图3)。

图3

通常,货币的电子表示形式(如银行存款,支付宝、微信余额)是通过中心化的金融基础设施进行流通的。以前,点对点交易仅限于实物形式的金钱(纸币、硬币)。商品货币是指有实物支持的货币,黄金白银,金本位下的货币,布雷顿森林体系下的美元等。

现金是对等的,但它不是电子的,而且现金属于是央行的负债。同理,商业银行存款是发行银行的一种负债。如今,它们以电子形式存在我们的电脑屏幕前,手机端,并且以一种中心化的方式进行交换。你的银行存款既可以在一家银行的账簿上进行流通,也可以通过央行在不同的银行之间进行交换。

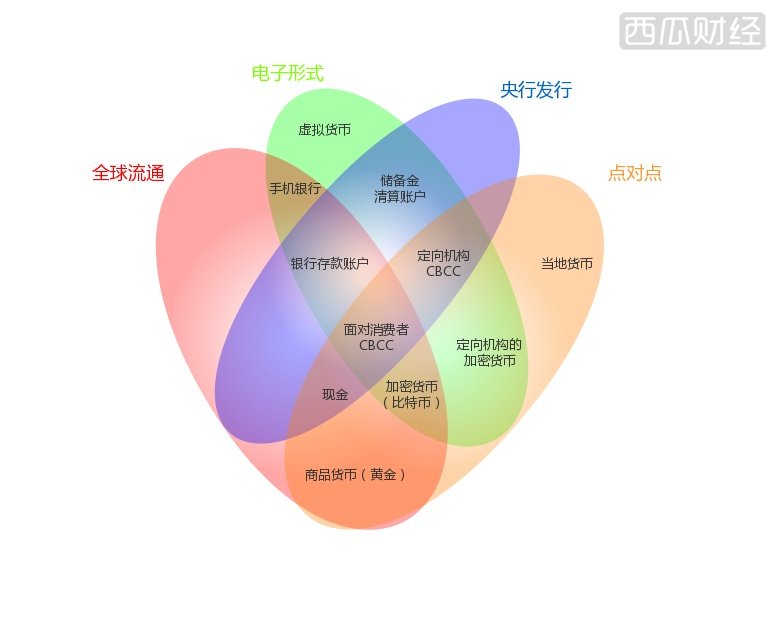

那么根据CPMI给出的定义,将CBCC定义为可用于点对点交易的电子央行负债,这似乎很自然。但这忽略了央行其它货币形式的一个重要特征,即可获得性。目前,央行所发行的货币的一种形式——现金——当然对每个人都是开放的。那我们综合CPMI给出的定义,再考虑到流通性的问题,再结合(图1)给出的货币属性,我们可以将CBCC更精确的划分:(见图4)

(图4)

那么如果再结合刚开始给CBCC分的两大类来看,我们最终可以看到:(如图5)

(图5)

原则上来说,央行有四种不同的电子货币:两种CBCC和两种央行存款。最常见的央行存款形式是由商业银行持有的,通常被称为结算账户或准备金。另一种形式是,由公众持有的存款,及对公众的负债。

(图6)

举例说明:我们从中间来说,面向消费者的CBCC——Fedcoin作为例子。Fedcoin更准确的定义应该属于零售型CBCC。这个概念其实并没有得到美联储的认可,它是为了让中央银行创建自己的加密货币。两种货币都可以与美元等值转换,转换将由美联储(Federal Reserve)管理。与比特币的总量一定不一样,美联储的货币供应不会有预先设定的总量,而是会像现金一样,根据消费者持有意愿增加或减少。

面对定向机构CBCC的例子——CADcoin【3】。它是代表中央银行货币的数字资产,在CADcoin的例子中,定向机构是加拿大银行。CADcoin已被加拿大银行与加拿大支付公司R3(一家金融科技公司)和另外几家加拿大银行合作进行了模拟,但尚未付诸实施。

另外一个值得一提的项目是瑞典计划实施的E-Krona项目,瑞典央行已经计划将E-Krona作为相当于该国常规货币的数字货币,用于消费者,公司和政府机构之间的小额交易。E-Krona项目负责人Eva Julin表示,在与19家公司谈判之后,中央银行敲定了IOTA为该项目的合作伙伴。目前,瑞典正处于E-Krona项目的初始阶段,该项目预计将于2019年完工【4】。

因此,E-Krona位于银行账户和面向消费者的CBCC之间的边界。

Dinero Electronico是厄瓜多尔的一项移动支付服务,主要是厄瓜多尔央行向公众提供基础的银行账户。市民可以通过下载应用程序、登记身份证号码和回答安全问题来开户。人们可以到指定的交易中心存钱或取款。由于厄瓜多尔使用美元作为其官方货币,账户是以美元计价,而美元又可以全球流通,因此,这是一个罕见的电子形式的银行存款账户且可以全球流通。

比特币相信大家都比较了解,由2009年作为一个开源的软件正式发布,除了不是央行发行的,点对点、全球流通、电子形式这些属性,比特币应有具有。

PokeCoin是Pokemon Go游戏中用于游戏内购买的货币,所以应当落在虚拟货币的区间内。

USC(Utility Settlement Coin),公用结算币算是面对定向机构的加密货币的一个非常好的例子,作为一个公用结算币,新参与的银行成员将包括巴克莱银行、加拿大帝国商业银行、瑞士信贷、汇丰银行、三菱日联金融集团。其他已参与的金融机构包括瑞银、纽约梅隆银行、德意志银行、桑坦德银行、 NEX 以及区块链创业公司Clearmatics。这个结算币将成为一种抵押数字货币,其由央行发行的现金资产所支撑,这使得我们能很容易地通过交易公用结算币(USC)来转移所有权,从而减少过程的复杂性及结算时间【5】。

来自于肯尼亚的M-PESA已经在我上篇文章中介绍过。M-PESA最大的优势在于母公司Safaricom是电信公司,所以村庄里面可以缴电信费的杂货店几乎都是Safaricom代理商,这些杂货店就像M-PESA系统的ATM一样,而在肯尼亚境内就有 4万多间这样的杂货店。根据 2018年世界银行的统计,有 73%的肯尼亚人使用移动支付,说M-PESA让肯尼亚在移动支付方面领先全世界也不为过【6】。这让M-PESA稳稳的落在手机银行的区间内。

图6

对两种CBCC的讨论

面向消费者的CBCC——匿名性的决定

CBCC背后的技术可以让各国央行提供一种类似于现金的匿名数字现金替代品。央行作为发行者,需要决定是否需要客户信息(公开地址背后的真实身份)。那么届时会有两种情况出现(以中国行业内假设):

第一种——假设中国人民银行决定需要客户的身份证,护照等信息才可以获得CBCC

- 届时会出现第三方匿名服务机构提供第三方的匿名服务

- 第三方匿名钱包或利用此进行非法集资

- 对于消费者的现金流全面的监控

- 更加方便的收取各项所得税等

虽然这样看起来,央行发行一种提供匿名性的加密货币可能看起来有些奇怪,但现在的现金不正是如此吗?但是,与现金的一个关键的区别在于,对于面向消费者的CBCC,提供匿名性成为一个选择题,而现金的匿名性,从开始到现在,或许是为了出于方便,而并非某些央行的本意。

面向定向机构的CBCC——Jasper 和Project Ubin

尽管许多案例都是概念阶段,但是央行对背后的技术(例如DLT技术)感兴趣的原因之一是,许多中央银行支付、清算系统都处于其技术生命周期的末期。这些系统使用过时的编程语言编写程序,或者使用不适合现在的数据库设计,所以造成维护成本很高,效率逐渐变低。

加拿大银行的Jasper项目和新加坡金融管理局(MAS)的Ubin项目可是不得不提的两个项目,主要是用于分布式的RTGS。不了解清算的可以阅读我之前关于清算的文章——《开放金融——探讨比特币的清算系统和支付过程》。

首先来说Ubin,Ubin项目是一个与行业伙伴合作的项目,目的是探索使用分布式分类账技术(DLT)进行支付和证券的清算和结算。该项目旨在通过实际的实验,帮助MAS和业界更好地了解DLT, DLT有潜力使金融交易和流程更加透明、更具弹性、成本更低。最终目标是帮助开发更简单、更高效的替代方案,以取代目前基于央行发行的代币的系统【7】。

Project Jasper是加拿大支付、加拿大银行、金融创新联盟R3和一些加拿大金融机构联合发起的一项研究项目,旨在了解分布式账本技术(DLT)如何改变加拿大支付的未来。该项目于2016年3月启动【9】。

这两个项目都旨在开发更具弹性、效率更高、成本更低的替代品,以取代目前基于央行发行的数字货币的金融体系。这两个项目都成功开发了基于DLT的国内银行间支付原型,随后的实验也探索并成功测试了同时交换和最终结算标记数字货币和证券资产的可行性【10】。虽然这些实验已经证明了该技术的可行性,但是在国内高度集权的中央政党和集中系统高效性,以及决策性方面来说,DLT的效应会变的非常有限。

结论

目前,现金仍然还是公众持有央行货币的唯一手段。如果有人希望将其持有的资产数字化,那他们必须将央行的债务转换为商业银行的债务,或者转换成第三方金融机构的债务。(把现金存入银行账户,或者微信、支付宝余额)

CBCC将允许消费者以数字形式持有央行债务。允许公众拥有中央银行账户,这一想法已经存在了很长时间,而且是可以实现的。面向消费者的或者说零售CBCC相对于面向定向机构的CBCC的好处在于,前者有提供匿名性的可能性,从而以数字形式持有央行债务。

特别的注意的是,点对点的匿名交易是可以针对任何节点的。如果匿名性对公众来说不够重要,那么面像消费者的CBCC的许多所谓“好处”完全可以通过让公众广泛进入进入央行账户或者央行控制的第三方金融机构来实现。

随着人们对匿名以及隐私保护的重视,如果中国想发行CBCC,那么一定需要在用户隐私,和监管方面上寻找一个平衡点。

引用

- https://baike.baidu.com/item/准备金/1993377?fr=aladdin

- https://www.bis.org/cpmi/publ/d137.pdf

- https://www.r3.com/wp-content/uploads/2017/06/cadcoin-versus-fedcoin_R3.pdf

- http://www.bitcoin86.com/szb/21088.html

- http://www.8btc.com/settlement-coin-as-bank-blockchain-test-enters-final-phase

- http://www.mpaypass.com.cn/news/201811/01200952.htm

- https://www.mas.gov.sg/schemes-and-initiatives/Project-Ubin

- https://www.payments.ca/industry-info/our-research/project-jasper

- https://www.payments.ca/sites/default/files/29-Sep-17/jasper_report_eng.pdf

- https://www.mas.gov.sg/-/media/Jasper-Ubin-Design-Paper.pdf?la=en&hash=EF5857437C4857373A9287CD86F56D0E7C46E7F

本文地址: https://www.xiguacaijing.com/news/zhuanlan/2019/10758.html

赞助商