据The Block报道,随着衍生品在加密货币交易市场的中心地位日渐巩固,非托管交易领域也开始呈现类似趋势。

基于以太坊的去中心化衍生品交易所DerivaDEX便是一个例子。最近,该交易所获得270万美元的风险投资,投资者包括Polychain,Dragonfly和Three Arrows Capital等加密货币基金。

DerivaDEX由美国高频交易公司DRW前算法交易员Aditya Palepu和前软件顾问Frederic Fortier联合创建,已纳入了Polychain Capital加速器计划Genesis。该团队与Polychain Capital创始人Olaf Carlson-Wee和合伙人Niraj Pant密切合作,建立了一个去中心化衍生品交易平台。

DerivaDEX预计将于7月下旬推出。最初,平台将提供25倍的最高杠杆率,支持比特币和以太坊永久掉期,产品将通过USDT进行保证金结算。

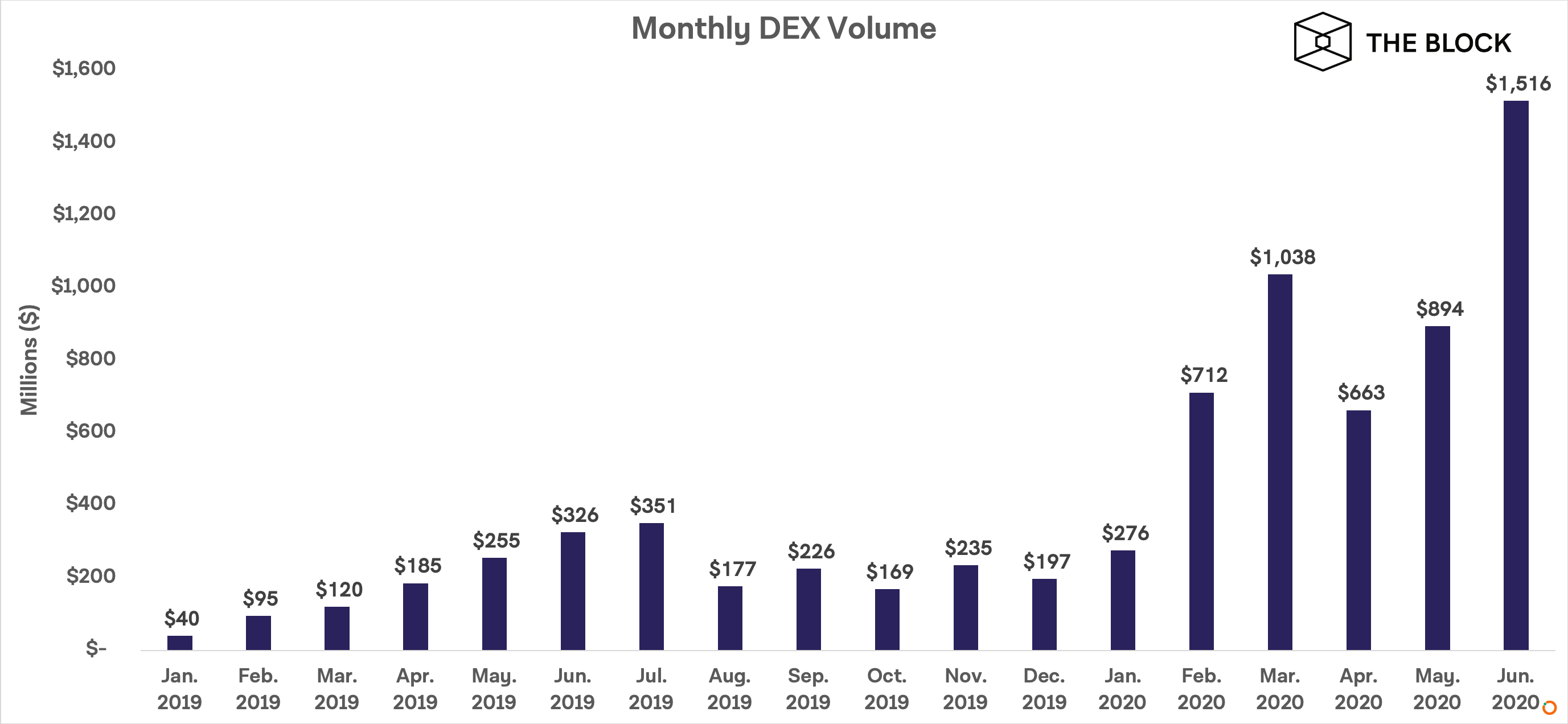

此次上线恰逢去中心化现货和衍生品交易行情火热。6月时,去中心化交易所(DEX)的交易量达到有史以最高点(15.1亿美元),比5月增加了70%,比3月的历史新高提高了46%。

DEX月交易量 资料来源:The Block,Dune Analytics

DEX平台增加 市场竞争加剧

随着产品越来越受到市场欢迎,非托管交易平台数量大增,竞争升级。

今年4月,dYdX平台推出了比特币永久掉期市场,中国公司MCDEX提供以太币掉期服务。 Futureswap在为期三天的alpha测试中交易量超过1300万美元。然而,DerivaDEX的投资者认为,Palepu和Fortier在传统交易世界中的经验可以为交易者带来独特的交易体验。CMS Holdings合伙人Bobby Cho表示DerivaDEX团队“已经对市场有了深入的了解”。

尽管竞争确实存在,但DEX行业仍处于初期阶段。

Three Arrows Capital联合创始人,中心化加密货币衍生品市场活跃参与者凯尔·戴维斯(Kyle Davies)表示:

我们认为可能会存在多个获胜平台。不过,应该尽早取得优势,这点很重要。

新型DEX

在某些方面,DerivaDEX看起来与市场上的订单簿DEX产品类似。交易者始终保管资金,提交订单再链外匹配,然后,交易通过以太坊网络结算。

然而,DerivaDEX创始人表示,DerivaDEX实际上代表了一种新型DEX。DerivaDEX从以前在Enigma的工作中汲取灵感,利用Software Guard Extensions(SGX,软件保护扩展)的可信执行环境(TEE),允许软件在安全、防篡改的区域中执行。尽管安全研究人员以前已经发现漏洞,且对特定硬件制造商的依赖可能会带来一些问题,但是Fortier坚持认为大多数攻击纯粹是理论上的。此前,康奈尔大学研究员Phil Daian发表过一篇论文,描述了类似的SGX支持的交易设计,此后,他作为正式顾问加入了DerivaDEX团队。

尽管如此,DerivaDEX仍旨在为交易者提供中心化交易的观感。公司表示,TEE使DerivaDEX运营商能够提供实时价格信息以及中心化交易标准匹配和清算引擎,而不会损害完整性和机密性。

黑色星期四事件(MakerDAO和Chainlink价格反馈都难以与网络拥挤作斗争)突显了实时最低限价(price feeds)作为避免巨量清算和系统资本不足的一种手段的重要性。

去中心化自治组织

此外,DerivaDEX还采用一种新颖的公司结构方法,从一开始就致力于去中心化自治组织(DAO)的设计。

Polychain Capital创始人Olaf Carlson-Wee指出:

DerivaDEX不仅在建立一种新型商业模式,而且还在彻底改变‘公司’的含义。鉴于交易所自身的运营存在太多监管和单点故障风险,DerivaDEX决定立即将协议控制权让给代币持有者,这是源于创始人Palepu 和 Fortier对稳健性的重视。此外,通过消除监管风险,DerivaDEX可以适用于所有地区,发行创新性金融产品。中心化交易所BitMEX和去中心化交易所dYdX都限制美国用户访问永续合约(perpetual swap)。

尽管如此,该团队表示,他们意识到过早“去中心化”的风险,称非流动性用户在另类交易平台上的订单不受欢迎。相反,他们将寻求效仿货币市场协议Compound,逐渐过渡到更加去中心化的状态。

在基础设施方面,我们将建立DAO。在运营上,由于我们目前持有大多数代币,从一开始我们就保持对平台方向的影响力。随着时间的推移,我们的地位将很快会被代币发行削弱,控制权将日益民主化。DerivaDEX还支持多个并发的运营商(operators)。尽管TEE严格限制了运营商主动决策能力,但运营商节点(operator node)负责处理匹配、价格反馈和清算。一个小型运营商委员会在交易前达成共识,然后再将其提交给以太坊网络(Palepu预计大约需五分钟)。

运行运营商节点是一项相当复杂的工作,需要一致的运行时间保证和SGX启用硬件。作为回报,运营商将获得一定比例的交易费。在将来,如果他们未能保持运行时间一致,则可能会受到严厉的限制。

流动性挖矿

对衍生品交易所来说,大量的流动性至关重要。为此,衍生品交易所招募了专业的做市商,费用预计将与衍生品交易所巨头BitMEX和FTX持平。

流动性挖矿计划也将吸引交易者,其分布一般与交易量成正比。DerivaDEX平台代币DDX将允许持有者参与DAO治理和运营,同时还提供跨平台的额外效益。DerivaDEX团队将在未来几周发布更多的代币细节。

不过,Palepu表示,他意识到了交易回扣的局限性。最近,首个实物交付的加密数字期货交易平台CoinFlex也表示,仅靠货币激励无法打造长期可持续且成功的产品。

代币无法解决产品的固有缺陷。我们相信,我们的产品拥有非常强大的基础,而流动性挖矿可以引流,使平台早日实现民主化。那么,成功可以持续。

本文地址: https://www.xiguacaijing.com/news/xingye/2020/24720.html

赞助商