不久前,音频第一股、在纳斯达克上市的荔枝宣布,公司CFO陈希因个人原因离职,并将于6月12日起正式生效。这已经是过去三个月内,第七家CFO离职的中概股公司。

如此集中的离职潮,不由得让人想起近日发生在中概股上的种种事件:

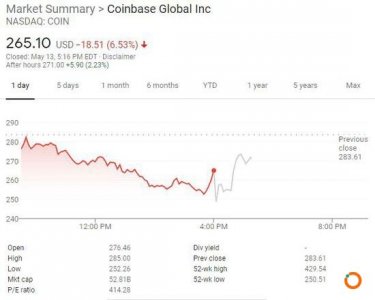

瑞幸、好未来相继自曝造假,爱奇艺、跟谁学接连被做空;美国国会参议院通过《外国公司问责法案》(下称“《法案》”),对外国公司在美上市提出了包括审查公司会计底稿在内的,更多极为严苛的要求;甚至在4月23日,美国证监会主席主席杰伊·克莱顿还曾特意提醒投资者,不要购买在美上市中国公司股票。

克莱顿给出的理由是美国上市公司会计监管委员会(下称“PCAOB”)无法审查中概股公司审计底稿,因而中概股财报更容易出现对股东造成财务伤害的虚假陈述。

值得注意的是,在克莱顿发表该言论之前,美国证监会在官网发布了一份名为《投资新兴市场涉及的重大信息披露、财务报告和其他风险,补救措施有限》联合声明,署名的5位官员就包括克莱顿。

该声明全文多次将中国市场单独举例,并特别提到,虽然与中国监管部门协商多年,仍无法审查中概股审计底稿。

如此《法案》及直接点名,诸多投行人士都认为是“史无前例”的。哪怕就是十年前那一轮中概股造假事件,美国证监会的表态也是相当含蓄。这无疑意味着中概股正在经历一场极其严重的信任危机。

瑞幸事件持续发酵,中概股诚信面临崩塌

时间回到两个月前。

2020年4月2日,作为中概股的后起之秀――瑞幸咖啡,被浑水做空后不久,突然自曝财务造假,于2019年2至4季度,虚增了约22亿元销售额。而在2019财年前三季度,瑞幸总营收不过29.29亿元,如此巨额的造假数字,以及如此高的造假比例,震惊了市场。

早在十年前,同样发生过一轮对于中概股信任危机。

彼时,在做空机构浑水的带领下,大量赴美上市中国公司被质疑财务造假,且有很多最终被坐实,2010年至2012年,有超50家中概股因此被迫停牌甚至退市。

只不过,虽然经历了一段时间的低谷,但当时美方并未在监管层面持续施加太多压力,风波过去后,赴美上市依旧是中国公司的重要选择。

而这一次,情况决然不同。

瑞幸事件后,美国证监会主席亲自出面、直接点名,提醒投资者近期在调整仓位时,不要将资金投入在美国上市的中国公司股票。

如今,被视为悬在中概股头顶“达摩克利斯之剑”的《外国公司问责法案》也最终落下。

根据该《法案》,PCAOB对在美上市外国公司的会计底稿提出了审查要求,同时要求公司证明自身不被外国政府控制;甚至还直接要求披露公司或其经营实体的董事会成员中中国官员及党派人士的人员姓名。

对此,中伦律师事务所龚乐凡律师撰文指出,这些条例与我国《档案法》、《保密法》,以及《证券法》中,“在境外发行证券与上市过程中,提供相关证券服务的证券公司、证券服务机构在境内形成的工作底稿等档案应当存放在境内”、“境外证券监督管理机构不得在中华人民共和国境内直接进行调查取证等活动。任何单位和个人不得擅自向境外提供与证券业务活动有关的文件和资料”等条例相冲突。

也正是因为这一原因,最严重可能引发中概股的集体退市。

由此来看,美国这一《法案》的正式落地,以及一系列环环相扣的举措、表态,已经不仅仅是对于中概股公司的不信任,而是对包括中国会计师事务所在内的,整个链条的不信任。

财务造假底层难题:造假易、监管难

实际上,不只是瑞幸,不只是中概股。无论是国内,还是其它国家的上市公司,财务造假是一个永远绕不开的话题。

早在2001年,世界最大的电力公司――美国安然被指用种种手法掩盖了130亿美元的巨额债务,并虚增了总计5.86亿美元的利润。

安然事件后,全球“五大”会计师事务所之一的安达信因此倒闭;美国国会也很快通过了《索克思法案》(又称“《SOX法案》”),在公司治理、会计职业监管、证券市场监管等方面作出了许多新的规定,被视为自上世纪30年代以来美国证券法最重要的修改。

除此之外,日本东芝虚增1518亿日元利润、英国Tesco虚增2.5亿英镑利润、印度萨蒂扬虚增10亿美元资产、保险巨头美国国际集团17亿美元错误记账,以及刚刚处罚落地的A股康美药业虚增360亿元现金等案例,一次又一次地震惊着全球资本市场的投资者。

为何上市公司财务造假行为屡禁不止?诱因自然是巨大的财富诱惑。

而从技术上来说,则是因为存在信息不对称的客观难题。以及由此衍生出来的识别难度高、审计监管成本高、合谋造假等一系列问题。

有高级会计师向记者分析,高明的企业进行财务造假,一定是一个完整的链条。最简单的是调节财报,通过“三张表”之间的腾挪,做出一份完美的报表;其次是虚构交易,通过实际关联公司,构建闭环现金流,达到虚增营收或者利润之类的目的;再者是虚构一系列交易凭证,让虚假的交易,变成“真实存在”的交易,以应对检查。

他同时指出,因为财务造假其实是需要成本的,如虚构利润,必定要多缴纳税款,且如果要始终维持企业经营高速增长的假象,成本也势必越来越高。因此这并非一个可持续性的行为,这也是为什么安然,以及近年的康得新、康美药业、乐视终究是暴雷了的原因之一。

但在造假初期,别说是普通投资者,就连专业的审计机构都很难识别。比如去养猪企业一头头数猪,肯定没有办法经常数,你又如何保证你这一次数的猪,不是别人提前准备好的?又比如獐子岛(002069)的扇贝,如果想去盘点“资产”,首先还得会潜水……

回到瑞幸造假案例上来,浑水发布的做空报告显示,有相关方动用了1510名员工,对瑞幸咖啡近千个门店从早到晚进行了长期监控,才能发现并证实其中的猫腻。这背后的成本,无疑十分高昂。

更加重要的是,中央财经大学、中国人民大学研究生导师、FIPA、FFA马靖昊曾在《别指望“注会”发现财务造假》一文指出,由于上市公司与会计师事务所之间往往是聘任制(即客户与雇主的关系),在巨大利益面前,后者常常会沦为财务造假的帮凶。

而从实际情况来看,无论是帮助安然造假的安达信,还是去年被立案调查的瑞华会计师事务所,都的确很难做到“出淤泥而不染”。

区块链技术如何重构资本市场诚信体系?

对于如此种种,全球首批商业化落地应用的公链――YottaChain首席科学家王东临认为,如今的区块链技术,已经可以帮助解决很多难题。

首先,区块链最基本的特性是记录的不可逆性,引入区块链技术,可以让企业的原始单据变得可信、可存续、难以篡改。

如果企业想要造假,往往先预设一个造假结果,再去伪造一系列需要的凭证、单据;一旦上链,那么在造假前,就需要将所有需要伪造的东西都构思好,再进行上链,看似是简单的颠倒顺序,但动辄成千上万甚至更多的细节,若有一点点错误可能就要前功尽弃,甚至已经留下了造假的痕迹,对企业来说,造假成本无疑大幅上升。

其次,区块链技术具有可追溯的特点。这就意味着企业如果不想穿帮露馅,在自己造假的同时,还要让与自己产生交集的所有上下游企业,甚至整个产业链中的企业都配合造假,这几乎是一个不可能的事情。

再者,根据区块链“匿名的透明性”,企业可以将上链信息向指定的监管部门进行公开,这样在进行监管的同时,兼顾了商业机密的保护。

最后,得益于区块链以及其背后基础技术的迅猛发展,其使用成本正在不断降低,逐渐进入到可以实现商用的状态。比如之前,每笔交易上链就需要几块钱的手续费,很显然没有企业愿意及有能力承担如此巨额的费用,但如今,费用大幅降低后,这一门槛便不再存在。

王东临总结,运用区块链技术,可以将对企业的监管从主要进行“事后监管”变为全程监管,大幅增加造假难度,降低监管成本。

从实际运用来看,截至目前,全球四大会计师事务所,都已经开展了区块链相关应用探索。其中,

早在2016年,德勤就在爱尔兰建立了区块链实验室;2018年3月,普华永道开始与资产管理公司Northern Trust合作,试图通过区块链,实现股权的实时审计,从而使得基础交易更加透明化;2018年4月及2019年3月,安永接连推出了两款机遇区块链的软件,分别应用于审计、税务等用途;至于毕马威,其与2017年,就加入了华尔街区块链联盟。

与此同时,我国监管层对于区块链技术也一直保持着高度关注。

今年1月,证监会2020年系统工作会议明确提出,积极探索区块链等创新金融科技的应用;

作为一项具有时代意义的技术,区块链的特性与证券乃至金融监管的诉求有着高度的契合之处,若其能够大规模应用落地,将可以帮助建立一个更加可靠、高效的资本是诚信体系。

本文地址: https://www.xiguacaijing.com/news/guandian/2020/23019.html

赞助商