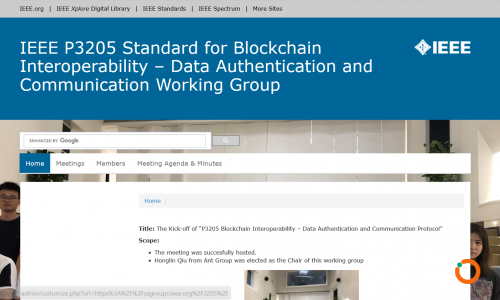

“我们过去为这个市场服务客户需求的过程当中沉淀积累了一些技术。特别是最近刷屏的这个区块链技术,我们在过去的几年,持续地在投入。在2017年和2018年两个年度,蚂蚁金服是全球申请区块链专利数最多的企业。而且在一些实际应用当中,包括跨境汇款,我们已经实现了香港到菲律宾、巴基斯坦到马尼拉这种跨境汇款,包括供应链金融、司法存证、电子发票等方面的实际应用。”

10月29日,在上海国际集团有限公司、英国施罗德集团、上海交通大学上海高级金融学院主办的“中英金融科技高峰论坛(2019)”上,蚂蚁金服副总裁徐浩从蚂蚁金服对金融科技方面的探索实践出发,分享了蚂蚁金服在金融科技方面的一些举措和思考。

徐浩表示,过去几年,蚂蚁金服基于数字技术,在探索数字普惠金融方面做了一些尝试。首先是基于大数据的信用服务,移动支付服务,提高了效率,降低了成本。另一个针对融资难、融资贵的问题,在小微、贷款这些方面做了一些尝试。

金融科技如何改变传统行业

“我们通常意义的保险,汽车保险、健康保险,实际上小微企业他们也需要保险,来解决后顾之忧,提高交易的效率。比如说,在线上买一个台灯,或者一个杯子,如果坏了怎么办?这个过程当中需要保险,而且这种保险是非常小微,不可能有专门的理赔员或者喝茶人员去看你的杯子是不是破了。所以我们也是基于技术,线下的方法来实现了‘212’的模式,两分钟申请,一秒钟审核,理赔资金两个小时到帐,这样实际上解决了线下小微商家买卖之间,或者其他商业场景当中需要的小微的保险服务。”徐浩说。

小微企业没有可提供抵押的资产,也没有可供评估的财务报告,如何能给他们提供服务,蚂蚁金服也是基于数字技术进行了一些探索,基于数字技术的风险识别,风险计量,探索了“310”模式,线上3分钟申请,1秒钟资金即刻到帐,全过程没有人工干预,这种模式到目前为止我们和超过100家的金融机构合作,已经为超过1000万家的小微企业和个人经营者来提供纯信用的贷款服务。这种小小微贷款,户均贷款额在3万块钱以下,最重要是基于数据的风险控制,我们把不良率控制在1%左右,实际上说明数据的模型是有效的。

徐浩认为,不管是支付也好,还是贷款也好,还是保险、理财,所有的基础应该是基于安全的保障,技术不仅带来了普惠服务能力的提升,同时技术也能够带来安全能力、风险控制能力的提升。

“举个例子,我们移动支付的风险控制的模型,这个模型在7×24小时的风险感知,到识别是属于哪一类风险,自动的判断用哪种策略去切换相应的防控的策略,包括整个模型自己根据外界的市场环境的不断变化,自身不断的学习来自我更新,整个过程实现了由于欺诈导致的资金损失率控制在千万分之五以下,这是一个非常高的风险控制能力。”他说。

新金融和传统金融的关系

徐浩认为,所谓的新金融,和传统金融服务是一个相互补充和相互促进的关系。

新型的数字技术的机构,实际是服务的人群更多的是低净值的长尾客户,在客群上和传统业务是形成互补的,提高了整个社会上金融体系的覆盖面。

数字金融机构和传统金融机构的相互合作,使得在支付、微贷、理财、保险方面的服务能力更为提升。“大家最熟悉的移动支付,不管是支付宝还是微信,实际上移动支付背后底层依然是基于银行体系和央行的体系。只是说把最后的一公里,或者是最后的那个服务场景的触达,通过移动技术来实现,实际上这也是一种合作。“徐浩举例。

数字金融机构、互联网机构或者是技术类的机构,由于技术上的一些特点和基因,使其在数据、云计算,以及类似于人工智能、区块链等技术方面形成了自己的优势,和传统金融机构的合作大家能够各自发挥所长,共同推动新金融服务的发展,可以说科技使得整个金融行业服务能力得到提升。

“过去几年我们提到科技金融或者是金融科技,当年是说因为要规避互联网金融的不好的名声,为什么?就是因为技术如果不坚持服务实体经济的这种应用,技术如果被滥用,实际上会带来风险。“徐浩表示。

徐浩认为,服务实体场景是防范风险有效的措施之一,也只有在不断地实践应用当中,不断地磨炼,踩过一个一个的坑,才能够不断地积累起技术能力。

本文地址: https://www.xiguacaijing.com/news/guandian/2019/15294.html

赞助商