比特币曾经承诺,将帮助每个人拥有“属于自己的银行”。但这里需要强调一点,在了解到银行实际提供的众多服务之后,回顾2008年比特币发布的白皮书可以看到其中存在着诸多荒谬之处。十多年之后,比特币这款“爷爷”级的加密货币仍然未能进入传统金融的中心。然而,由此产生的去中心化行业确实能够将多种金融服务复制到区块链之上,从而以前所未有的形态实现以往只能由银行提供的功能。

DeFi属于银行业务吗?

去中心化融资(DeFi)将很快成为流行语。由于DeFi平台允许用户获取新的去中心化贷款、兑换以及储蓄等服务,区块链将足以利用加密货币替代传统银行业务,并帮助愿意接受这一全新生态系统的人们以更为灵活的方式运用自己的资产。毫无疑问:DeFi并不属于银行业务,其只是在模仿银行的功能。具体来讲,其无法提供银行最重视的其它一些因素——特别是安全性。高人气在线支付平台Skrill公司CEO Lorenzo Pellegrino在采访中表示:

“很多自称为银行的公司都在加密货币生态系统中运营,但他们普遍无法在真的像银行那样接受严格的监管。之所以敢于用「银行」来自我标榜,是因为他们在更广泛的金融空间当中找到了适合自己的安全与监管要求,但他们的产品与服务能否永远符合要求仍是个未知数。”

因此,这类应用场景无法接收存款,也无法回归传统银行的业务范式,这显然是个危险的信号。他们不会根据法律先例承担责任,因此如果智能合约出现问题,没有任何投资者保护计划可用于挽回流失的代币。简单来讲,从最真实的角度来看,能称得上“加密货币银行”的机构还少之又少。不过,再少也是存在,区块链解决方案已经在金融团队手中逐步成熟,也开始尝试接纳来自监管机构的管理与指导。

加密货币银行是什么?

加密货币银行属于一类银行机构,从事与货币相关的标准化活动,例如存款与取款、储蓄、贷款与借款、乃至更为广泛的工具与市场投资等等。虽然这些概念也同样适用于传统银行,但加密货币银行会将加密货币整合至财务功能当中。同样重要的是,这些机构必须在当地金融监管机构处获得合法许可。

区块链技术目前面临着双重挑战:其首先需要处于监管环境之下,并由充足的本地人才提供成熟且可信赖的解决方案。在德国等政策制定思路较为开明的国家/地区,持有法定货币与货币资产的企业与机构可以通过加密货币银行轻松参与去中心化经济活动。以Bitwala与Spot9为代表的加密货币银行有望逐步成为法定货币与加密货币经济体系之间的桥梁,或者至少成为构建桥梁的基石。

受到德国联邦金融监管局的监管,Bitwala的存款由德国存款担保计划提供担保(与德国其它银行一样),担保金最高可达10万欧元(约合11万3千美元)。Bitwala还与受欧盟监管的SolarisBank建立起合作关系,以确保账户持有人能够像使用普通银行账户一样操作Bitwala——包括付款、支付租金与账单、兑换货币、发起银行间汇款、以及无缝储蓄法定货币与加密货币。

没有合法身份的痛

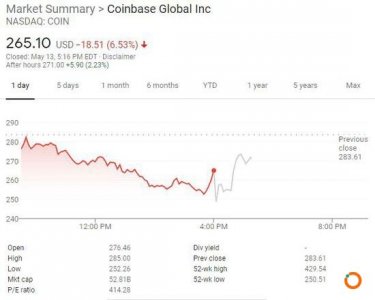

由于区块链金融有着一系列独特优势,不少规模可观的加密货币企业能够在法规尚未成型之前,为其他大公司提供类似于银行的服务。以美国为例,美国证券交易委员会尚未明确认定这些企业有权整体银行系统,但基于区块链的投资基金早已不断涌现。Coinbase Custody就是其中最典型的例子之一,但在获得监管机构批准之前,其只能是基金——而非“银行”。

严肃的投资者与企业更愿意在税务机关与监管机构的全面监督之下进行操作,在必要时上报工作内容,以便合法地将常规资金兑换为Coinbase Custody提供的代币。目前,Custody允许拥有大笔加密货币投资的参与者获得独立交易渠道,同时享受Coinbase Pro交易所提供的无缝集成、存款保险、投资工具、定制化报告以及第三方审计等服务。

在全球范围内发展比特币银行

Coinbase的托管解决方案还缺少哪些重要元素?对美国公民而言,Coinbase虽然提供值得信赖的资金存储与兑换通道,但却不支持用户利用Coinbase账户支付账单或者收取工资。在美国观看电影时,用户可以利用加密货币进行付款,也可以把加密货币汇至其他银行账户进行还款(例如帮您垫付机票钱的好友)。但是,在操作过程当中,用户首先需要将资金兑换为比特币,而后将其从Coinbase发送至对接银行,再由对接银行发送至用户自己的银行。这是因为在未经监管部门批准的前提下,虽然法定货币与加密货币之间可以随意兑换,但加密货币仍不属于银行定义的货币范畴。很明显,这个问题在短时间内难以得到解决。Skrill公司的Pellegrino认为:

“虽然加密货币肯定会在未来的支付系统内发挥重要作用,但我们认为其更多是对现有系统的补充,而非直接竞争的关系。像我们这样的成熟支付公司,将成为过渡与融合中的关键所在。”

事实上,人们逐渐意识到将加密货币与现有货币体系进行融合,就像是要把圆钉子塞进方孔一样。目前最先进的平台正在努力淘汰早已根深蒂固的竞争性金融企业与监管机构,但他们忘了这种可转让性的缺失,导致加密货币少了货币定义中最基本的五种属性之一。

代币与法定货币一样,具有稀缺性、持久性、可分性与可替代性,但监管机构完全可以卡住可转让性这一环。正因为如此,MyCryptoBank.io等先进平台决定使用与法定货币挂钩的稳定货进行免费跨境交易、支出与投资。然而,这种以美元或股票等真实有价票证为基础的所谓加密货币,同样存在问题。监管机构仍有权阻止这类加密货币的流通,收紧这类资金的使用渠道,甚至禁止将这类资金兑换为法定货币。

对于加密货币,“银行”二字更多是种标签

人们希望自己的钱能够随处使用——而不是在90%的场景下使用。很明显,建立在脆弱合作伙伴关系基础之上的衍生工具,或者由种种不稳定因素堆叠起来的借记卡解决方案远不足以达成这一目标。麦肯锡公司最近发布的一份报告指出,在未经监管部门批准的情况下,一切区块链融资都将受到基础法定市场三至五天结算时间的限制。根据这份报告,“如果交易方希望兑换加密货币资产(无需中央监管机构的数字货币)而非法定货币,那么原则上付款完全能够通过区块链在几分钟内完成,而不必像现行制度那样等上数天。”

加密货币的价值传递与存储能力正逐渐得到广泛认可,但其在最关键的问题上仍然进展缓慢。随着加密货币在未来几年中发挥更大作用,银行管理自由度较高的综合经济体将成为最大的受益方。另外,由于比特币这位“加密老祖”至今仍未真正进入金融中心,所以基本可以确定加密货币的主流接受之路还很漫长。

本文地址: https://www.xiguacaijing.com/news/guandian/2019/11959.html

赞助商