STO,意为证券类代币发行。它诞生于ICO,是拥抱监管走向合规的产物。尽管作为一个新生事物,STO尚未对传统金融市场构成实质性威胁,但经过一年的暗流涌动,它越发呈现出结构化、体系化的趋势,依稀形成了一条完整的生态产业链。

巴比特通过对行业的观察与业内人士的访谈,试图为大家还原一个真实的、进化中的STO生态。本文包含三个部分,PART 1 围绕STO本质,介绍它是什么、为什么、怎么做;PART 2 聚焦STO生态,描绘合规、融资和流通全流程的参与方及现状;PART 3剖析STO困局,与业内人士共话它面临的挑战和解决的思路。

PART 1 你必须知道的STO常识

当我们谈论STO的时候,究竟在谈什么呢?每当我遇到似懂非懂的概念时,拆文解字总是一个不错的办法,因为这里面掩藏着造物者的真实意图。

STO:Security Token Offering 证券类代币发行

「Security」表明它是证券,必须接受监管,走向合规; 「Offering」表明它以更广泛的筹集资金为目的,是一种融资方式; 「Token」表明它是区块链技术的产物,意图改变传统证券的发行和流通方式;

由此,我们可以提炼出三个关键词:合规、融资、流通。请大家记住它们,并在接下来的阅读中,始终思考STO究竟有没有在这三件事情上做得更好。

与ICO/IPO硬核PK,谁是更好的融资方式?

既然STO是一种融资方式,就逃不开和传统融资方式来做对比,比如私募、IPO、ICO。那么比什么呢? 自然是谁能花最少的成本融到最多的钱。

这里的成本包含资金成本、时间成本、合规成本。而想要融到更多钱,则需要面向更广泛的投资者,这可以通过跨越国家边界、增强流动性、降低投资人门槛等方式来实现。

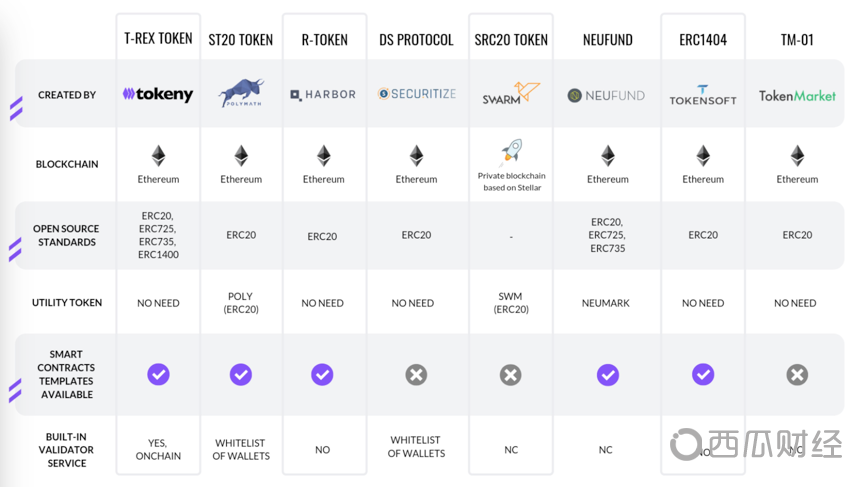

表格数据来源于SECURITIZE

这张图大家应该不陌生,所列举的是一些常见维度的对比,STO的布道者和服务商通常会用它展示STO的优势。尽管费用方面各家的评估可能会有差距,但总体上我们可以看到,相较于ICO,STO加入了监管元素,可以理解为一个合法合规的ICO过程。相较于IPO,STO创造了一个更高效的资本市场,时间更短、费用更低、可跨越国家边界。

STO的真实意图,从“资产证券化”到“证券代币化”

如果说STO的躯壳是为了融资,那么它的灵魂实际是代币化。对于融资,“资产证券化”就能满足,也就是说你可以把某种资产(比如家里有矿)分割成N份,作为一种Security(担保),用这样一个有支撑的资产进行融资。而STO想要更近一步做“证券代币化”,也就是将原先的纸质凭证(或者数字显示的纸质凭证),用区块链技术为支撑的数字代币替代,这意味着它是可编程化的金融产品。

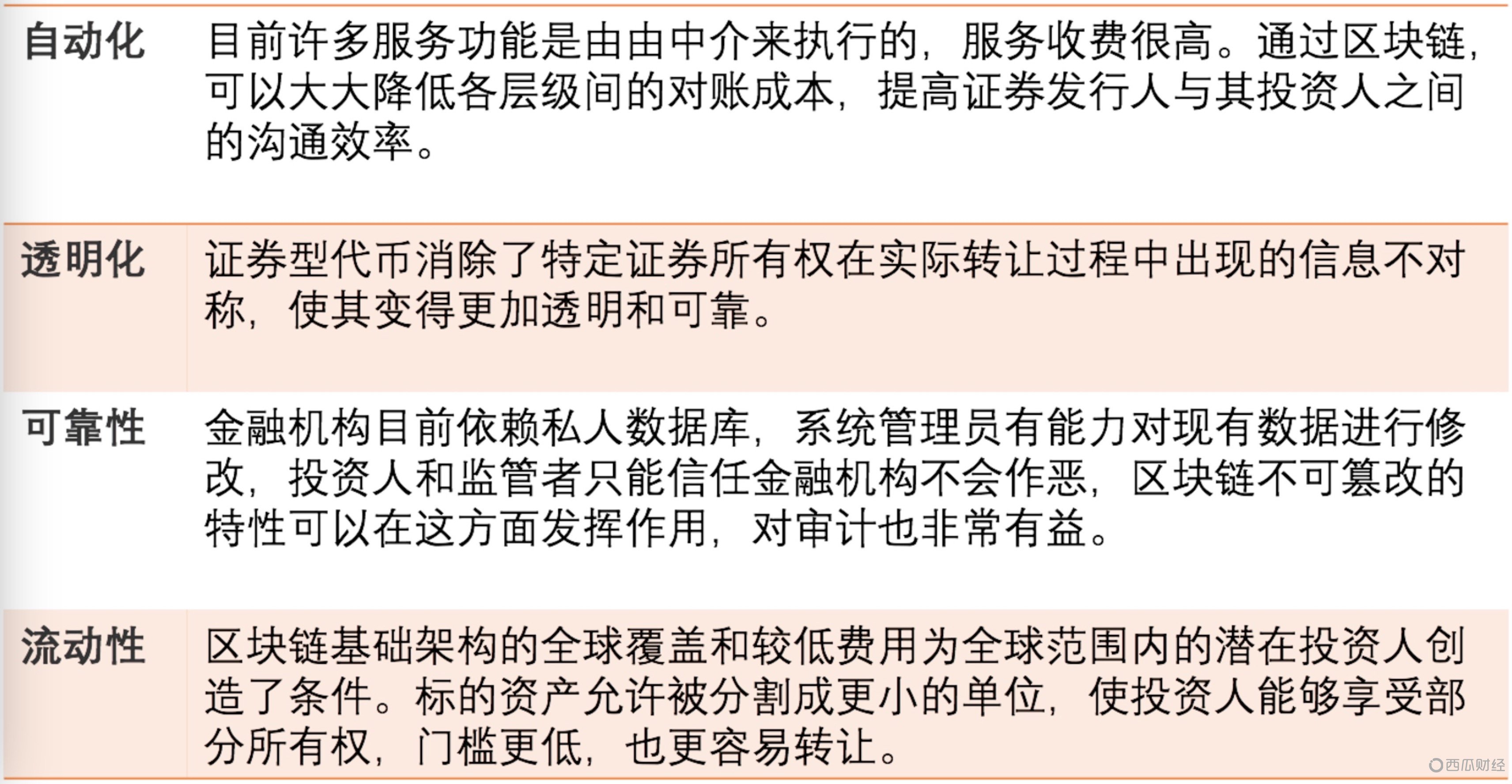

但是STO凭什么取代这样一个已经存在几十年的架构呢?通常来讲,业内人士认为代币化具有几个为人称道的优点。

这些优点在如今的数字货币市场已经得到了充分体现,但是拥抱监管、走向合规的STO能否延续这样的基因呢?我们暂且打个问号。

合规、融资、流通,STO究竟怎么做?

知道了STO是什么、为什么之后,我们来谈谈怎么做。做一件事情首先要有世界观,其次是方法论。

世界观是什么?任何通过发行证券融资的行为,都离不开三件事“合规、融资、流通”,STO也不例外。

合规:就是要获得监管机构的批准,并遵循所在司法管辖区的相关法律。STO的监管机构是谁?是那些将数字货币区分为实用型和证券型,并颁布相关监管条例的国家金融监管部门(中国不在列)。STO遵循的法律法规是什么?没有特别定制款,用的是原先私募的法案。

融资:这是根本目的,出于合规要求,主要面向合格投资人。怎么融资?通过和私募类似的方式。合格投资人有什么条件?每个国家司法标准不同。

流通:投资是一种延迟满足,最终还是要套现的,所以流通性对投资人来讲就很重要。STO在哪里流通?这个问题非常关键,我们先卖个关子。ST和传统证券最大的不同就体现在这个环节。

方法论是什么?对于准备STO的项目,下面这些问题是他们具体操作时需要考虑的:

第1步:思考什么能够被代币化?资产代币化的价值是什么?预估收益有多少?

第2步:选择合规路径。在哪个司法管辖区发行代币 ?潜在投资人在哪里?是否需要建立VIE架构?

第3步:加入合适的生态系统。选择哪个律所和承销商?选择哪个钱包和托管方?选择哪个技术协议和STO交易所?

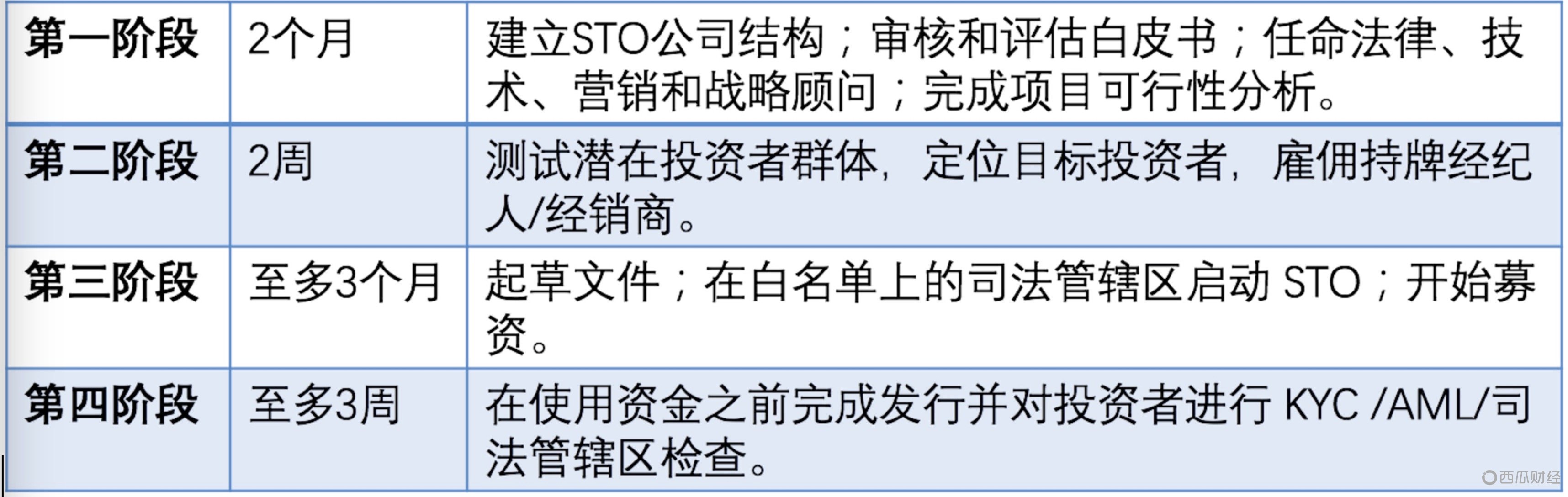

整个过程需要3至6个月的时间:

从实操案例出发,看中国项目试水STO

由于美国具备相对完善的投资监管环境,众多区块链项目赴美寻求合规之路,典型案例也诞生于此,包括第一个使用SAFT销售STO的Filecoin,三次募资总额2.57亿美金;由俄罗斯人实际控制走BVI架构获得天价融资17亿美金的Telegram;从ICO转换到STO,对KYC编程的项目tZERO;原计划成为美国第一个靠单一资产REITs房地产投资信托基金IPO,但转而去做STO的Aspen,以上四个案例都是非常适合研究的,网上有很多资料,在此就不赘述了。

可能很多人关心的是中国项目能不能做STO?怎么做STO,先明确一点,STO在中国等同于ICO是不被允许的。但能不能出海呢?怎么出海?其实思路和早期中国互联网公司出海的逻辑是一样的,就是VIE架构。

以下是4个运营主体在中国,通过离岸公司完成STO注册的案例,素材来源于香港东方创始人李卫国的分享。

Rapidash是一个共享存储、共享带宽的项目,为区块链企业提供分布式存储、分布式计算等解决方案,其上海公司曾获PLUTUSVC、循理资本、英诺天使基金、云铂投资、薛蛮子先生等数百万美元天使轮投资。

这是第一家完成STO合规的中国团队,据说如今这家公司最火爆的业务,就是STO合规咨询指导,不仅官网头部位置显示提供“6周通过美国SEC审批STO”服务,最新资讯也全部与此相关。

Nature Token是一种基于自然资源质押发行的稳定币,通过自然桥跨链技术在EOS上发行,与我们熟知的其他稳定币不同的是,其代币NXT的发行方是国家政府或资产方(如矿场),他们可以通过质押已有的自然资源来发行。

据悉,在获得STO豁免之后,Nature Token迅速和多个拥有矿产资源的老板进行了接触,目前已获得澳大利亚AMI矿产资源公司铜矿资产质押,正在签署的还有俄罗斯铁矿、俄罗斯金矿、老挝金矿等多个国家的资产方。

泰坦资本的主要业务就是募资,包括传统募资业务和STO募资,在STO方面布局的核心是承销业务,韩一在采访中表示2018年一年帮项目方募集了超过2亿美金,还参与了17亿美金Telegram中国地区的承销。

香港东方的报备主体就在香港,是因为香港的沙盒监管政策。据悉,这家公司原先是从事去中心化交易所(DEX)业务的,如今计划以DEX为中心,发展STO平台、钱包、稳定币生态。

综上所述,我们探讨了STO诞生的合理性,并给出了操作的基本路径,同时列举了一些典型案例。STO的理想看起来还蛮丰满的,但接下来的篇幅中,你可能会看到STO的另一面,毕竟现实还是相当残酷的。

PART 2 | STO生态真实画像

尽管很多时候,无知者无畏,但黑暗森林法则告诉我们,未知代表着风险。因此,笔者试图通过有限的观察,带大家走进STO这个森林,从几个维度描绘该生态参与节点的不完整画像。

洞察STO产业链,行业竞争尚处萌芽阶段?

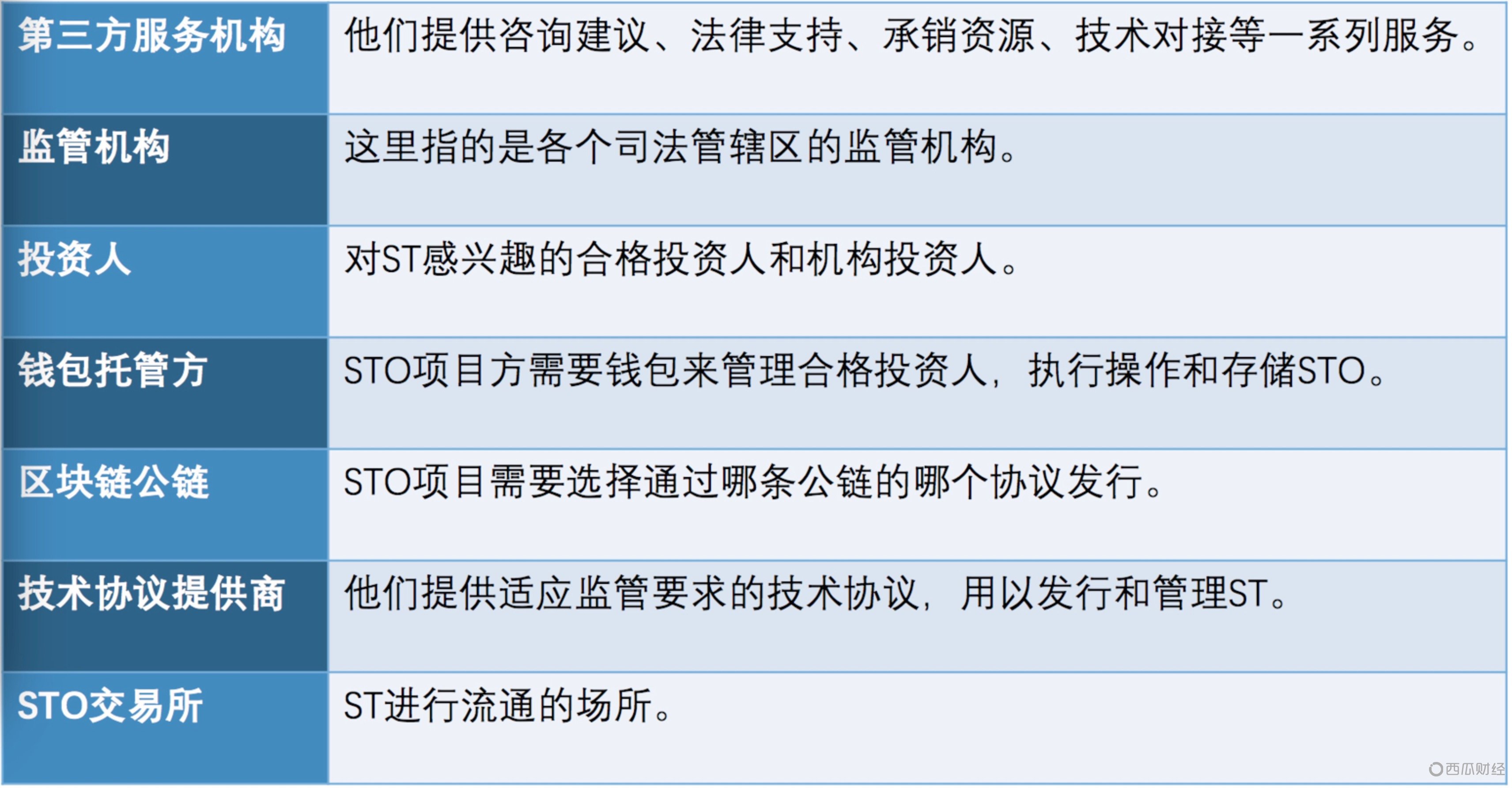

我们先来明确一下STO产业链中都有哪些参与方:

(1)服务机构

第三方服务机构实际上是最多的,他们是准备做STO的项目首先会接触到的,也是这个产业链中必不可少的一环。他们为STO项目提供一整套操作指南和行业资源。但这个领域鱼龙混杂,收费标准也相差很大。主要开销包含律师费用、服务费用和架构设计(VIE)费用,其中律师费占大头。

以某咨询公司报价为例,基础套餐总计7.5万美金,其中律所收取6万美金,且STO合规申请不通过也不予退还。咨询服务费为1.5万美金。但如果需要协助企业架构设立,即WFOE和VIE组建,需另付8千美金。

可以看到,这里金额最大的就是律所的费用。据业内人士透露,律所对于STO项目的收费在5万美金到15万美金不等。如果大家有看PART 1中的介绍,应该知道STO项目合规所依据的法案并不是新生的,而是传统私募的那套逻辑。所以对于律所来讲,实际上是旧瓶装新酒,都是过去非常熟悉的业务,所以这个价格可能是虚高的。

(2)监管机构

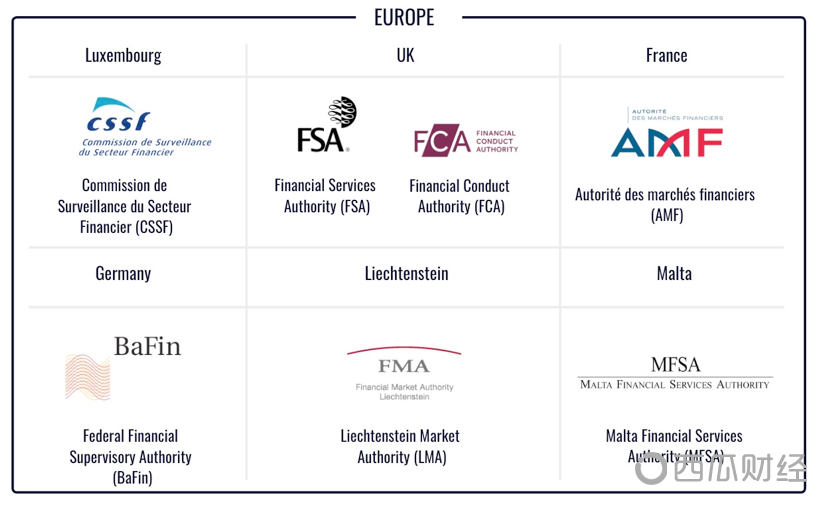

STO项目可以选择的司法管辖区有哪些?对应的监管部门是谁?根据tokeny网站的信息,下面列出了北美、欧洲、亚洲值得关注的几个国家及其监管机构。

美国:证券交易委员会(SEC),商品期货交易委员会(CFTC) 加拿大:加拿大证券管理局(CSA)

卢森堡: Secteur Financier(CSSF)监管委员会 英国:金融服务管理局(FSA)和金融行为监管局(FCA)法国: Autoritédesmarchésfinanciers(AMF) 德国:联邦金融监管局(BaFin) 列支敦士登:列支敦士登市政局(LMA) 马耳他:马耳他金融服务管理局(MFSA)

新加坡:新加坡金融管理局(MAS) 香港:香港金融管理局(金管局)及香港证券及期货事务监察委员会 日本:证券交易监督委员会(SESC)

需要说明的是,上面罗列了11个国家的监管机构,但他们都没有针对STO颁布特定的法案,只是将token区分为实用型和证券型,并将证券型代币的监管纳入到原有的证券法中。而且这些监管规范多是以投资者保护为出发点,或采取审慎的态度观望,或在沙盒内展开一定限度的探索。

(3)钱包和托管商

托管商是代表其客户持有电子和实物资产以确保其安全的金融机构。在区块链领域,托管商也是同样的职责,只是针对的是数字代币。ST作为证券,只能面向合格投资人,因此ST投资者需要提供特定钱包的地址用以在销售期间收到代币,并链接其身份。而对于发行方来说,也需要钱包来托管资金,并部署智能合约的各种功能。

据了解,很多钱包服务商都在这一领域开始布局。国外的例如bitgo、prime-trust、coinbase、circle、Koine 。中国的例如cobo 、InVault 、onchain。现在还没有钱包/托管服务商提供ST托管的业务,这些钱包服务商之前是储存、托管的BTC/ETH等数字货币。比如tZero,他开发了一个钱包来放自己的Token。

(4)协议之争

我们需要确保证券型代币的传输是以一种合规的方式执行,这就需要传输指令被编程到代币中,以确保符合每个司法管辖区的发行规定。因此出现了很多技术服务商,提供这样一些发行协议,下面是tokeny网站所列举的协议开发公司的一些情况。

从中可以看到,以太坊这条公链的地位还是相当稳固的,几乎所有协议都是基于以太坊ERC20、ERC725、ERC1400这些标准发行的。其中已经被STO项目使用的是由SECURITIZE公司发行的协议。但目前来看,这一领域同样缺乏监管标准和规范,尚处于野蛮竞争的时期。

追踪STO先行者,哪条路径是大多数的选择?

上文介绍了众多STO生态参与方,如果准备做STO的项目和我一样有选择恐惧症,那应当非常痛苦。因此,下面我们剖析一下哪条路径是大部分项目的选择,给大家提供参考。

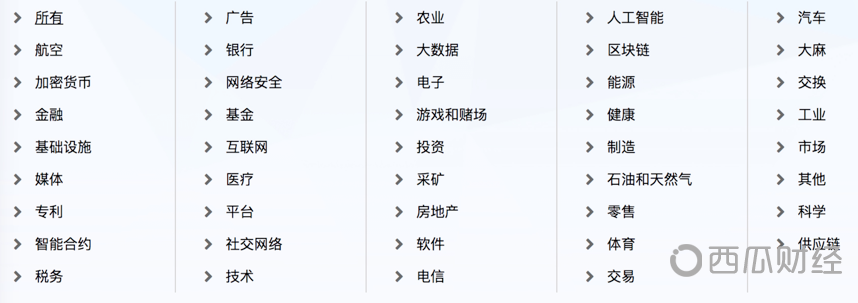

数据来源于STO Filter

STO Filter目前展示了103个STO项目,并将它们分为43个标签,当然一个项目可能同时符合多个标签。我们可以看到,各个行业都已经出现先行者开始试水STO。其中,金融类、地产类、技术类相对比较多。

这些先行者往往采取什么法案完成合规呢?它们的融资情况如何?有多少已经上到二级市场进行流通了呢?

(1)合规路径

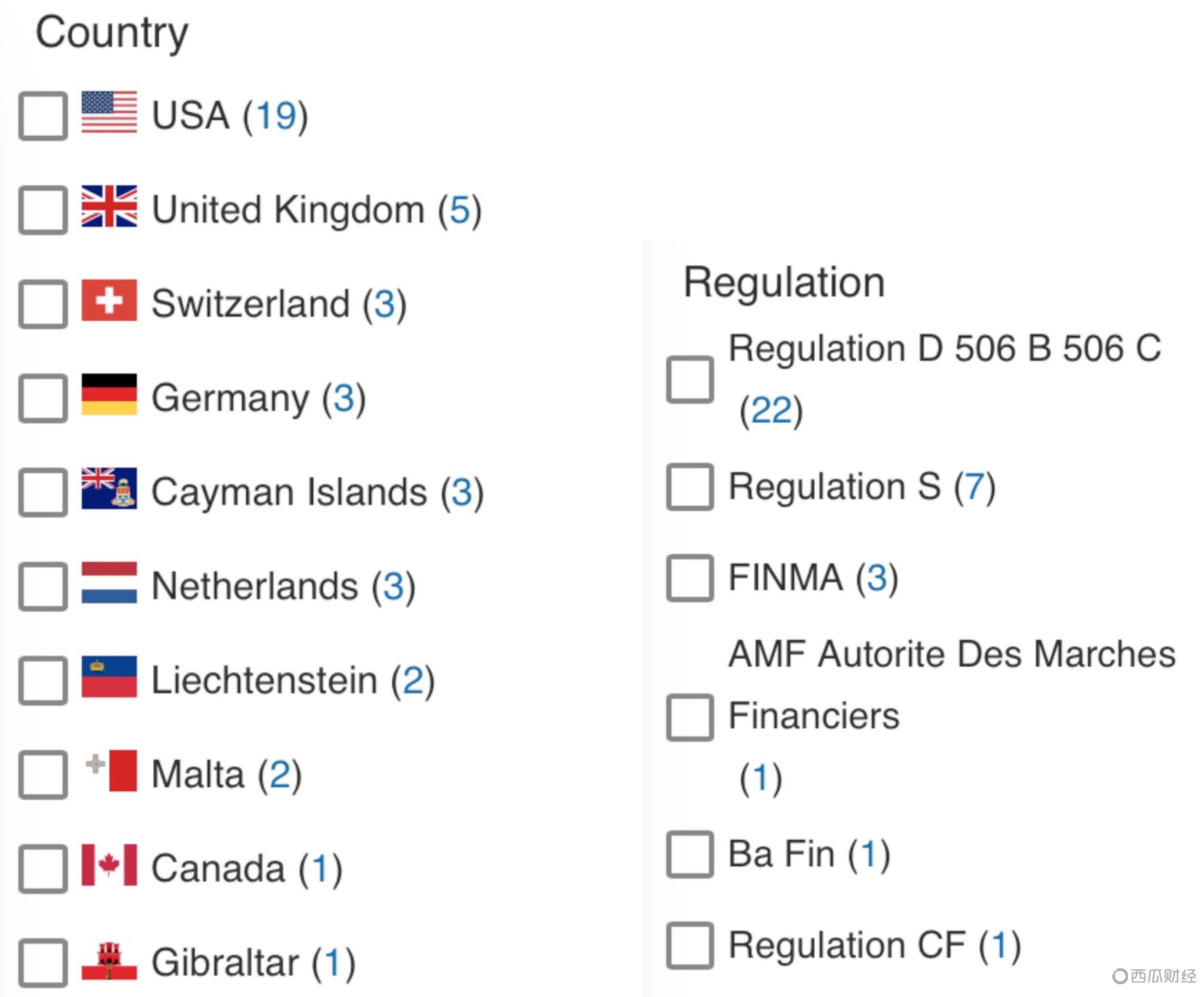

数据来源于STO Check

尽管有很多国家都具备STO合规的监管环境,但美国仍是大多数的选择。STO Check网站上显示的42个STO项目,分布在10个国家,其中19个STO项目选择在美国进行合规,5个在英国,其余国家都低于3个。STO Scope网站上显示52个项目,注册地分布在17个国家,其中19个集中在美国,英国、瑞士各有4个,开曼群岛和列支敦士登亦各有3个。

但是八维资本投研总监魏然表示:“我们觉得美国合规这条路不一定是终局,亚太和东南亚也可以形成自己的STO生态,比如离岸结构控制资产,在新加坡做合规,在香港、菲律宾等地的STO交易所上线,通过亚洲的FA承销,也有可能是一条路线。”

从右侧列表可以看到,美国证券法中STO所依据的条例,包括Reg D、Reg A、Reg S,以及Reg CF,项目可以根据不同的情况进行融资。但实际操作中,大部分的项目都采用Reg.D 506(c)+ Reg.S的方式进行融资,前者面向美国境内合格投资人募资,后者面向海外募资。

Regulation D 506(c):快速、简单、高效;限制发放给经过认证的合格投资者(包括US和非US公民的合格投资者);无筹资上限;填写表格D。“合格的投资者”:前2年的年薪至少为$20万或者净资产超过$100万,不包括住所。 Regulation S:在此条例下可以发行股票及债券;针对美国以外(outside the US)的投资者(离岸投资者),允许非美国投资者投资美国企业;对于投资者的财富无任何限制条件。私募发行条例Regulation D506(c)除了在“只能向不超过2000名合格投资者发售”及“投资者身份验证”这两点较其他条例相对严格外,其他方面均是一路绿灯,速度快、无披露要求、花费低。但是需要强调的是,采用Regulation D发行的证券型代币严格意义来讲,不能说是通过SEC的批准和审核,而是一种豁免发行,发行方只需在首次发售后的15天内在SEC网站进行Form D表格报备即可。

(2)融资情况

STO项目方最关心的问题一定是能不能融到钱,目前市场上还缺乏这方面的数据统计和分析。笔者只能通过观察STO Filter上显示的103个项目做简要总结:

从项目数量来看,23个已结束募资,21个正在进行中,还有59个即将开始募资,一定程度上体现出越来越多的STO项目正从合规迈向融资进程;

从募资币种来看,美金是最普遍的,除此之外还有欧元、英镑和ETH;

从目标金额来看,低至30万美金,高至2.5亿美金,比较多的集中在千万美金级别;

从募资结果来看,已结束的23个项目有7个更新了募资进度,募到的金额在1至5千万美金,明星项目tZERO计划募资2.5亿,实际募到1.3亿,比较特殊。正在进行中的STO项目只有极个别显示了募资进度,都在十万、百万级别。

(3)流通市场

STO项目募资结束后,通常有三种选择,一是募到的钱太少了,项目取消,那就按照协议将钱退还给投资人;二是募到足够的钱,项目正常运营,按照原有私募的逻辑给投资人分红,但不上交易所;三是募到足够的钱,项目正常运营,Token登陆到二级市场上进行流通。

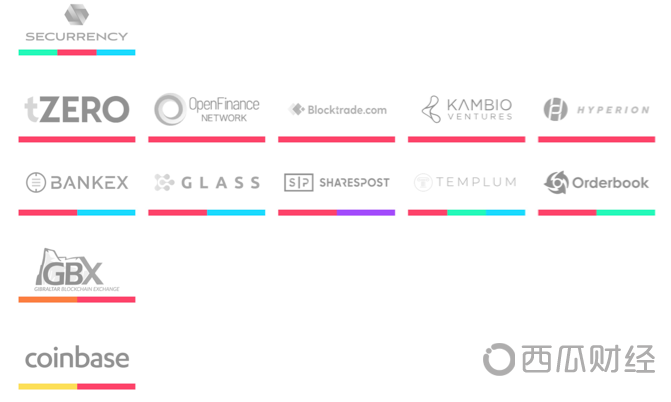

我们都知道在美国IPO后股票会到纽交所、纳斯达克上,那么ST去哪里呢?从合规角度来看,美国有ATS/BD牌照的交易所才敢接收证券类代币,这和当下处于模糊地带的coin明显不同;从技术层面来讲,由于KYC需要通过代码体现,因此只有为数字货币提供专门支持的交易所才能满足。

满足这两点要求的交易所多不多呢?我们来看scde.ventures的列举:

这些交易所上有几个STO项目呢?目前一共就只有5个……其中,4个在OpenFinance上,1个在tZERO上,就是它自己。

如果把STO看作是传统证券发行和区块链改造两个进程的话,在过去这段时间,业内对于STO的讨论,基本集中在如何做“合规”这件事情。但事实上,由于后半段进程的不确定性,“融资”才是大部分STO项目最急迫的诉求,而“流通”则是优质STO项目真正面临的挑战。

PART 3 | STO的困局和未来

先前所写的一些内容,可能会在这里进行反驳。并不是之前表述有误,而是随着了解的深入,看待STO的视角发生了转变。但不变的是,我依旧会围绕“合规、融资、流通”这三个关键词展开。

STO并非ICO 2.0,而是传统金融工具

我们先来纠正对于STO概念的认知。几乎所有讲述STO的文章,都会这样开头:“随着ICO的破灭,2018年成为向STO转型的一年……”于是大家理所当然的以为“STO是ICO的新版本,添加的功能就是合规。”但这是不对的,STO虽然诞生于ICO,但并非ICO的新版本,而是一个传统金融工具。

当我们看到ST(Security Token)这两个英文单词,脑袋里容易这样理解:Token ——Security Token /utility token;但实际情况是:Security——Security (Digital)/ Security(token)。

ST不是别的,它就是证券的一种新门类,但证券是传统金融工具。因此STO也不是ICO的新版本,它是通过私募这种方式发行证券进行融资的行为,只是以更高效的数字化形式进行。因此,STO不能像ICO发行的代币那样,任何人在任何时间、地点通过任何方式都可以任意购买、拆分、流转。所以,计划发行ST的公司不应该认为人们会像购买ICO一样蜂拥而至。

STO不仅和ICO没有可比性,我认为它和IPO也是如此。现在所有发行的ST,都是依据私募的法案,根本就不是公开市场发行。因此说私募的证券比公募的证券面向更广泛的投资人,并且具有更好的流动性?至少在当下是绝对不成立的。

那么STO到底应该和谁放在一起看呢?实际上就是私募。相较于私募,STO的确有一些优势,投资人既可以像投资传统私募那样坐等分红,也可以期待它会在不久之后通过STO交易所或其他渠道提前解套。计划发行ST的公司不应该认为它会立即上市,因为私募证券的根本目的是融资,而上市本就是可选项,而非必选项。

STO合规究竟是不是伪命题?

合规贯穿STO的始末,但有的时候,它似乎更像是一个伪命题。

首先, STO的备案本身就是一场移花接木。

目前各国都没有针对STO的法案,业内人士遵循的是私募法案,这在前文已经反复强调过了。 那么通过私募法案发行的证券是如何转变成代币的呢?这得益于Filecoin的聪明才智,它使用了“SAFT”销售代币。什么是SAFT?它叫“未来代币简单协议”。其实就是Filecoin用Reg.D(506c)进行报备的时候,多写了一句备注:“投资者对公司进行投资,以换取公司在特定事件下未来代币分配的权利。”不用觉得好笑,据说这是受到Y Combinator“未来股权简单协议”(SAFE)的启发。

其次,通过VIE架构合规,但承销却是难题。

对于中国企业,由于国内政策环境不允许,遂通过VIE架构去美国做合规,但到了融资的时候呢?由于运营主体在中国,肯定希望得到中国合格投资人的支持。但怎么让别人知道自己的项目呢?

传统证券市场会有“证券承销商”这个角色,但是承销是需要牌照的,卖给哪个地方的合格投资人就需要持有所在司法管辖区的牌照。比如美国需要ATS/BD牌照,中国需要券商牌照,香港需要1号证券销售业务的牌照。但是国内通常大券商/银行才有牌照,试问他们敢承销STO吗?恐怕有些难度。

再者,当合规交易所面对不合规发行协议……

到了SAFE兑现的阶段了,如何操作呢?简单讲就是收集好合格投资人的钱包地址,形成一个白名单池,通过SECURITIZE提供的技术协议在以太坊上用ERC20标准发币,然后就可以用钱包收币了。出于合规的要求,钱包之间不能点对点转账,如果要买卖,只能通过STO交易所。

这个过程中涉及到交易所、钱包、协议三个关键角色,同样没有针对他们的监管规范和标准,交易所可以申请ATS/BD牌照,但问题的关键在于,交易所选择哪一个发行协议呢?这些协议如果不被监管部门认可怎么办?毕竟交易所既然拿到了牌照就要承担责任,因此目前除了OpenFinance和tZERO,还没有其他交易所上线ST。

“代币发行协议缺乏统一,这很正常,这是一个从无到有的过程。选择在公有链上发币,还是许可链上发币尚存争论。另外如何保证交易的隐私、安全及合规,也存在一些问题,但我认为应当走开放标准的道路。ERC1400在内的一些标准,目前都是极少数人在推动,主流协议都是用ERC20标准替代,这实际上并不是一个可行的办法,行业需要更多的力量来推动。”IDhub创始人曲明表示。

最后,牌照固然重要,但用户才是命门。

美国除了大家熟知的纳斯达克、纽交所、美交所三大巨头之外,还有十几个小型股票交易所,但其中一些因为缺乏用户,并没有做起来。可见用户才是交易所的命门。

BlockAtelier合伙人新星告诉巴比特:“合规是个很大的话题。有的牌照只是类似营业执照的基本门槛,有的确是审批制的合法化垄断。光是美国的ATS就有50多张,BD更多,不同地区的合规只是第一步,市场用户拓展和交易加深才是关键。我们和很多机构交流过STO交易所的投资逻辑, tZERO、Openfinance、Templum、Sharespost、Bnktothefuture等都是从不同的维度去提供服务,这些项目的投资人基数、交易深度、目标市场、发展定位都不同,牌照只是一个初步加分项。之前火热的ICO市场,新加坡、瑞士基金会的合规是多少分的合规?STO又应该做到多少分的合规,才能激活市场呢?”

行文至此,我不禁有些困惑,对于STO这样一个新事物,合规本身就已经存在如此之多的待解难题,之后的融资、流通又该如何推进呢?但我们发现项目、资本以及服务商,却越来越多的涌入其中,成为STO生态中的关键节点。作为记者,我只能看到当下的行业现状,但他们或许看到的是STO的未来前景。于是,我向几位业内人士倾诉了自己的困惑,希望得到解答。

融资难?对于好项目不存在的

STO融资时究竟有没有优势?ST流动性是不是一个难题?投资人究竟如何看待?

八维资本投研总监魏然告诉巴比特,目前投资者对于STO的考虑主要来源于两方面:

一是资产端,如果你看STO market,会发现好项目还是不少的,包括日本、泰国也有一些地产类的好项目。但是目前中国很多有意向做STO的项目只是为了融资,他们甚至可能因为在传统融资渠道融不到资才来STO。所以各国资产质量良莠不齐,投资人关键要看项目本身值不值得投。

二是资金端,就是二级市场交易所流动性的问题。有人说STO交易所只是美国证券监管框架下的ATS交易所,但实际上STO的资金端是全球化的,不止美国,还有亚洲、欧洲、直布罗陀,中东等地的资本市场。而且流动性不止二级市场,还有FA,其他拓展流动性的方式包括和大型金融机构零售客户业务合作,或和broker dealer合作,传统crypto交易所和证券交易所(比如GBX)也能新开STO板块。

另外,她还透露了八维资本的投资逻辑。她表示,如果是STO产业链上的基础设施,比如securitize,pandaq这种发行平台,还有open finance以及中东、香港、东南亚的一些合规交易所都是值得投的,八维也投了上述的股权。而对于项目其实分类别,比如有的北美上市公司发的项目,项目本身很靠谱,融股权也能融到,只是采取ST的模式,所以挺好融资的。

流通是关键,目前缺乏一系列工具

STO在拥抱合规之后,似乎丧失了流动性。STO交易所都是通过拿牌照运营,使得选择的空间其实很小,根本没有实现我们最开始的构想,全球化自由流通……有更好的解决思路吗?

IDhub创始人曲明表明这的确是一个最大的痛点,因为大家展望中的STO,应当能够跨司法管辖区,合法合规的进行携带、确权和交易。他认为现在市场上很多发行平台走的是一个错误方向。“在这个问题上,我们不能期望100%的合规,那样会回到传统交易所的模式,谈不上突破,所以要做的其实是最大限度的合规。”

曲明的愿景是让ST像原先数字货币市场那样,通过钱包可以提出来,并携带到另一个市场上进行交易。但出于合规的要求,证券代币的标准实际上非常复杂,需要一整套解决方案,对用户身份进行确权验证,对合格投资人白名单地址进行锁定,对每笔交易进行真实签名,以及对整个交易流动性进行追踪。

然而,做这些事情的工具当下是缺失的,这也使得传统那套对股票、债券及其他金融产品做数据分析的工作很难实现,因此投资人很难进行投资决策。“大家都聚焦于大的平台,但很多时候缺乏一些小工具,整个生态就无法支撑起来。”

本文地址: https://www.xiguacaijing.com/news/zhuanlan/2019/4866.html

赞助商