原标题:央行数字货币DCEP来了,已有部分公务员领取数字货币工资! 来源:DCEP全球支付

商务部官网14日发布《关于印发全面深化服务贸易创新发展试点总体方案的通知》(以下简称《方案》),其中公布了数字人民币试点地区。这让数字人民币再度引发人们的关注。

对于中国的消费者来说,移动支付深度融入了我们的日常生活,大家可能会有这样的疑惑:数字人民币到底是什么?跟比特币类似吗?跟我们熟悉的电子支付手段又有什么区别?它会取代纸币吗?……

名词解释:数字货币

数字货币的英文全称是:DC/EP(Digital Currency Electronic Payment),即数字货币和电子支付工具。

我国法定数字货币,是人民银行把数字货币和电子支付工具结合起来,目标是替代一部分现金。简单地说,人民银行数字货币可以看做是数字化的人民币现金。

此前,央行数字货币研究所所长穆长春表示,数字货币的功能和属性跟纸钞完全一样,只不过它的形态是数字化的。

数字人民币长啥样?

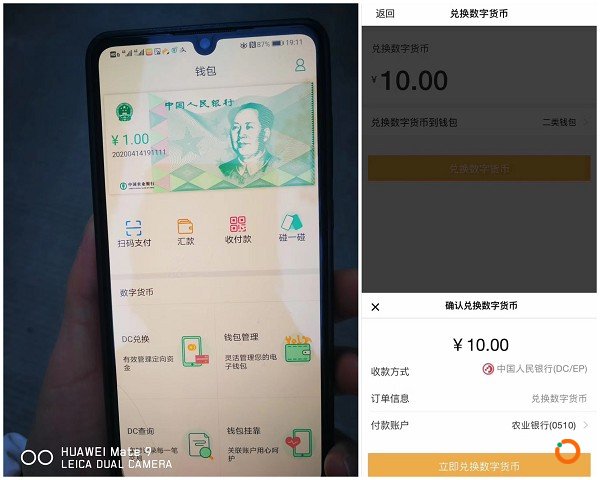

据参考消息报道,在苏州,央行对数字货币进行了内测,一些公务员领取了用数字货币形式发放的部分工资。中国农业银行、中国建设银行、中国银行推出的数字货币钱包应用程序的截图在网上广为流传,显示其具备多种功能,包括能让储户追踪数字货币的交易情况,并将数字货币钱包与他们现有的银行账户关联。

农行、建行、中行曝光的内测图,图片来自网络

农行、建行、中行曝光的内测图,图片来自网络从页面展示看,三家银行的设计各有不同。虽然都有一张醒目的电子人民币图样,但农行、中行均在其上标明自己的名称,建行没有。农行DC/EP钱包内测界面包含了扫码支付、汇款、收付款、碰一碰、DC兑换、查询、钱包管理、挂靠等常用功能;中行的有“充值”、“提现”、“转账”、“银行卡”以及“交易记录”等选项;建行的界面比较简洁,有“扫一扫”、“收款”、“付款”、“转账”以及“资产总览”等功能。

业内人士预计,钱包测试与试点场景只是冰山一角。随着数字人民币内测的深化完善,真正推出的时候,最终界面应该跟现在流出的截图不一样。

数字货币怎么用?

从使用场景上看,央行数字货币不计付利息,可用于小额、零售、高频的业务场景,与使用纸币差别不大。它不依托于银行账户和支付账户,只要用户装有数字货币钱包即可使用。不仅如此,央行的数字货币使用最新的双离线技术,即使在没有手机信号的情况下,依然可以使用。

穆长春曾这样描绘使用的情景:只要你我手机上都有数字人民币的数字钱包,那连网络都不需要,只要手机有电,两个手机“碰一碰”,就能把一个人数字钱包里的数字货币,转给另一个人。

关于数字货币的三个普遍疑问

疑问1:要跟纸钞说再见了?

央行发行的数字货币是从替代流通中的纸钞和硬币入手,也就是说假设现在流通的货币是100元,央行数字货币将等价替换掉这100元。

专家表示,未来央行数字货币会替代一部分的现金,但不会全部取代纸币。国家金融与发展实验室特聘研究员董希淼表示,在我国纸币将长期存在,我们的用户习惯也各有不同,现金支付、非现金支付将长期共存。

中国人民大学重阳金融研究院产业部副主任、研究员卞永祖也认为,长远看数字人民币会取代纸币,但这并不意味着纸币会消失。“未来纸币仍将具备货币功能,但在消费过程中使用频次会降低,更可能成为一种收藏品。”就如金银币,截至目前依然有货币功能,但基本已不作为货币使用了,更多用于收藏。从长远看,数字货币将是未来潮流。

疑问2:跟支付宝微信是一回事?

数字人民币“碰一碰”的支付方式,很容易让人联想到现在非常普遍的支付宝、微信支付,它们是一回事吗?

穆长春在公开课《科技金融前沿:Libra与数字货币展望》中介绍了DCEP跟大家常用的支付宝、微信支付等的区别:

首先从法权上,DCEP的效力和安全性是最好的。用支付宝或微信做电子支付的时候,它们是用商业银行的存款货币进行结算,而不是用央行货币。微信和支付宝在法律地位和安全性上,没有达到和纸钞同样的水平。而DCEP就是纸钞的数字化替代,功能和属性会跟纸钞完全一样。理论上讲,商业银行都可能会破产,微信钱包里的钱没有存款保险,只能参加它的破产清算,不受央行最后贷款人保护。虽然这种可能性很小,但不能完全排除。

其次,在没有手机信号,没有网络的时候,电子支付就无法使用。那时只剩下两种可能性,一个是纸钞,一个就是央行的数字货币。数字人民币的的“双离线支付”特性,可以在收支双方都离线的情况下也能进行支付。只要手机有电,哪怕整个网络都断了也可以实现支付。

此外,互联网支付、银行卡支付都是跟传统银行账户体系紧紧绑定的,它满足不了匿名的需求,也就不可能完全取代现钞的支付。而央行数字货币不需要绑定任何银行账户,既能保持现钞的属性和主要的价值特征,又能满足便携和匿名的要求。只要不犯罪,想进行一些不愿让别人知道的消费,数字人民币也可以保护隐私。

穆长春同时认为,DCEP并不会对支付宝、微信的地位产生影响。因为目前支付宝、微信也是使用人民币支付,其实也就是用商业银行存款货币进行支付。央行数字货币推出后,只是换成了数字人民币,也就是用央行的存款货币,虽然支付工具变了,功能也增加了,但渠道和场景都没有变化。

董希淼在接受媒体采访时强调,央行数字货币是法定货币,微信支付和支付宝则只是一种支付方式,其效力完全不能同数字人民币相提并论。

疑问3:央行版“比特币”?

先来看看两者的区别:

一是技术不一样。比特币是区块链技术的代表作,央行也曾表示,有过用区块链的设想。但后来央行发现,交易量一大,区块链处理不了,根本无法满足中国零售级别的应用需要。DC/EP的技术可能部分借鉴了区块链,但区块链绝不是唯一的技术。

二是模式不一样。比特币和以太坊的特点是去中心化。加密货币大多数都是采用了挖矿的模式进行发行产出,没有单一的发行方,没有统一的监管方,只是以区块链上的各个节点来保证系统正常运行。但央行的数字货币,恰恰是中心化的。DC/EP由央行统一发行,也遵循了传统的从中央银行到运营机构的双层投放体系。重要的是,为了央行的宏观审慎和货币调控职能,DC/EP更加会采用中心化的管理模式。

三是属性不一样。虽然都叫币,但比特币等加密货币本质上只是一种虚拟商品,其每天价格起伏波动很大,并没有任何的货币属性,无法充当合格的一般等价物。而DC/EP官方货币的地位毋庸置疑,其背后是国家信用,与传统人民币现钞价值是1:1的对应关系,具有法偿性,是真正的货币。

综上所述,数字人民币绝不是央行版的“比特币”。

近年来,区块链吸引着大量企业与资本涉足,与之相关的“加密货币”也成为热词。一方面,收获了一批执着的支持者;另一方面,打着区块链“幌子”的非法集资案件屡屡被曝光。

据此,不少专家直言,数字货币的未来必须和“炒币”分开。穆长春也曾强调,要坚持“币花不炒”。可见,数字人民币就是用来流通使用的,绝不是用来“炒币”赚钱。

为啥要用数字货币?

央行行长易纲这样表示:当前,数字经济是全球经济增长日益重要的驱动力。法定数字货币的研发和应用,有利于高效地满足公众在数字经济条件下对法定货币的需求,提高零售支付的便捷性、安全性和防伪水平,助推我国数字经济加快发展。

国际金融专家赵庆明则指出,数字货币丰富了人民币现金的存在形式,是适应移动互联网社会的最新产物,会进一步促进数字经济发展。

卞永祖认为,数字货币不仅将在减少纸币携带、提升安全性和便利性等方面发挥作用,还将在金融政策、财富管理等领域产生积极影响。

首先,数字货币将对金融政策产生较大影响。纸币时代很难追溯货币流向,数字货币时代,央行或者金融部门对货币流向将有更精准的把握,未来货币政策也会更加精准有力。

其次,数字货币的推行有利于了解居民收入情况,这样政府部门更容易对社会财富进行精准管理与合理调控。

第三,数字货币还可改善企业财务管理方式,优化相关人员配置,有利于经营成本降低,工作效率提高。

“从未来经济发展角度看,数字货币或将催生一大批新经济业态,会有更多基于数字货币的新型金融公司和机构出现。”卞永祖表示。

啥时候能用上数字人民币?

目前,我国的数字人民币研发工作正在稳妥推进。

2014年,央行开始对数字货币发行框架、关键技术等问题进行研究。

2017年末,经批准,人民银行组织部分实力雄厚的商业银行和有关机构共同开展数字人民币体系(DC/EP)的研发。DC/EP在坚持双层运营、现金(M0)替代、可控匿名的前提下,基本完成了顶层设计、标准制定、功能研发、联调测试等工作。

2019年8月,央行明确“加快推进我国法定数字货币(DC/EP)研发步伐”为2019年下半年重点工作之一,发布的《中共中央国务院关于支持深圳建设中国特色社会主义先行示范区的意见》中提到“支持在深圳开展数字货币研究与移动支付等创新应用”,数字货币正式进入民众视野。

2020年4月,央行官网发文指出网传DC/EP信息为测试内容。

2020年5月26日,易纲回应 “数字人民币正式推出时间”时表示,目前尚无时间表。

此次印发的《方案》,其中公布了数字人民币试点地区:在京津冀、长三角、粤港澳大湾区及中西部具备条件的试点地区开展数字人民币试点。目前,数字人民币试点仍是“4+1”,即先行在深圳、苏州、雄安新区、成都及未来的冬奥场景进行内部封闭试点测试,后续视情扩大到其他地区。

相关人士指出,网上传的北京、天津、上海等28个试点,其实是全面深化服务贸易创新发展试点。

数字货币的真正投放使用,需要检验理论可靠性、系统稳定性、功能可用性、流程便捷性、场景适用性和风险可控性,还要满足反洗钱、反恐融资、反避税等监管要求,要经过一系列研究、测试、评估和风险防范等。因此,央行也多次表态,数字人民币尚没有推出的时间表。如果数字人民币先行试点测试顺利的话,北京2022年冬奥会上也许能“一睹芳容”。

期待在不远的将来,数字人民币会与大众见面。

本文地址: https://www.xiguacaijing.com/news/xingye/2020/26819.html

赞助商