3月27日下午,香港金管局举行记者会,会上金管局副总裁阮国恒公布了首批虚拟银行牌照名单,三家获牌机构分别为:

中银香港(控股)、京东数科及怡和集团成立的合资公司;渣打(香港)、电讯盈科、香港电讯及携程金融成立的合资公司;众安虚拟金融,由众安在线及百仕达集团合资成立。

除了获得牌照的3家机构外,还有5支团队入围最后审批环节,阮国恒在发布会上也表示将积极推进这5家机构的申请,他们分别是:腾讯旗下的财付通、平安保险旗下的壹账通、蚂蚁金服、WeLab、小米与尚乘组合。

持续一年半,虚拟牌照终落地

早在2017年9月,香港金管局就公布一系列措施,推动香港迈向“智慧银行新纪元”,其中一项措施就是在香港引入虚拟银行。

根据金管局新条例,虚拟银行的申请需要满足香港《银行业条例》及《银行业(资本)规则》中的相关规定,持牌银行需缴纳足款股本最低3亿港元。由于审核要求较为严格,最终能够满足条件的虚拟银行牌照获得者均为传统银行金融机构或科技巨头。

截至去年8月31日,香港金管局共收到约30家机构递交的申请书,但最终只有8份进入最终尽职调查阶段。

引发互联网巨头争相抢夺

除了进入最后一阶段的阿里、腾讯、京东、小米、携程外,百度等大型互联网企业也都曾递交申请,但未通过。那么虚拟银行到底是什么,为何有这么多互联网巨头都想来分一杯羹呢?

所谓虚拟银行,就是无实体分支机构的网络银行,存汇贷的银行基础业务均通过互联网进行。在内地,我们通常称之为“互联网银行”,我们现在熟悉的支付宝、微信支付等也都属于这类范畴。由于主要以小额分散的零售业务为主,虚拟银行常被视作与传统银行业务互补的一个增量市场。

虚拟银行除传统银行的“存”“汇”“贷”业务之外,更有基于互联网的财富管理、保险和其他创新金融业务。由于业务在线上进行,因此需要大量应用大数据、人工智能等金融科技技术,而这正好是这些互联网巨头们最擅长的事情,也是金融创新较为滞后的香港所缺乏的。

除此之外,申请牌照的巨头们看中的市场并非仅有香港本身。作为自由贸易港,香港的金融业务可以无障碍联通全球,香港虚拟银行牌照可以在跨境电商以及开展海外业务上对内地公司起到很大帮助。

香港——“落后”的金融创新市场

尽管香港贵为世界四大金融中心之一,但在互联网浪潮到来的今天,香港似乎没有抓住时代潮流的想法。对金融创新所持的谨慎态度,使得香港在监管层面、市场层面、技术层面的创新均落后于同等级的金融中心。

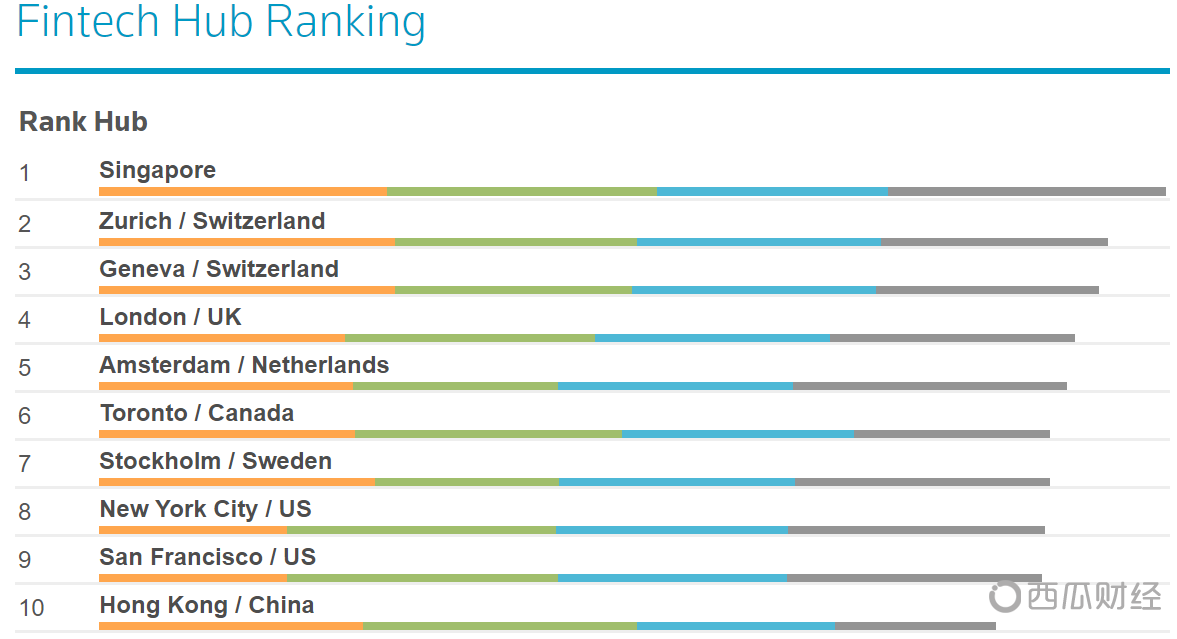

在瑞士卢塞恩大学金融服务研究所(IFZ)发布的2018年全球金融科技中心排名中,香港仅排名第十位。在technological的细分项中更是仅排在19位。而常年与其争夺全球金融中心老三地位的新加坡却在该榜单上排名第一。

数据来源:ThomsonReuter Labs

尽管引入虚拟银行,但这并不代表香港当局已经准备好大刀阔斧推进金融创新。金管局在2018年5月发布的《虚拟银行的认可》指引中,对虚拟银行的定义里增加了“提供零售银行服务”,同时也特地强调虚拟银行“一般以零售客户为服务对象,当中包括中小型企业,因此有助促进普及金融”。这代表了香港当局对于虚拟银行的认识:希望它是银行业的有益补充,而不是将传统银行取而代之。

区块链领域的提前布局

从目前来看,金管局对虚拟银行的定义中并未过多提及区块链或数字资产。但虚拟银行的业务范围与区块链技术有一定的相关性,比如虚拟银行可以将区块链技术应用于跨境汇款、线上支付及创新银行业务。

除此之外,目前瑞士、韩国等地已有传统银行为数字资产交易所提供虚拟银行账户,这一系统与目前传统证券市场中所用的银证体系类似,即用户可在银行系统中锁定法币并在交易所中兑换为数字资产进行交易。早在去年11月,香港证监会就出台数字资产的专项规定,表示将向通过“沙盒监管”的数字资产交易所发放牌照。也就是说,数字资产交易未来将受到香港当局的认可,届时虚拟银行也有可能扮演交易所“法币通道”这一关键角色。

尽管目前落后于新加坡等地,但随着监管体系的逐步确立,加上大陆互联网巨头的积极参与及本地众多传统银行支持,香港在未来金融创新中心争夺战中仍将是强有力的竞争者之一。

本文地址: https://www.xiguacaijing.com/news/xingye/2019/5380.html

赞助商