周四,Curve 紧急事件处理委员会(Curve Emergency DAO)的核心成员 Charlie_eth 发布了一个帖子,CVX 价格的异常波动引起了该 DAO 的注意,最终发现是由 USDM 稳定币协议 Mochi protocol发起的「治理攻击」。

根据 Mochi 官方白皮书来看,该项目是一个自主管理的去中心化稳定货币协议,使用的依旧是超额抵押(抵押品价值>贷出资产价值),可以实现无门槛的、基于特定条件的抵押资产上市。Mochi 用户可以通过 Mochi Vault 智能合约,利用列出的抵押品来铸造 USDM 稳定币。

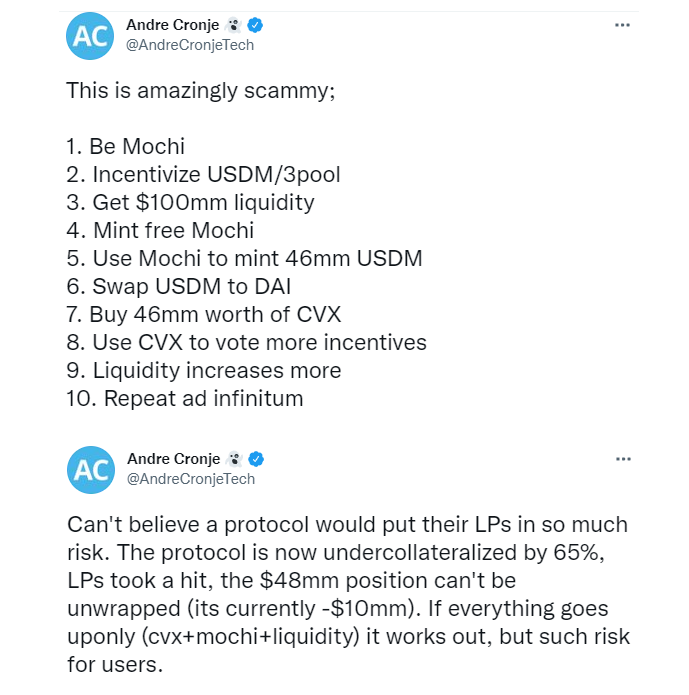

在这一次攻击中,Mochi 利用自身协议,Curve 以及 Curve 收益聚合器 Convex 的治理漏洞完成了这起「治理攻击」。

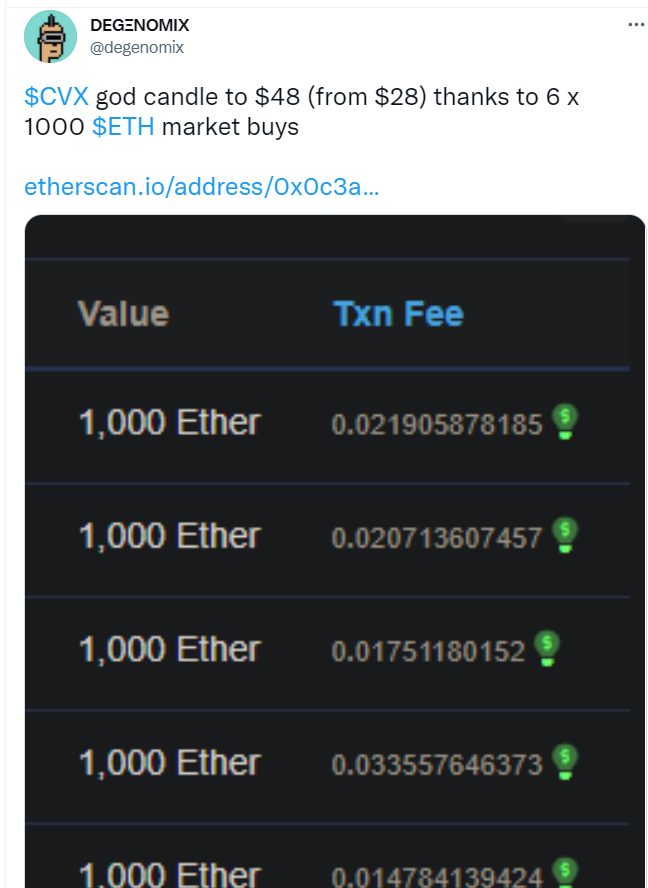

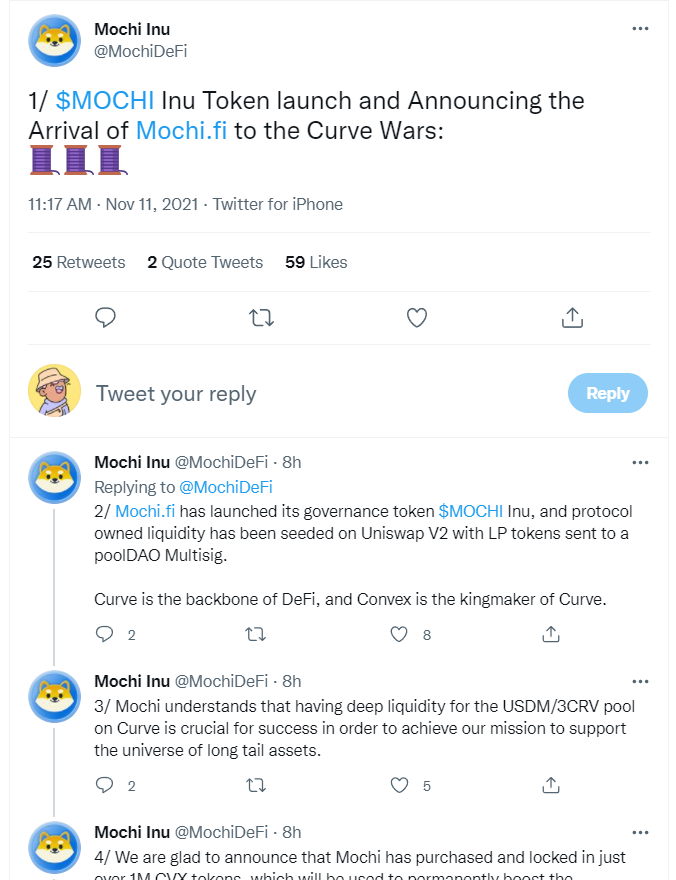

11月10日,Mochi推出了其治理代币 MOCHI INU,并对其USDM稳定币的流动性进行激励。Mochi 项目方利用持有的大量 Mochi 印了大量的USDM, 然后去 Curve 上换了大量的 Dai ,但是项目方依旧没有选择立即套现,接着使用 Dai 购买了大量的 Curve Financ 治理代币 CVX (约 6000 个 ETH,2800万美元)。这一步就很精妙了,甚至还吸引来了大量 CVX 持有者的关注。

要理解为什么 Mochi 项目方要花这么大力气把资产全部转移成 CVX 就需要了解 CVX 的作用。

Convex Finance 就是一个专门致力于简化 Curve 使用流程的「CRV 质押和流动性挖矿一站式平台」,即以太坊链上的收益聚合器,而 CVX 是其链上治理代币。该代币可用于在决定提高 CRV 持币者、流动性提供者的报酬的提案上进行投票。原本适用于促进 CRV 生态系统发展,但在这里成为了 Mochi 完成 「治理攻击」的工具。

接下来,Mochi 项目方利用手上大量的 CVX 进行投票,并成功提高了流动性挖矿池子的收益率(CRV奖励的分配),从而吸引到了更多的流动性提供者参与其中,直至池内达到1亿美元的流动性后,项目方觉得是时候收割了,于是便选择将 Mochi 换成 USDM ,并最终兑换成 DAI ,直接套现跑路,据估计最终约有 46M USDM换成了DAI,约 3000 万美元。这仅仅是项目方的收益,考虑到有大量的交易费用,滑点等损耗,矿工的损失可能远远大于该数值。据有关人士称,国内一名中国投资者“mining penguin”, 就在该场收割中损失了近 500 万美元。

Curve的出现,解决了稳定币的锚点和滑点问题,由此出现了各种稳定币,Curve一周调整一次权重,锁仓的 veCRV 决定了 CRV 流动性,市场上大部分 CRV 都处于锁仓,而且锁仓平均时间大于3年,而 Convex 控制了大约40%的veCRV。 从这些数据看来,实际上大部分的CRV的流动性收益都给了 Convex ,所以可以通过 Convex 获取 CRV 份额,Curve设计的一协议三个代币和收益计划都比较复杂, Convex 允许用户质押、认领 CRV , Convex 虽然只是对 Curve 的垂直资产管理协议,但是在 Convex 质押的 veCRV 锁仓量远超 yEarn。

作为亡羊补牢的处理方案,Curve Finance已经彻底关闭 USDM gauge,使其立即停止接收CRV产出,避免了更大范围的损失。

Yearn Finance创始人Andre Cronje称其为 "惊人的骗局",

更加有意思的是,Mochi Inu 项目方公布了所有套娃操作,但没有就 Curve 关闭其奖励池子作出回应。

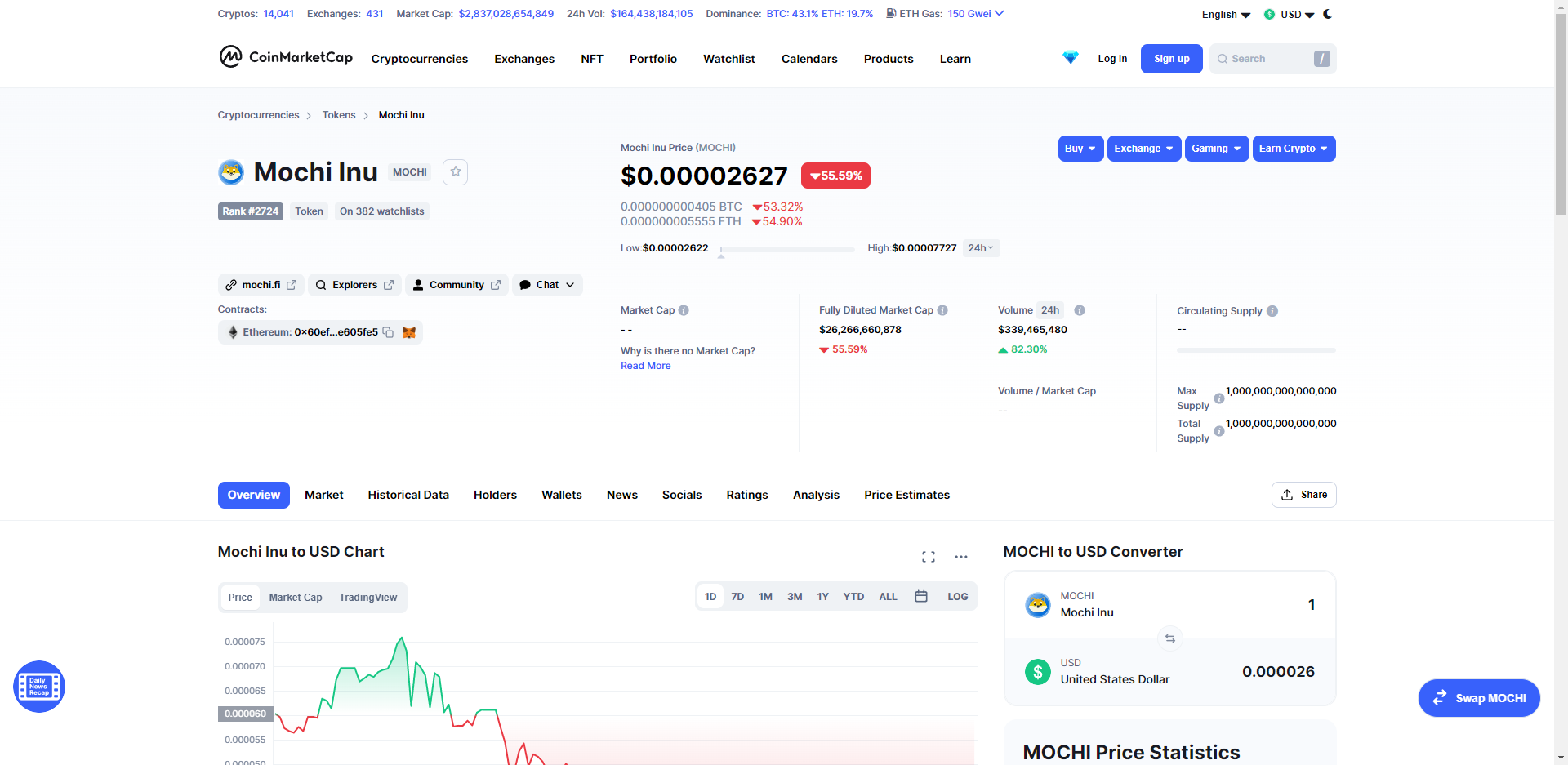

据 Coinmarketcap 数据显示,Mochi Inu 价值暴跌,日内跌幅达 55.59%, 目前价格为 0.00002627 美元,但并未归零。

图片来源:推特,

作者:Chen Zou

本文地址: http://www.ok35.com/news/world/2021/42236.html

赞助商