2019年2月19日,日本央行发布了名为《数字创新、数据革命和CBDCs(Central Bank Digital Currency英文简称,即中央银行数字货币)》研究报告,对中央银行数字货币涵盖的多个议题,其功能和潜在的影响进行了探讨。

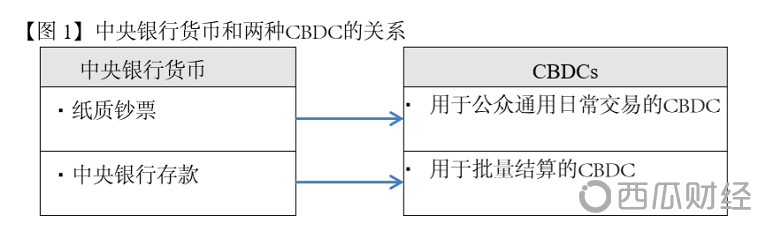

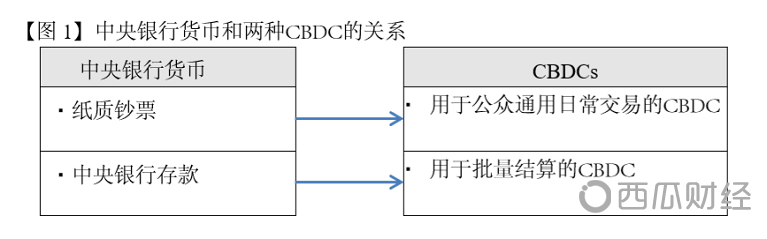

日本央行沿用了国际清算银行关于CBDCs的分类,即 (a). 公众日常交易使用的CBDC,用来替代纸质钞票;(b). 基于存款储备金并采用新技术(如分布式账本技术等)的CBDC,用于大额结算。中央银行货币与两种类型的CBDCs之间的关系参见下图。报告主要研究第一类数字货币。

作者汇总了现有学术界和业界对于数字货币的观点:

1. 数字货币的使用能够提升效率和降低支付成本

2. 能够减少现金的使用,提高金融普惠

3. 利用区块链等技术保护使用者的隐私

4. 防止犯罪和反洗钱 (和3相反,达到不完全匿名性)

5. 提升货币政策的效果(利用正利率和负利率,问题在于是否要承担利率)

6. 通过准狭义银行(安全银行)增强金融稳定

CBDCs的设计机制多样,作者从CBDCs的持有者、发行途径、数量监管等多个不同角度出发,对CBDCs的设计进行了探讨:

从CBDCs的合法持有者角度而言,CBDCs可分为被公众持有和使用的CBDC和被数量有限的主体(如商业银行等)持有和使用的CBDC。

从CBDCs的发行途径的角度而言,主要存在两种选项。第一种选项是中央银行直接向公众发行CBDCs,而不需要通过中间机构参与;第二种选项是中央银行是通过类似于商业银行的中间机构向公众发行CBDCs,由这些中间机构向个人提供数字化的无风险支付工具。

CBDCs可以是基于账户的,也可以是基于代币的。基于账户的CBDC意味着中央银行允许普通大众直接访问其账户,此时中央银行充当CBDC的中央账本维护者角色。

在CBDCs的数量监管方面,一方面,如果中央银行不对CBDCs的数量进行监管,任何人可无限制将CBDCs兑换现金或银行存款,则CBDCs、现金和银行存款之间的汇率可保持稳定,但在压力环境中,有可能出现投资者从银行存款转移到CBDCs的大规模安全投资转移的风险。另一方面,如果中央银行对CBDCs的数量加以限制,由于CBDCs可能伴随着稀缺溢价,因此CBDCs、现金和存款之间的汇率是不稳定的。

CBDCs是否有利息取决于中央银行希望CBDC履行何种角色和职能。如果CBDCs被认为是代替纸质钞票使用的数字化支付工具,则CBDCs可以像纸质钞票一样被设计成无息的。另一方面,从CBDCs与现有存款储备金都是数字化的中央银行负债的角度而言,由于许多国家的存款储备金是有息的,所以CBDCs可以被设计为有利息的。

最后,作者对CBDCs的设计对金融结构和经济的各个方面带来的影响做了简要介绍:

对于银行作为信贷中介而言,如果CBDCs取代了纸质钞票和银行存款,则银行作为信贷中介作用会随之减弱,零利率的CBDCs依然可能在低利率环境下挤压银行存款。此外,中央银行的资产负债表将会扩展,有必要研究中央银行将会持有、应该持有何种类型的资产,以及中央银行的资产负债表将会如何相应改变。

CBDCs对流动性危机的可能影响在于,如果中央银行向公众发行CBDCs,在压力环境下,CBDCs可能会加速“银行挤兑”和流动性溢出的问题。流动性溢出的问题和信息不对称往往会加速市场动荡。

对于货币政策而言,如果中央银行发行有息的CBDCs,CBDCs的利率可以成为市场利率的有效下限。如果中央银行试图减少计息对银行存款的影响,CBDCs需要将利率保持足够低。此外,由于无风险的CBDCs固有地比银行存款具有竞争优势,中央银行需要随着公众对整个银行业的信心而对CBDCs的利率做出准确判断。因此,仅出于货币政策目的,使用具有利率的CBDCs对于中央银行而言并不容易。

清华大学金融科技研究院区块链研究中心简评:

目前来看,学术以及业界关于央行的数字货币的效用是存在争论的,一是CBDCs相对现金的替代作用,二是CBDCs是否能使货币政策更为有效。

其次,在论证CBDCs的各种优势之前,应考虑该优势的实现是靠何种机制设计实现的,而该机制本身的影响是需要先考虑的。例如,在考虑CBDCs促进货币政策的传导性之前,其是否要承担利率以及其对商业银行派生信贷的影响是需要研究的,而后者的影响也在一定程度上取决于前者。

最后,数字货币对于央行资产负债表的影响。对于央行而言,商业银行在金融市场上扮演的角色所产生的影响也是需要制度设计者论证的。特别的,作者也提到了商业银行发行数字货币的可能性,联想到摩根大通前段时间发行的JM coin,虽然其官网上提到了仅仅作用于银行间系统,这被外界解读为实质是建立摩根大通为核心网络的RTGS(实时全额支付系统),但其也提出了未来不排除给个人支付使用的可能性。在这种情况下,商业银行是否会以某种防御姿态发行自己的数字货币,及其行为产生的影响也是需要考虑的。

区块链研究中心持续关注央行数字货币研究,以及区块链对金融基础设施的影响,整理和解读更多相关独立研究报告,敬请期待。

以下为报告全文:

数字创新、数据革命和CBDCs[1]

Noriyuki Yanagawa[2], Hiromi Yamaoka[3]

2019年2月

摘要

在数字创新发展、无现金支付全球扩张和加密资产的出现等背景下,一些人认为中央银行应该发行一般公众可以使用的数字货币,替代纸质钞票。关于CBDCs的讨论现在正受到全世界的极大关注。尽管包括日本银行在内的许多主要中央银行没有发行数字货币以取代纸质钞票的近期计划,但一些中央银行正在认真考虑是否应该在不久的将来发行数字货币,或者已经发行数字货币作为试点研究。关于CBDCs的讨论涵盖多个议题,如对支付效率、银行作为金融中介的作用、流动性危机和货币政策的传导机制等带来的影响。所有这些问题对货币的功能和未来产生重要影响。

数字创新扩大了货币的可能性,使得具有多种功能的新型货币得以出现。这些功能可能不仅包括传统支付,还包括支付和执行交易所附带的各种信息和数据的处理。为了考虑CBDCs的利弊以及货币的未来,不仅需要从提高支付效率的角度,而且要从对金融结构和整体经济的角度评估其可能的影响。同样重要的是,研究其对数据的有效利用的影响,以及“网络外部性”的驱动力,网络外部性是支付基础设施的主要特征之一。

关键词:央行数字货币,创新,支付,负利率

1. 简介——什么是CBDCs?

“CBDCs”此术语通常的意思是“中央银行作为负债(中央银行的货币)发行的支付和结算的数字化工具"[4]。

中央银行作为他们的负债发行的中央银行货币(基础货币)有两种类型,它们是(a)纸质钞票和(b)中央银行存款,包括储备金存款。纸质钞票可以全年365天全时段24小时供任何人进行日常交易。另一方面,中央银行存款,以前通过纸质的中央银行账本进行管理,现在大多数国家已经实现数字化。中央银行存款主要用于银行间大额结算,其可用性受到中央银行结算系统运行时间的限制,以及直接参与中央银行账户的资格。

与这两类中央银行货币类似,CBDCs可以分为两种类型,如下所示。(国际清算银行【2018】引入了类似的分类[5]。)

(a)一般公众用于日常交易的CBDCs,用来替代纸质钞票

(b)用于大额结算的CBDCs,基于中央银行存款并采用分布式账本等新技术

这种情况下,中央银行通常只允许数量有限的实体,如银行,直接进入中央银行账户。

这样,如果CBDCs在( a )类别通过中央银行账户发行,发行CBDCs将类似于扩大中央银行账户对于一般公众的准入,并且使中央银行结算系统24/7运行。

按照(a)类方式发行CBDCs可能伴随着范围广泛的问题,需要仔细斟酌。

例如,这些问题可能涉及:银行存款挤占的风险,和银行作为金融中介被挤压的风险,以及资金在压力环境下从银行存款通过安全投资转移(flight to quality)的方式向CBDC进行加速转移的风险。

另一方面,后一类(b)中的CBDCs可被视为已有数字化的中央银行存款的演变形式,通过采用新技术以提高其效用。在这方面, (b)类别的CBDCs可能不涉及全新的问题,而(a)类别中的CBDCs可能伴随新的且系统性的问题,需要谨慎研究。因此,本文将主要关注CBDC的(a)类别及其相关问题,除非另有说明[6]。

2. 发行CBDCs提议背后的思考

最近,CDBCs及其相关议题由于以下因素和利益,被多个国际论坛所关注。

2.1 通过应用新的数字技术提高效率和降低支付成本

在多个国家,数字技术的最新发展以及无现金支付的扩张激起人们对CDBC的兴趣。鉴于这些发展,越来越多的学者和实践者开始讨论,中央银行是否能和是否应该利用新的数字技术来提升其支付和结算基础设施的效率和效用。

自2007年iPhone诞生以来,全球范围内智能手机的数量在仅十年之内快速增长。因此,移动支付在许多国家迅速发展。此外,还有传统的无现金支付,诸如信用卡、借记卡和电子货币之类的工具,也具有广泛应用。另外,像区块链这样的DLT( Distributed Ledger Technology, 分布式账本技术)也已诞生十年。

尽管如此,纸质货币仍然是基于纸质的技术。因此,如果一般公众想用中央银行货币进行交易,以避免信用风险,他们的唯一选项是使用纸质钞票。为此,他们必须承担储存和运输等诸如此类的成本,以保证纸质钞票的安全。鉴于这些成本,一些人,特别是学术界,认为中央银行也应该利用数字技术增强中央银行货币的效用。他们认为CBDCs的发行将使一般公众能够使用无风险且数字化的支付工具,以进行日常交易,他们相信更广泛地使用无风险的且数字化的CBDC进行广泛交易,将提高支付的效率和安全性,降低经济交易的总成本[7]。

2.2 一些国家的现金使用量减少和普惠金融

在瑞典等斯堪的纳维亚国家,现金使用量最近出现明显下降,部分原因是私人手机支付工具的发展。瑞典央行行长Ingves在讲话中解释到,瑞典接受现金的商店数量正在减少,而且会在不久的将来继续下降。

支付工具通常具有强大的“网络外部性”,其中用户关系网络的扩展增加了支付工具对每个用户的效用。(例如,如果一些支付工具被更多商店接受,那么这些工具对于用户的效用将会增加)。Ingves在讲话中提到,现金可能正在失去网络外部性,并指出一些人在不久的将来会面临难以获得现金的风险。Ingves还解释说,瑞典央行正在对是否应该发行基于数字的货币( e-krona )的问题进行综合研究,以实现其作为国家中央银行向公众提供无风险支付工具的责任。

国际货币基金组织总裁Lagarde指出,促进普惠金融是发行CBDCs的潜在好处之一,因为CBDCs将为许多人提供使用无风险支付工具的机会[8]。此外,当局的一些决策者,包括Ingves行长和Lagarde总裁也提到了这种风险,即随着现金使用量的减少以及私人公司提供的支付工具使用量的增加,支付市场可能会被有限数量的大型私人公司控制。他们普遍支持从私人实体对支付市场的垄断或寡头垄断造成的风险和问题,对CBDCs进行更深入的研究。

此外,一些学者认为,中央银行将能够通过发行CBDCs继续提高铸币税,即使纸质钞票被数字支付工具取代。

2.3 区块链、DLT和加密资产

十多年前,区块链和DLT在中本聪的论文中被提出。基于这些技术,比特币——第一个加密资产,在2009年发行。这些去中心化的技术和加密资产的出现同样激起更多的实体去关注CBDCs的概念。

自从比特币的发行起,各类的加密资产相继发行。虽然这些加密资产一般是作为数字支付工具而诞生,但是他们中的许多实际上是被用做投机工具。因此,加密资产的反对观点是从消费者保护的角度出发。在这些关于数字资产发展的观点中,一部分同样支持发行CBDCs的想法,认为CBDC将会减少对加密资产的投机行为。他们认为如果消费者可以经常使用CBDCs,将减少其对作为数字化支付工具的加密资产的兴趣。

“匿名性”也是在这方面的重要议题。纸质钞票仅带有“价值”的信息,甚至作为纸质钞票的发行方——中央银行,也无法知道谁持有他们。在这一点上,纸质钞票作为支付工具具有匿名性。另一方面,私人发行的数字支付工具通常能够获得关于支付和交易的多种信息和数据。因此,私人发行的数字支付工具加大了使用支付相关的信息和数据的可能性,这同样引起隐私问题。在这一点上,一部分人期待通过区块链、分布式账本和密码学技术的应用,CBDC可以在数字化基础上实现与纸质钞票一样的匿名性,以保护使用者的隐私。

2.4 防止犯罪和反洗钱

同样的,有很多观点从不同的角度来支持发行CBDCs。上一个小节的观点支持“匿名的”CBDCs。另一方面,一部分人支持CBDCs,因为CBDCs可以在一定程度上减少匿名性。他们认为,由于纸质钞票的匿名属性,趋向被使用在犯罪行为、逃税和洗钱上。他们认为应该鼓励一般公众使用CBDCs替代纸质货币,特别是大额交易,以此避免犯罪行为、逃税和洗钱,在这种情况下,CBDCs的匿名性是小于纸质钞票的。例如,中国人民银行在2016年1月20日宣布计划在未来发行CBDCs,并指出防止逃税是发行CBDCs的潜在优势之一。

上一部分的观点旨在通过在CBDCs上使用去中心化技术,创建类似于纸质钞票具有的匿名性的数字化支付工具。与之相反,本章旨在创建不完全匿名性的数字支付工具。

2.5 提升货币政策的效果

主要来自学术界的观点认为,如果央行可以通过CBDCs实现正利率和负利率机制,CBDCs的发行将会提升货币政策的效果。因此,CBDCs在货币政策中的作用很大程度上取决于CBDCs是否应当产生利息。

CBDCs产生利息概念的支持者认为,基于CBDCs的利率可以作为广泛利率的有效下限而发挥作用,以便于中央银行控制市场利率。例如,如果一央行通过CBDCs提升利率,商业银行将被迫提高他们的存款利率,以防他们的存款外流到CBDCs。

另外,同样一些学界的观点认为CBDC的发行将会使央行通过减少CBDCs的名义价值,实现负利率的机制。根据这些观点,如果央行可以通过使CBDC的利率为负,以克服名义利率的“零利率陷阱”,那么在设定通胀目标的时候,将不再需要去考虑有效“边缘”。因此,中央银行将会在理论最优层面上有能力固定其通胀目标,即很可能在一个理想的价格指数中实现零通货膨胀,因此能够在更长的时间窗口内提高整体的经济福利。

2.6 通过准狭义银行(安全银行)增强金融稳定

同样有观点认为,发行CBDCs有助于金融稳定。在现代银行系统内,商业银行是通过“到期日转换”发行活期存款,发放贷款和投资。在该系统里,如果银行“破产”发生,许多存款人将会冲向该银行前台去取出他们的存款,银行由于缺少流动性不能满足他们的需求。这种传导机制,就是为什么中央银行要作为“最终借款人”角色和要求储备金保险以维持金融稳定的原因。为了减少这些源于银行到期日转换的风险,一些学者提议引入“狭义银行”,仅发行由安全资产完全支持的活期存款,而不通过到期日转换机制发放贷款和投资。

如果中央银行发行CBDCs并取代商业银行储备金,银行将不会有发挥到期日转换机制的任何空间。学界的观点表示发行CBDC将会通过这种机制减少银行到期日转换机制的不稳定因素。这些观点与“狭义银行”的观点非常类似。

CBDCs试点案例及研究

一些中央银行已经开展关于未来发行CBDCs可行性的广泛研究。这些机构看到了CBDCs作为加强支付效用和效率的潜在好处。他们同样看到了提升普惠金融和利用CBDC以实现央行提供无风险支付工具的角色的可能性。根据他们的官方文件,他们没有明确旨在通过发行CBDCs来取代银行存款或者获得铸币税。在这方面,央行和学界在对CBDCs的期望上存在差异。

• 瑞典中央银行(瑞典,e-krona)

瑞典央行已经发布了两份关于其“e-krona”项目的报告。作为该项目的背景,瑞典央行提出多个因素,例如近年来现金使用量的减少。(现在瑞典的现金对GDP的比例略高于1 %。) 瑞典央行解释,其将继续从各种角度对e-krona进行广泛研究,如作为中央银行履行提供无风险支付工具的责任,和因有限数量的外国公司对e-krona支付市场的主导而可能产生的风险。

• 乌拉圭中央银行(乌拉圭,e-Peso )

乌拉圭中央银行已经实施了其“e-Peso”试点项目,从2017年10月至2018年4月,其向10,000人发行了2,000万比索的CBDCs (“e-Peso”)。用户通过使用由私营公司开发的智能手机APPs,充值获得e-Peso,并在参与该项目的商店中使用e-Peso进行支付。乌拉圭中央银行解释说,鉴于现金使用减少的趋势,该项目旨在开发用于数字支付和促进金融普惠的基础设施。

• 中国人民银行(中国)

中国人民银行于2016年1月20日宣布计划在未来发行CBDCs。作为发行CBDCs的潜在好处,其指出CBDCs有助于提高支付和结算的效率和效用。还指出,防止逃税是CBDCs发行的好处之一。

3. 有关CBDCs的议题

3.1. CBDCs的可能性设计

CBDCs可能存在多种设计机制,这些机制可从以下角度分为若干类别:

3.1.1 谁可以拥有并使用CBDCs?

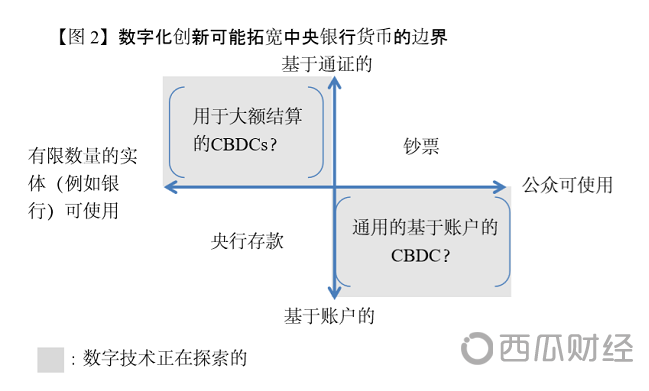

从合法持有CBDCs者的角度而言,有两类CBDCs。第一类CBDCs类似于纸质钞票,可被一般公众持有和使用。第二类CBDCs是被有限数量的实体持有和使用,如商业银行,这一类的CBDCs类似于存款准备金。

3.1.2 CBDCs将会直接地还是间接地向公众发行?

如果CBDCs是向一般公众发行,关于发行途径有两种观点。第一种认为,央行是直接向公众发行CBDCs,而不需要通过中间机构。第二种认为,央行主要是通过类似于商业银行的中间机构向公众发行CBDCs,这些银行向个人提供数字化的无风险支付工具。

3.1.3 CBDCs将会是基于账户的还是基于通证的? CBDCs将会是匿名的吗? 是否会应用分布式技术?

如果中央银行向公众发布CBDCs,它们可以是“基于账户的”,中央银行允许一般公众直接访问其帐户;或是“基于通证”的,每个用户可以向IC卡或智能手机Apps充值一定数量的CBDCs,并直接将其转移给其他用户。 这个问题与其他相关问题紧密相关,例如CBDCs的匿名性和适用于CBDCs的技术。

为了向一般公众发行CBDCs,一种选择是中央银行扩大其账户直接参与者的范围。目前,大多数国家的中央银行账户只允许有限数量的实体直接访问,例如银行。通过不仅允许银行也允许个人直接访问中央银行账户,中央银行可以向一般公众提供“以账户为基础”的CBDCs。

在提供基于账户的CBDC时,中央银行不需要采用去中心化技术,如区块链或DLT,因为中央银行可以继续作为CBDCs的可信中央账本维护者运行。就匿名性而言,因为基于帐户的CBDCs的相关信息和数据可以由所发行的中央银行获取,所以基于账户的CBDCs可能不具有与纸质钞票相同程度的匿名性。

另一方面,对于基于通证的CBDC而言,其可以在用户间直接转移,而不被记录在中央银行账户中,可能存在考虑采用去中心化技术(如区块链或DLT)的空间。基于通证的CBDC的匿名性可根据其设计而有所不同。

尽管如此,至少在理论上,有可能通过例如应用基于数字的密码学技术,为基于通证的CBDCs提供一定水平的匿名性。

3.1.4 中央银行会监管CBDC的数量吗?

如果任何人可以无限制地获得CBDCs以换取现金或银行存款,他们之间的汇率可以保持稳定,但在压力环境中,也存在从银行存款到CBDCs的大规模“安全投资转移” 的风险。另一方面,如果中央银行对CBDCs数量施加限制,在CBDCs、现金和存款之间的汇率是不稳定的,因为CBDCs可能伴随着稀缺溢价。

3.1.5 CBDCs会有利息吗?

CBDCs是否有利息可能在很大程度上取决于其发行的中央银行希望CBDCs扮演什么样的角色和职能。如果CBDCs被认为是代替纸质钞票的数字化支付工具,则CBDCs可能被设计成像纸质钞票一样无利息。另一方面,可能会存在CBDCs应该有利息的争论,因为存款准备金在许多国家是有利息的,并且CBDCs与现有存款准备金类似,它们都是数字化中央银行负债。此外,当存款准备金利率为正数时,可以考虑CBDCs利率保持为零,但在存款准备金的利率变为负数时,CBDCs利率可能会变为负数,以减少CBDCs对银行金融中介作用的影响。

当前,只有两种类型的中央银行货币,即纸质钞票和存款准备金。纸质钞票是非数字化的、匿名的、基于通证的和面向公众的;存款准备金是基于账户的、没有匿名性,面向如商业银行等有限实体。由于数字创新,可以想象介于二者之间的中央银行货币的不同类型。

3.2 CBDCs、金融结构和货币政策

CBDCs的设计将影响金融结构和经济的各方面,如银行作为存款中介和货币政策的传导机制。CBDCs对它们的影响程度可取决于国别因素、各种摩擦以及它们之间复杂的相互关系,此时极难对其进行定量评估。因此,以下评估仍然是暂定的和定性的。

3.2.1 CBDCs对银行作为信贷中介的可能性影响

如果CBDCs不仅取代纸质钞票,还取代银行储备金,那么其可能减少银行作为信贷中介的数量,并且如果CBDCs有正利率,则其影响更大。尽管如此,即使CBDCs的利率是零,CBDCs依然可以在低利率环境下挤压银行储备金,因为在CBDCs和银行储备金之间的利率差可能不大。

在目前的银行系统中,商业银行发放存款,同时通过到期日转换进行贷款和投资。银行的这些功能通过提供商业银行货币(银行储备金)作为支付工具以提高交易效率,以及通过基于私有的措施向有前景的项目有效分配金融资源。

中央银行既不能直接向个人和非银行的私有公司贷款,也不优于商业银行和其他私有实体判断各种项目的风险和回报的能力。因此,如果CBDCs不仅取代纸质钞票,而且也取代银行储备金,则其会扭曲经济中高效的资源分配。

通过引入CBDCs,银行作为存款中介的减弱程度取决于各种因素。特别是,这将在很大程度上取决于CBDCs是否有利息。此外,市场利率和CBDCs的利率之间的差异可能是影响因素。此外,还需要研究商业银行是否以及在多大程度上,能够通过市场融资弥补其储备金的减少,以及银行融资成本最终如何改变。

如果CBDCs不仅取代纸质钞票,还取代银行储备金,那么发行方中央银行的资产负债表将会扩展。因此,有必要研究中央银行将持有和应该持有何种的资产类型,以及中央银行的资产负债表的结构将如何做出相应改变。

同样,我们应该记住这种可能性:商业银行发行数字化支付工具作为其自有的负债,以与CBDCs竞争。对于银行来说,可能存在两个选项以降低其支付工具的风险。

银行的一个选项可以是向其储户发行自己的数字支付工具,并使用存款作为抵押品。在这种情况下,存款保险也可以用于确保这些工具的安全性。此选项可能会导致这样的问题:我们是否需要CBDCs?因为即使在目前的体制框架下,低风险数字支付工具也是可行的。

银行的另一个选项是发行自己的数字支付工具,完全由安全资产支持,不依赖存款保险。关于这个选项,我们可能需要考虑是否以及在多大程度上对银行的信用创建施加限制,以确保支付工具的安全性,否则将扭曲金融资源的高效分配。这个问题与“狭义银行”的经典问题密切相关。

3.2.2 CBDCs对流动性危机的可能性影响

如果中央银行向一般公众发行其CBDCs,人们会期待他们可以通过互联网和智能手机访问,因为发行CBDCs的目的是通过应用数字技术提高支付效率。尽管如此,在压力环境下,CBDCs也可能加速“银行挤兑”和流动性溢出的问题,因为储户可以提取存款并且在互联网上或通过智能手机购买CBDCs,而不去银行支行或ATM。换句话说,CBDCs也可能加速“数字银行挤兑”。

值得注意的是,即使现在没有CBDCs,“数字银行挤兑”也可能发生,因为储户可以使用网上银行将他们的存款转移到其他银行。此外,即使储户提取存款并购买CBDCs,中央银行至少在总体基础上,能够通过提供与流入CBDCs的同样多的资金,以填补流动性缺口。尽管如此,对于中央银行来说,找出遭受流动性短缺困扰的银行,并向它们适当地、立即地提供流动性,可能并不容易,特别是在压力环境下,流动性溢出的问题和信息不对称往往会加速市场动荡。

3.2.3 CBDCs对货币政策的可能性影响

如果中央银行发行有利息的CBDCs,CBDC的利率可以成为广泛市场利率的有效下限(“下限”)。如同越来越多的实体可以使用CBDCs,CBDCs的利率可以更广泛地绑定最低利率。

另一方面,如果中央银行试图减少计息对银行储备金的影响,CBDC利率需要将保持足够低。此外,由于无风险的CBDCs固有地比银行储备金具有竞争优势,中央银行将需要考虑随着一般公众对整个银行业的信心,就CBDCs利率的适当水平做出精确的判断。因此,央行可能并不容易将CBDCs的利率单纯用于货币政策的目的。

还有人认为,如果CBDCs的利率可以为负,则能帮助中央银行解决名义利率零下限问题。尽管如此,只要纸质钞票还存在,人们就可以用他们来避免负利率。因此,仅发行CBDCs不会消除零下限问题。此外,如果中央银行降低一般大众持有的CBDC的名义价值,其可能会面临一般大众的强烈反对,并且由于独自判断导致其负债的名义价值减少,中央银行的公信力受损。

另一方面,如果CBDCs的利率总是零,CBDCs会因强零下限而起作用。与纸质钞票相比,CBDCs的持有、储存和管理成本更低。因此,经济实体通过将其金融资产转移到CBDCs以躲避负利率,变得更加容易。

目前,世界各地的中央银行没有计划用CBDCs取代银行储备金。没有中央银行试图取消纸质钞票。鉴于中央银行实际采取的这些策略,应当就CBDCs提高货币政策的有效性程度,保持谨慎态度。

4. CBDCs与信息和数据的利用

在考虑CBDCs的议题和货币的未来时,重要的是要密切关注对于经济而言,利用信息和数据的理想方式。由于CBDCs关注度增长的最大因素是信息技术的创新,正拓展货币和支付工具的边界。因此非常需要密切关注信息和数据的问题。此外,还需要考虑“网络外部性”,尤其是在支付基础设施中。

近年来,经济中产生的数据量急剧增加,数据被视为“二十一世纪的石油”,可以产生各种附加值。支付业务伴随着各种经济交易,公司渴望收集和利用各种交易的数据作为其业务的核心。

在这些的发展情况下,各种企业通过支付工具收集数据变得至关重要。公司期望数字支付工具不仅传达价值数据,还传达广泛的客户数据和交易数据。通过支付工具,许多公司正试图掌握谁何时何地购买何物的数据。例如,具有忠诚度计划的信用卡已经发布,以满足获取客户数据的此业务需求。

在此发展情况下,资金和数据变得越来越紧密。例如,使用忠诚度计划向客户提供的折扣实际上被视为公司为购买客户数据而支付的价格。此外,许多公司现在通过向给自己提供数据的客户赠予准金钱奖励(例如忠诚度计划中的“里程”)以收集客户数据,这种准金额奖励可用于购买各种商品和服务。从客户的角度来看,他们正在用自己的数据兑换购买力。

在这种情况下,考虑利用与经济交易相关的信息和数据的理想方式,并思考和设计未来货币和支付工具的理想形式,包括CBDC,变得愈加重要。

目前,中央银行向一般公众发行纸质钞票,同时仅允许有限数量的实体直接访问其大额结算系统。从利用信息和数据的角度来看,中央银行通过运营自己的系统获取维护整个支付和结算系统的安全性和稳定性所必需的信息和数据,而不占用人们日常支付所产生的信息和数据。相反,中央银行允许私人实体利用这些数据,并鼓励私人公司促进支付服务的创新。

如今,在零售支付服务中,许多私营公司相互竞争,提供各种支付工具和基础设施,如信用卡、电子货币和移动支付。支付业务的竞争正在加剧,因为越来越多的企业不仅渴望提高其支付服务的使用量,而且还渴望收集和利用大数据。过去,支付数据的积累和利用主要由银行处理。尽管如此,近年来,许多非银行公司,如电子商务公司,金融科技创业公司和BigTech公司,已进入支付业务,并试图积累和利用大数据。

在这样的环境下,要求数字支付工具具有更广泛的功能以传递各种数据。因此,数据安全和隐私问题预计将变得更加重要。此外,支付工具也预计可能作为实施合同和交易的工具,例如利用“智能合约”功能。鉴于未来支付工具的潜力,相关实体需要考虑CBDCs和未来货币如何以及在多大程度上能够为安全有效地使用信息和数据做出贡献。

此外,支付工具通常具有很强的网络外部性。实际上,现在在日本,许多数字支付工具相互竞争以扩大其用户网络。在这方面,因为无风险的CBDCs固有地比私人支付工具具有竞争优势,我们需要意识到CBDCs如果设计不当,可能挤兑私人支付工具,从而阻碍数据创新和有效利用。

现在,在许多国家,随着人们对数据利用的兴趣不断增加,支付数字化在世界范围内引起了极大的关注。鉴于这些发展,为了充分利用数字技术来增加经济福利,在确保支付基础设施的安全性与促进大数据创新和有效利用之间,取得适当的平衡,变得更加重要。在数字化的未来,对于考虑CBDCs的问题、货币的未来以及支付和结算基础设施的理想形式,这些观点至关重要。

在这方面,需要通过诸如利用和组合各种技术和服务提供者,在支付工具的安全性和有效使用数据间寻求最佳平衡。例如,私人银行和公司可能会发布创新和便捷的数字工具,加强其CBDCs健康度、中央银行货币或其他计划,同时允许自己收集和利用相关数据。如此例所示,将来需要通过结合技术和业务实践以寻求支付基础设施的最佳设计,以便最大化数字技术对经济的益处。

[1] 本文表达的观点是作者的观点,不一定反映东京大学或日本银行的官方观点。

[2] Professor, University of Tokyo, Graduate School of Economics E-mail address: yanagawa@e.u-tokyo.ac.jp

[3] Bank of Japan, Institute for Monetary and Economic Studies E-mail address: hiromi.yamaoka@boj.or.jp

[4] 在大多数国家,中央银行存款,如储备账户存款,已经数字化。尽管如此,它们没有被归类为CBDC。

[5] 国际清算银行( 2018年)将CBDC分为“通用CBDC”和“批发CBDC”。

[6] 此外,关于社区发展中国家还有许多法律问题。例如,在许多司法管辖区,钞票被视为“法定货币”,因此需要考虑CBDCs是否也应被定义为法定货币,并因此被赋予支付工具的特殊地位。

[7] 例如,如果更多的商店接受信用卡付款,则每个消费者携带信用卡的效用增加。 另一方面,如果更多的消费者携带信用卡,每家商店接受信用卡付款的效用也会增加。 如今各种支付工具正在相互竞争以扩展其使用网络。 他们正在努力扩展网络,因为他们理解“网络外部性”在支付业务中的重要性。

[8] 拉加德( 2018 )

参考文献

Amamiya, Masayoshi, “Future of Money” (2018)

Bank for International Settlements, “Central bank digital currencies” (2018)

Bascand, Geoff, “In search of gold: Exploring central bank issued digital currency” (2018)

Bordo, Michael D., and Levin, Andrew T., “Central Bank Digital Currency and the Future of Monetary Policy,” NBER Working Paper No. 23711, National Bureau of Economic Research (2017)

Broadbent, Ben, “Central banks and digital currencies” (2016)

Committee on Payments and Market Infrastructures (CPMI), “Central bank digital currencies” (2018)

Danmarks Nationalbank, “Central Bank Digital Currency in Denmark?” (2017)

Ingves, Stephan, “Do we need an e-krona?” (2017)

“The e-krona and the payments of the future” (2018)

Lagarde, Christine, “Winds of Change: The Case for New Digital Currency” (2018)

Mancini-Griffoli et al, “Casting Light on Central Bank Digital Currency”, IMF staff discussion note (2018)

Mersch, Yve, “Digital Base Money; an assessment from the ECB’s perspective” (2017)

Nakamoto, Satoshi, “Bitcoin: A Peer-to-Peer Electronic Cash System” (2009)

Panetta, Fabio, “21st century cash: Central banking, technological innovation and digital currencies” (2018)

Stournaras, Yannis, “The future of money” (2018)

Sveriges Riksbank, “The Riksbank’s e-krona project: Report 1” (2017)

“The Riksbank’s e-krona project: Report 2” (2018)

来源:未央网(https://www.weiyangx.com/322274.html) 作者:区块链研究中心 | 未央团队

本文地址: http://www.ok35.com/news/world/2019/4344.html

赞助商