数字加密资产托管业务与传统金融相比有何独特之处,市场上参与者有哪些?

不包括私人公司在内,仅按照 CoinMarketCap 上统计加密货币市值,加密资产已经是一个价值 1300 亿美元的行业。尽管规模可观,但与更广泛的金融市场相比,加密货币市场仍处于起步阶段。为了确保加密资产持续增长,该行业必须要满足机构投资者和金融机构的需求。有许多因素阻碍了这一增长,其中最大的障碍之一就是数字资产托管。

与传统的过户代理、中央安全储蓄机构、托管银行和证券交易所这些金融基础设施相比,数字资产托管领域在参与者、结构和基础假设方面有很大的不同。

我撰写了这篇文章,希望简要介绍一下数字加密资产的托管业务有着何种独特之处,并介绍了市场上现有参与者的概况。

快速入门:如何存储和保护加密资产

加密资产是通过公钥-私钥来持有和保护的。

- 公钥是你在区块链系统中的公共地址(类似于 IP 地址)。私钥是允许你访问区块链上的资产的密码。

- 区块链钱包无非就是你的私钥的存储系统。通常来说,钱包不会「存储」任何有关你资产的数据,所有这些数据都保存在区块链本身上。

https://medium.com/s/story/how-does-the-blockchain-work-98c8cd01d2ae

为什么保管加密资产的方式不同

加密资产是不记名资产,对私钥的控制等同于对资产的控制。如果私钥丢失或被盗,这就等于加密资产本身蒙受损失。换句话说,加密资产具有非常高的不对称风险。

要是拿传统金融做个类比,最好的例子应该是将私钥视为实物股票凭证。放在过去,销毁实物股票凭证等于抹去一切所有权信息,而现在,丢失私钥就等于失去了加密资产的持有凭证。

相比之下,在传统金融领域,这种形式的风险现在已经完全转嫁给了大型托管机构、保险市场,并最终由支持许多资产类别的政府承担。这种类型的保证在今天的加密货币市场中并不存在。

我们相信,在为加密资产提供一流的安全性和托管方面,需要构建许多重要的业务。在所有其他领域,我们都认识到安全的重要性,并认识到可以在此基础上进行更多的创新。在加密资产市场更是如此。

托管业务全景图

目前,人们存储加密资产的地方大致有三类:

交易所钱包

交易所是散户储存密码资产的最常见场所。将你的资产留在交易所上,从而消除了对私有密钥管理的担忧,这在心理上更容易接受。然而,自 2011 年以来,大约有 40 家交易所遭到黑客攻击,从交易所窃取的资金超过 70 亿美元,其中一些甚至就是交易所运营商自己偷的。

除了丢失这个显而易见的问题外,使用交易所作为托管方的机构投资者还要担心另外三个核心问题:

- 交易对手风险——有些交易所此前曾经做过对合约进行强制清算,或者发生损失时让全体用户买单。

- 资产混合——即使那些信誉良好交易所也没有隔离用户帐户,在交易所,所有资产相互混杂。这对于加密资产尤其麻烦,因为加密资产所有的历史移动都与该资产相挂钩,并记录在区块链上。

- 再抵押——如果交易所借出资产或运行基于储备的系统,这有可能意味着所有权债权比未偿付的加密资产更多。

硬件钱包

硬件钱包是一种类似 USB 的小型硬件设备,它可以存储你的私钥。这样,即使你的计算机被黑客攻击,私钥在硬件设备本身中仍然是安全的。

硬件钱包对散户来说很好;然而,对于持有密码货币资产的机构投资者来说,如果你有多个用户需要访问这些资产,那就不是很理想了。

托管服务商

为了填补加密资产的散户和机构投资者之间的空白,托管解决方案应运而生。在这个领域构建解决方案的几家公司包括富达数字资产(Fidelity Digital Assets)、Coinbase Custody、Anchorage、Bakkt 等。

托管服务供应商对以下个人或机构是理想的选择:

- 机构投资者

- 需要访问资产的投资者在一人以上时

- 需要更细粒度的访问控制、权限设置、操作控制、多级身份验证、多用户访问、报告等的客户。

以下是对加密资产机构托管市场的更深入探究:

链闻注:

本文作者 Chris McCann 常驻湾区,文中列出的主要托管服务提供商主要为美国服务商,实际上,中国市场也已经出现了针对企业级客户和机构级的加密货币托管服务商。

机构 vs. 散户市场

目前,整个加密资产主要由散户为代表,机构投资者只占市场很小的一部分,估计约占市场的 3% 左右。出现这种情况的一个核心原因在于,目前还没有开发出一个可信的托管机构,富达和 Bakkt 的解决方案仍在开发中。

除了托管之外,机构投资者还需要很多其他的基础设施,这包括:税务和会计解决方案、投资组合管理、投资组合核对、投资组合跟踪、主经纪商业务等。

只有待到更多的基础设施被开发出来后,我们才会看到机构投资者拥抱加密资产的现象大规模出现。

为什么是现在?

长期以来,托管一直被认为是加密资产行业所需要的服务。加密资产是一个价值 1,300 亿美元的行业,我们开始看到机构投资者对其兴趣盎然,其中以富达、纽约证交所 NYSE、高盛 Goldman Sachs 和摩根大通 JP Morgan 最为突出。

除此之外,已经有一小部分加密资产对冲基金准备成为「测试版」的客户,资助开发,验证市场,证明托管解决方案的有效性。随着机构平台加入,需求出现,这一市场将大幅扩张。

对使用加密资产的机构来说,拥有信任是重心。在一个信任稀缺的领域,托管方可能成为所有机构与区块链世界其他领域的接口。

知识库

「托管权」的未来演变

加密资产的托管是当今最常被谈论的基本核心领域,当中包括安全存储和提供对资产的访问。

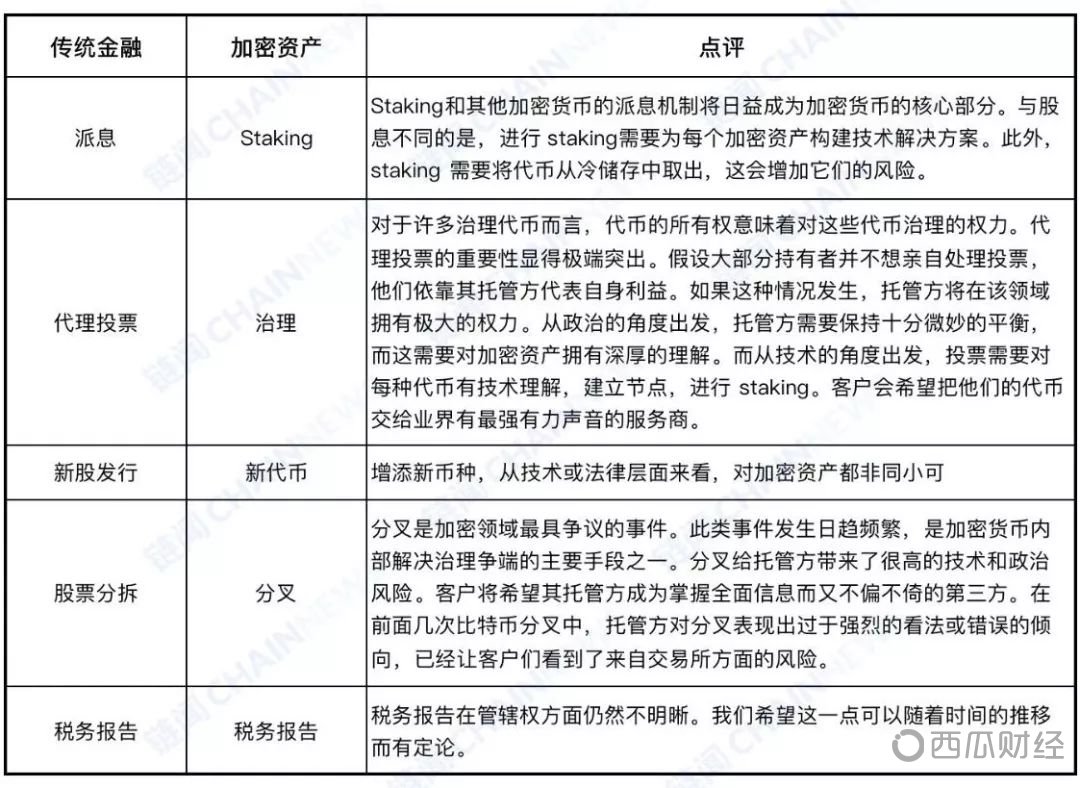

传统金融行业里的一些基本概念,对加密世界来说还相当稀缺。例如,代理投票、派息、代币分割和税务报告等功能还不是加密资产的标准化功能。

鉴于加密资产本质上是可编程的,在未来,托管将不仅仅是一个成本中心,而是客户与市场互动的手段。

典型的买卖加密资产的过程

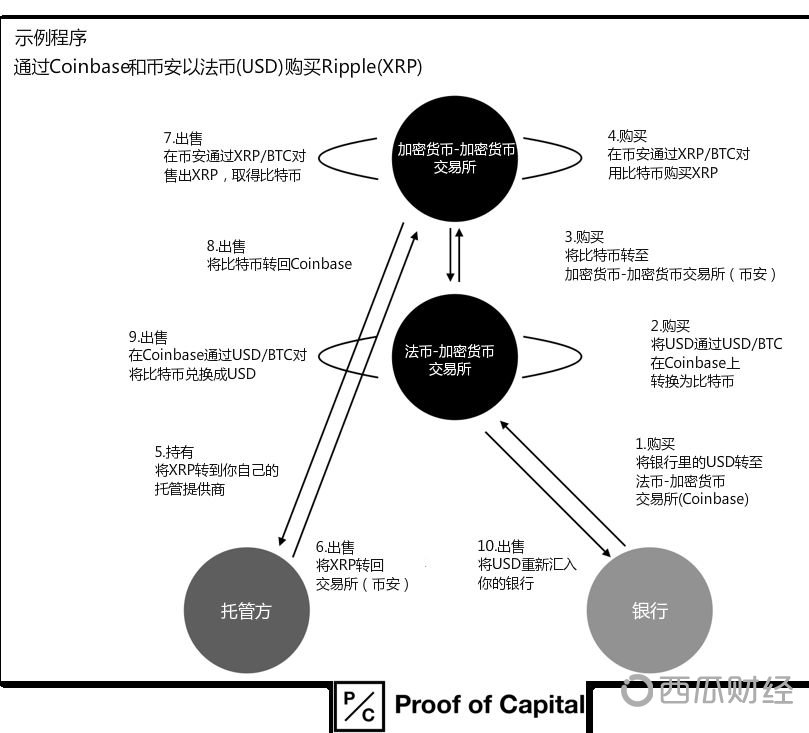

与传统金融资产不同,买卖加密资产有一组不同的流程,购买者在购买、持有和出售加密资产时通常必须遵循这些流程。

下面是一个过程示例图,以及托管方应该如何加入这个过程。请记住,如果你与场外交易柜台进行互动,或直接从交易对手处进行购买,则此过程将有所不同。

注意:请记住,以下内容是 XRP 在 Coinbase 挂牌出之前所编写的内容。随着 XRP 在 Coinbase 挂牌,现在的过程比较简单。

正如你所看到的,每个交易都是一个多步骤的过程,其中每个步骤都必须在零错误的情况下完成。如果公共地址输入错误,这将导致资金损失,因为加密资产是不记名的。

加密资产托管人的关键是在可用性和安全性之间取得权衡。

- 可用性:易用和可即时使用

- 安全性:没有灾难性后果和损失

- 金额:攻击者愿意花费多少钱来访问你的密钥,与他们通过破坏你的密钥而获得的金额成正比。

- 交易的数量和频率:你越需要使用你的密码资产,无论是发送、获得股份还是出售,它们就越有可能受到攻击。

- 员工数量:公司中与加密货币互动和使用的人越多,员工出错或盗窃的可能性就越大。

- 新活动的数量:分叉、安全漏洞和空投等异常事件发生得越多,你的托管解决方案就越是需要跟上并不断发展。

本文地址: https://www.xiguacaijing.com/news/baike/2019/7566.html

赞助商